Zaczynamy nowy rok. Większość prognoz pokazuje, że to będzie całkiem niezły rok dla światowej i polskiej gospodarki, nawet jeśli z wolniejszym wzrostem gospodarczym niż w poprzednich dwóch latach. Choć warto pamiętać, co pokazał niedawno „The Economist”, że prognozy bardzo rzadko dobrze wyłapują ryzyko recesji. Ludzie często zapominają, że prognozy są najczęściej wykonywane w celu wypełnienia różnych tabelek budżetowych przez duże instytucje. W celu zrozumienia ryzyk lepiej patrzeć na całe spektrum prognoz i różnych opinii niż mediany prognoz i tzw. ścieżki centralne.

Obawy przed spowolnieniem

Jasne jest, że wkraczamy w nowy rok z rosnącymi obawami przed globalnym spowolnieniem. Te obawy widać w wielu miejscach. Na rynkach finansowych doszło do bardzo dużych spadków cen akcji i rentowności obligacji. Rentowność amerykańskich 10-letnich obligacji skarbowych spadła w ciągu dwóch miesięcy o 0,5 pkt proc. Ostatni raz, gdy wystąpił tak mocny spadek, czyli na początku 2016 roku, zarówno amerykańska jak i światowa gospodarka wyraźnie zwalniały.

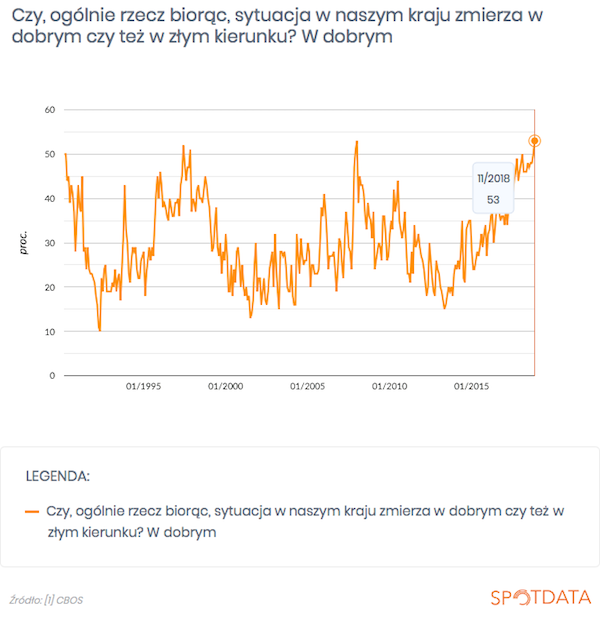

Jeżdżąc po różnych konferencjach gospodarczych w Polsce mam nieodparte wrażenie, że obawy przed jakimś gorszym scenariuszem gospodarczym są powszechne też w naszym kraju. Trudno powiedzieć, dlaczego tak jest. Może doświadczenie kryzysu sprzed 6-10 lat jest tak silne, że ludziom trudno sobie wyobrazić, by okres dobrej koniunktury nie skończył się jakimś głębszym załamaniem?

Wielka stabilizacja nadal trwa

Przypomnę na pocieszenie i trochę przekornie pewną tezę, którą powszechnie stawiano w kręgach ekonomicznych przed 15 laty, a która od czasów kryzysu została zapomniana lub wyśmiana. Chodzi o tzw. wielką stabilizację, czyli spadek zmienności PKB i inflacji w wyniku usprawnienia instrumentów polityki makroekonomicznej przez banki centralne. Innymi słowy, banki centralne nauczyły się tak dobrze zarządzać cyklem gospodarczym, że zmienność w tym cyklu jest niska, podobnie jak ryzyko poważniejszych załamań aktywności. Taką tezę postawił w 2004 r. Ben Bernanke i przez kilka lat była ona bardzo popularna. Dodawano do niej najczęściej opinię noblisty Roberta Lucasa, który w 2003 r. stwierdził, że problem depresji gospodarczej współcześnie właściwie nie istnieje. Później te poglądy dość powszechnie wyśmiewano, wskazując, że znani ekonomiści przecenili możliwości zarządzania makroekonomicznego gospodarką i ratowania jej przed dużymi kłopotami.

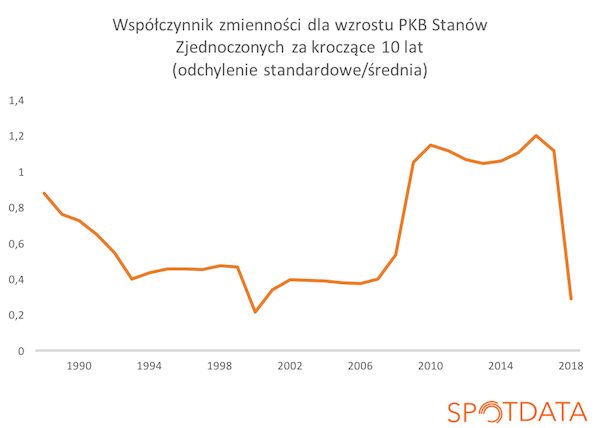

Ale wróćmy do nich na chwilę – może nie były takie głupie? Jeżeli spojrzymy na zmienność PKB Stanów Zjednoczonych, zobaczymy, że wróciła ona do poziomów z okresu wielkiej stabilizacji. Pokazuję to na wykresie poniżej. Od niemal dziesięciu lat Stany Zjednoczone nie doświadczyły głębszego spowolnienia i niewiele brakuje by był to najdłuższy taki okres w historii. Traktuję tu Stany jako papierek lakmusowy całej światowej gospodarki.

Są dwa wyjaśnienia, dlaczego zmienność PKB w Stanach była tak niska w ostatnich latach.Pierwsza jest taka, że w czasie odbudowywania popytu po kryzysie finansowym, lub jak lubią mówić ekonomiści – w czasie domykania luki popytowej, o recesję było trudniej. Siły, które przywracają gospodarkę do stanu równowagi, są zbyt mocne. W takiej sytuacji domknięcie luki popytowej może zwiększyć ryzyko recesji, na co wskazują niektórzy ekonomiści. Druga możliwość jest taka, że Ben Bernanke miał rację i zdolność banków centralnych do stabilizowania gospodarki jest bardzo duża, większa niż w przeszłości. Warto zauważyć, że mimo warunków sprzyjających depresji, ostatnia dekada nie okazała się w najmniejszym stopniu podobna do lat 30. XX wieku. Jakaś lekcja z makroekonomii została odrobiona.

Nie będę wróżył, która możliwość jest bardziej prawdopodobna i rozstrzygał jednoznacznie, czy wielka stabilizacja jest możliwa, czy nie. Ale możliwość, że znajdujemy się w okresie bardzo długiej ekspansji gospodarczej, przerywanej tylko mniejszymi wahaniami gospodarki wokół trendu, wydaje mi się niedoceniana. Jest to scenariusz jak najbardziej realny.

Źródło danych do wykresów: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Autor: Ignacy Morawski, dyrektor SpotData