Widać dwa kluczowe zjawiska, których ewolucja wydaje mi się w tym momencie najistotniejsza z punktu widzenia krótkookresowych perspektyw koniunktury. Po pierwsze, epidemia nie odpuszcza, ale wysyła też nieśmiałe sygnały o rosnącej łagodności – zobaczymy, co przeważy. Po drugie, wyraźnie odradza się popyt na konsumpcyjne dobra trwałe w gospodarce. Jeżeli nic temu popytowi nie przeszkodzi, to może rosnąć jak na drożdżach.

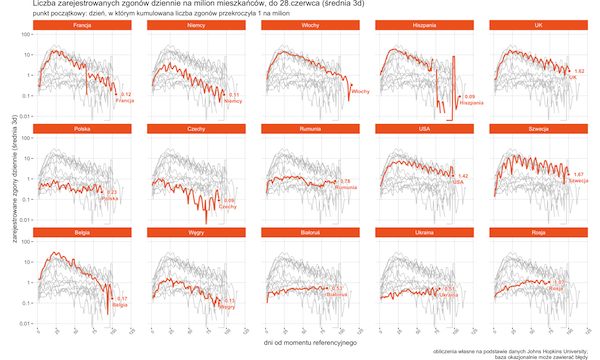

Epidemia wciąż jest w centrum uwagi, ponieważ pytanie o nowe jej fale blokuje wydatki inwestycyjne firm – a bez inwestycji nie ma rozwoju. W Europie falę koronawirusa udało się właściwie zatrzymać. W największych krajach liczba zgonów z powodu COVID-19 w przeliczeniu na milion mieszkańców nie przekracza 0,2-0,4, co jest wartością bardzo niską (normalnie w przeciętnym kraju dziennie umiera ok. 30 osób w przeliczeniu na milion mieszkańców). Ale oczywiście nie wiadomo, na ile to zatrzymanie jest zjawiskiem trwałym. Sytuacja w Stanach Zjednoczonych pokazuje, że nowy patogen wciąż stanowi poważne ryzyko – w południowych stanach USA trwa wysoka fala zakażeń, która wywołała też nowe ograniczenia w aktywności biznesu.

Pesymistyczna interpretacja sytuacji w USA jest taka, że epidemia nawraca i pokazuje wciąż swoje destrukcyjne oblicze. Ale widać też optymistyczne sygnały – mimo dużej liczby zakażeń, liczba zgonów w USA spada (nie licząc jednorazowych zmian w raportowaniu zaległych zgonów z poprzednich miesięcy), co niektórzy specjaliści interpretują jako objaw rosnącej skuteczności w leczeniu choroby. Pewne optymistyczne sygnały widać też w innych krajach, m.in. w Polsce. Warto dostrzec, że u nas mimo trwającego od sześciu tygodni odmrażania gospodarki oraz dużych ognisk wirusa w kopalniach i szpitalach, nie ma wyraźnego wzrostu zakażeń. To może być przypadek, ale może też oznaczać, że przy obecnej liczbie testów i procedurach kwarantanny można kontrolować epidemię bez zamrażania gospodarki. Myślę, że lato wyjaśni wiele z tych wątpliwości.

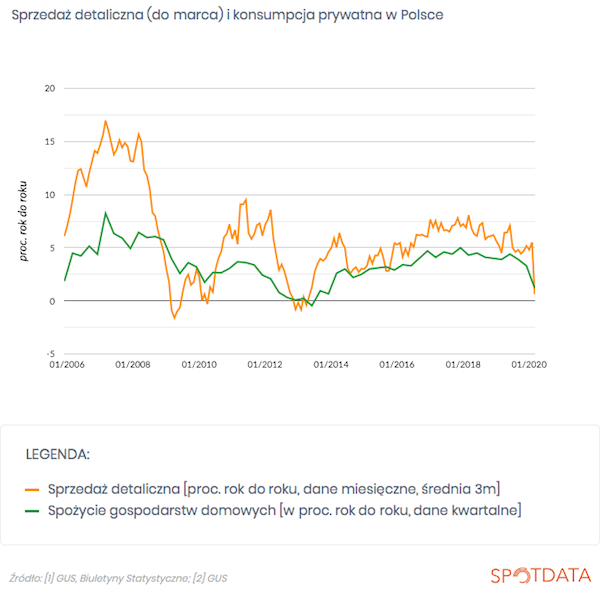

Jeżeli chodzi o trendy czysto gospodarcze, to uwagę przykuwa szybko rosnący popyt na dobra trwałe, m.in. samochody czy meble. Dane pokazały, że w Polsce w maju sprzedaż mebli i sprzętu RTV/AGD była realnie aż o 14 proc. wyższa niż w analogicznym okresie ubiegłego roku. To oczywiście nastąpiło po dwóch miesiącach głębokich spadków, ale mimo wszystko ten wzrost zaskoczył pozytywnie i pokazał, że działa mechanizm tzw. popytu odroczonego. To znaczy, że część popytu, która „zniknęła” w kwietniu i maju nie jest stracona, a to z kolei daje szanse na szybsze ożywienie gospodarcze. W połowie czerwca pojawiła się też informacja o tym, że sprzedaż samochodów osobowych w pierwszej dekadzie miesiąca była o niecałe 5 proc. niższa niż przed rokiem. To również był wynik lepszy od prognoz. Wprawdzie sprzedaż jest wciąż na minusie, ale nikt chyba nie oczekiwał, ze ten minus może w najbliższych miesiącach zniknąć – wystarczy, że on jest mniejszy.

Takich sygnałów o rosnącej aktywności konsumentów w zakresie zakupów dóbr trwałych jest więcej. Z comiesięcznej ankiety GUS wynika, że w branżach motoryzacyjnej i meblarskiej wyraźnie rośnie prognozowana wartość zamówień. W innych krajach też widać podobne sygnały. Lepsze od oczekiwań są m.in. dane o sprzedaży detalicznej w USA.

Z perspektywy moich wcześniejszych oczekiwań, sytuacja gospodarcza wygląda nieźle – nie jesteśmy na ścieżce w pełni V-kształtnego ożywienia, ale możemy nadrobić w tym roku więcej niż się wydawało. Jeżeli tylko uda się ograniczyć śmiertelność epidemii i przez to jej destrukcyjny wpływ na popyt konsumpcyjny. Wrócę do danych epidemicznych z USA – to jak nową falę infekcji przejdą południowe stany w tym kraju będzie w moim przekonaniu bardzo ważnym sygnałem dotyczącym tego, jak przebiega choroba w warunkach braku lockdownu i nowych metod leczenia. Najbliższe 2-3 tygodnie przyniosą pod tym względem wiele odpowiedzi.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|