Słabnący popyt na rynkach zagranicznych będzie ograniczał chęć do inwestowania wśród firm. Ale jednocześnie solidna konsumpcja powinna oddziaływać w odwrotnym kierunku. Sądzę, że to starcie dużych trendów jest już dobrze widoczne w danych o strukturze polskiego PKB. To jest teraz najważniejsze pytanie o najbliższą przyszłość gospodarki: który wektor będzie mocniejszy – zagraniczny czy krajowy?

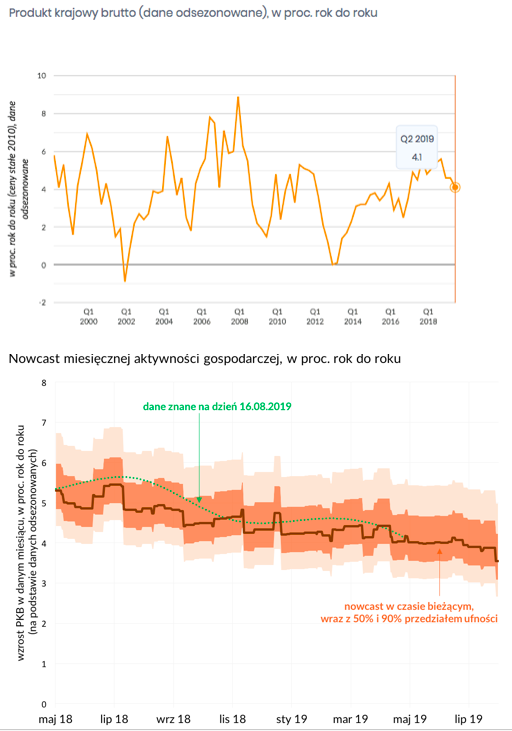

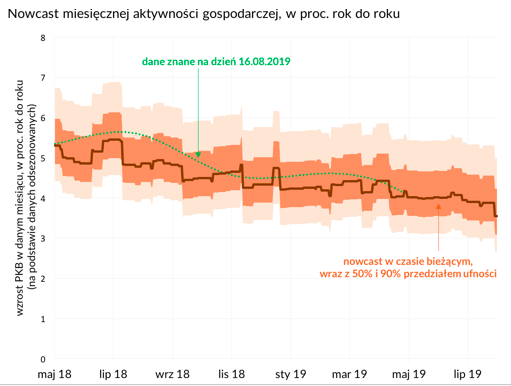

GUS podał w piątek dokładne dane o strukturze PKB w drugim kwartale. Wzrost samego PKB wyniósł 4,5 proc., czyli minimalnie wyżej niż szacunku flash podanym w połowie sierpnia (4,4 proc.). I jednocześnie niżej niż w pierwszym kwartale (4,7 proc.). To, co było ciekawe w tych danych i na co wszyscy analitycy czekali, to struktura PKB.

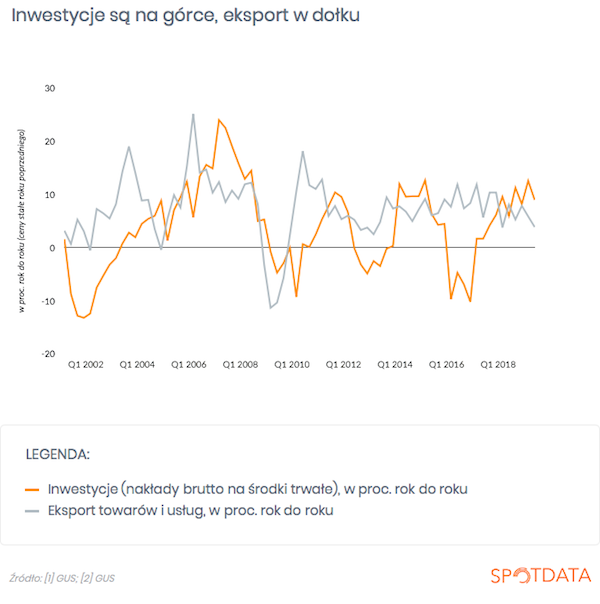

Najważniejszy jest fakt, że bardzo solidnie rosną inwestycje – w drugim kwartale były o 9 proc. wyższe niż przed rokiem. Wprawdzie to znacznie mniejszy przyrost niż ten zanotowany w pierwszych trzech miesiącach roku (12,6 proc.), ale wciąż wysoki – wyższy niż przyrost PKB, co oznacza wzrost stopy inwestycji. Ważne też jest, że udaje się utrzymać wysoką dynamikę nakładów na środki trwałe mimo słabszej koniunktury w inwestycjach infrastrukturalnych. Z tego wynika, że coraz więcej inwestują przedsiębiorstwa, a nie tylko państwo. To jest pozytywny sygnał na przyszłość.

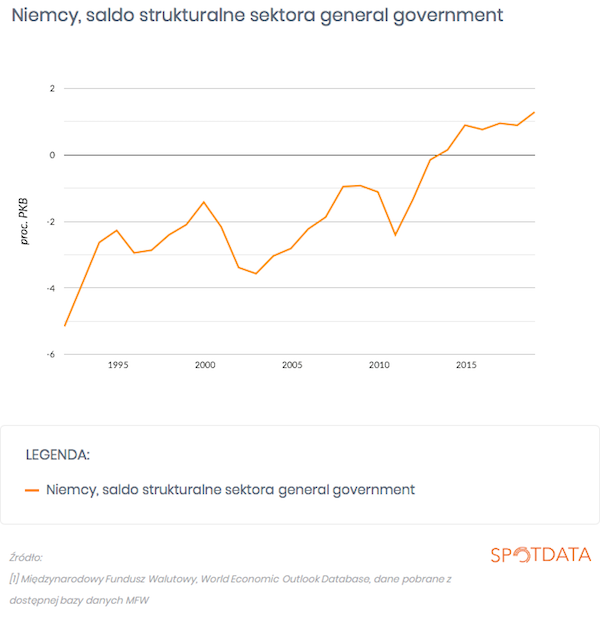

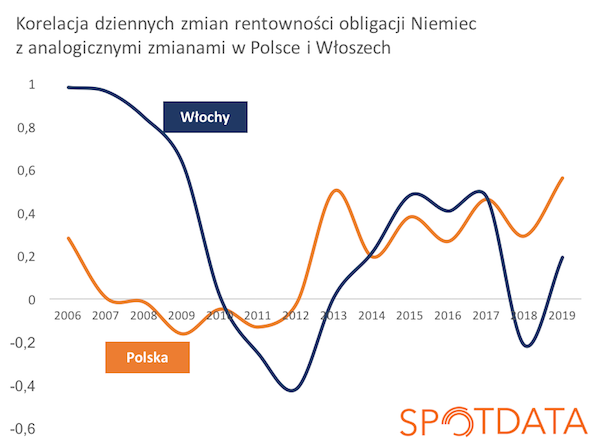

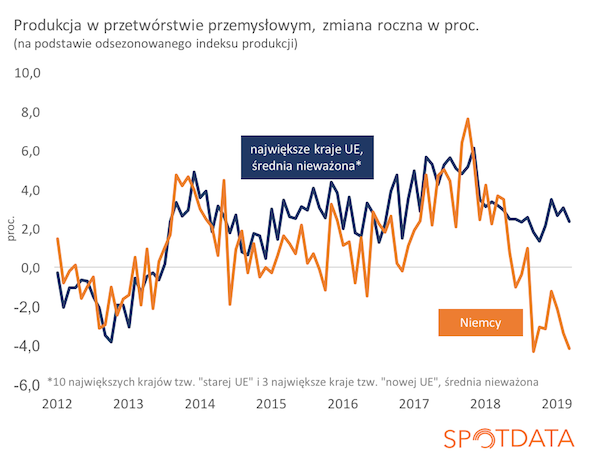

Na minus z kolei wyróżnił się eksport, który wzrósł tylko o 3,9 proc., wobec 5,9 proc. w pierwszym kwartale. Wzrosty eksportu poniżej 5 proc. w Polsce zdarzały się tylko w warunkach wstrząsów gospodarczych za granicą, więc jest to wynik słaby. Nie będę w tym momencie wchodził w temat dużej rozbieżności między statystykami eksportowymi NBP (z bilansu płatniczego) i GUS (z tzw. rachunków narodowych), które pokazują różne historie i różne odpowiedzi na pytanie o odporność polskiego eksportu na recesję przemysłową w Niemczech. Skupię się na danych GUS, a te pokazują, że popyt zagraniczny słabnie. To osłabienie może wynikać z dwóch czynników: słabsza koniunktura w przemyśle osłabia popyt na towary, a zmniejszenie napływu nowych firm zagranicznych do sektora usług biznesowych osłabia sprzedaż zagraniczną usług.

I w tym miejscu dochodzimy do najważniejszej zagadki dotyczącej przyszłości polskiej gospodarki. Czy słaby popyt zagraniczny przełoży się na osłabienie inwestycji? Koniunktura za granicą miała w przeszłości duże przełożenie na inwestycje w kraju, ponieważ za gros inwestycji odpowiadają firmy przemysłowe aktywne na rynkach zagranicznych (przemysł odpowiada za ok. 60 proc. inwestycji średnich i dużych firm w Polsce). Więc słabnący popyt zagraniczny może być czynnikiem ciążącym w najbliższych kwartałach na inwestycjach krajowych. I już to trochę widać, bo jednak inwestycje schodzą z cyklicznej górki.

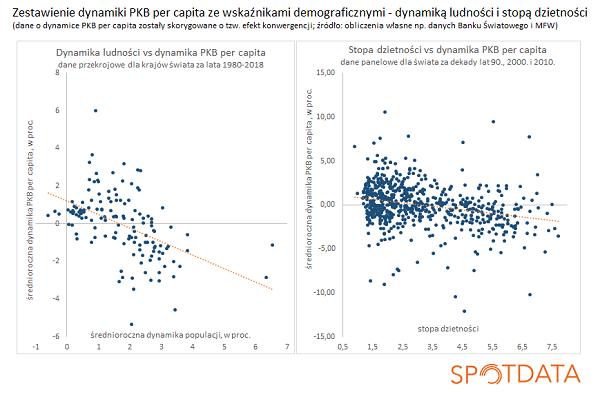

Ale jednocześnie wiemy, że w ostatnich latach ten związek koniunktury światowej z inwestycjami w Polsce osłabł – raz, że głównym czynnikiem odpowiedzialnym za wahania inwestycji są przepływy funduszy unijnych, a dwa, że do Polski trafia sporo inwestycji rozbudowujących łańcuchy dostaw, co jest procesem w dużej mierze niezależnym od koniunktury. Ryzyko dla inwestycji ze strony turbulencji zagranicznych więc istnieje, ale nie będzie dołować aktywności inwestycyjnej firm tak jak to zdarzało się w przeszłości.

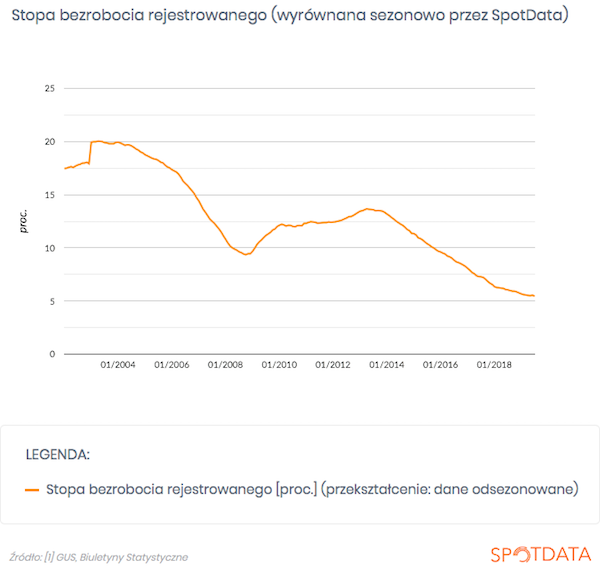

Trzeba jeszcze poświęcić uwagę konsumpcji prywatnej. Ta wzrosła o 4,4 proc. (rdr) w drugim kwartale, wobec wzrostu o 3,9 proc. w pierwszych miesiącach roku. A więc widać przyspieszenie i odwrócenie trendu spadkowego tego wskaźnika! A w trzecim kwartale wchodzą w życie potężne transfery społeczne, które dodatkowo pomogą konsumpcji. Jednak nie wyciągałbym nazbyt optymistycznych wniosków. Biorąc pod uwagę silne efekty sezonowe (wyjątkowo późne Święta Wielkanocy) oraz wypłatę tzw. 13. emerytury w maju, przyspieszenie konsumpcji wcale nie jest imponujące. Boom konsumpcyjny wywołany nowymi transferami społecznymi może być mniejszy od oczekiwań.

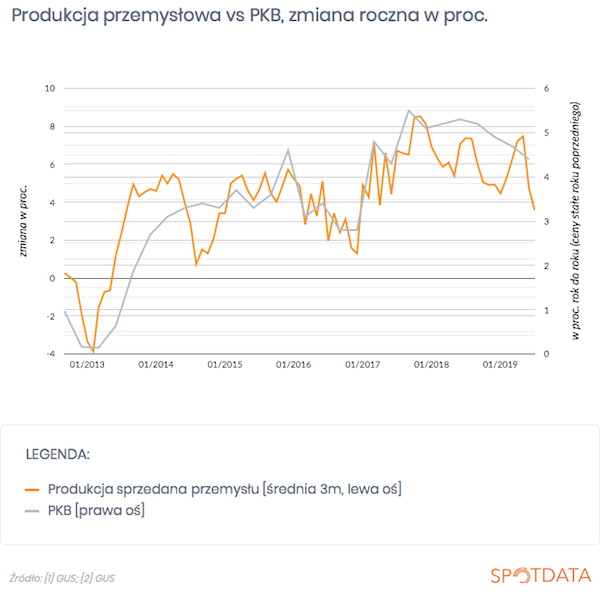

Gospodarka jest zatem na ścieżce stopniowego spowolnienia. O skali tego spowolnienia zdecydują inwestycje. Te trzymają się mocno, choć otoczenie inwestycyjne się pogarsza.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Dane źródłowe wykresu: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski