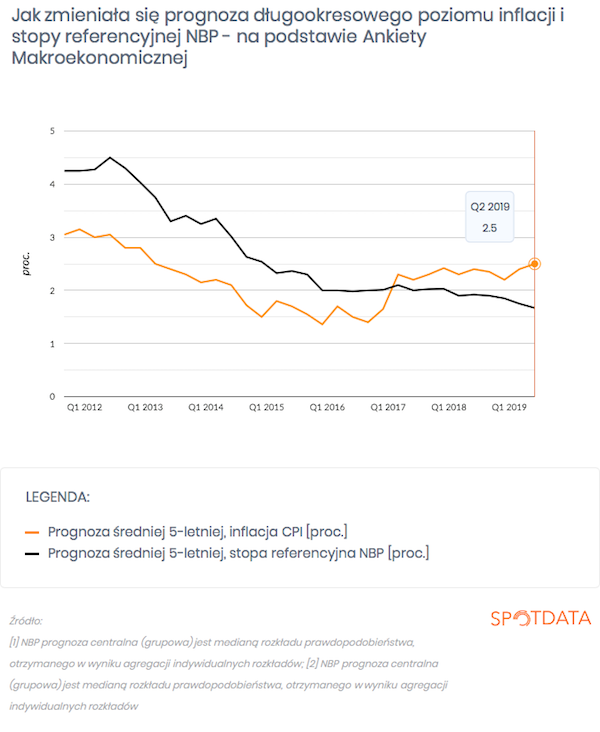

Gdyby zrobić listę najważniejszych zmian, jakie zachodzą w polskiej gospodarce, to na jednym z wysokich miejsc byłby spadek realnej stopy procentowej głęboko poniżej zera. Ten proces się pogłębia. Ostatnie prognozy rynkowe z Ankiety Makroekonomicznej NBP wskazują, że ekonomiści podnoszą swoje prognozy inflacji i jednocześnie obniżają prognozy stóp procentowych. Widać to na wykresie poniżej.

To może oznaczać, że skala stymulacji polskiej gospodarki przez politykę pieniężną rośnie. Stopy się nie zmieniają, mimo bardzo mocnego wzrostu PKB i wyższej inflacji. Czyli bank centralny dokłada tak na prawdę do pieca. Ale jednocześnie można spojrzeć na to zjawisko z innej strony – może być to strukturalna reakcja na recesję demograficzną i niższe inwestycje. Makroekonomista powiedziałby, że to nie zmiana cykliczna, ale zmiana ścieżki równowagi gospodarki. I chyba ja jestem bliżej tej interpretacji.

Ankieta makroekonomiczna NBP pojawia się co kwartał i zawiera prognozy PKB, inflacji i stopy referencyjnej NBP na 2 i 5 lat. Prognozy te pochodzą z ankiety wśród ekonomistów rynkowych i różnych zespołów profesjonalnie zajmujących się prognozami. Jest to ciekawy dokument, jeden z niewielu w kraju, w którym znajdują się prognozy długookresowe.

Z ostatniej rundy wynika, że po raz pierwszy od wiosny 2012 r. rynek oczekuje, iż inflacja będzie średnio rzecz biorąc w celu NBP przez pięć lat. Prognozy inflacji rosną (co jest naturalne przy rosnącej inflacji). Jednocześnie średnia stopa referencyjna NBP przez pięć lat ma wynieść tylko 1,67 proc., czyli de facto pozostać bez zmian (obecny jej poziom wynosi 1,5 proc., a zmiany stopy zwykle odbywają się w krokach co 0,25 pkt proc.).

To tylko prognozy, rzeczywistość może wyglądać inaczej. Ale te prognozy odzwierciedlają istotne przesuwanie się oczekiwań co do realnej stopy procentowej. Referencyjna stopa procentowa, od której zależy oprocentowanie depozytów i wielu kredytów, jest już o niemal o 1 pkt proc. niższa od inflacji.

Jeżeli w szczycie cyklu i przy normalizacji inflacji bank centralny nie podnosi stóp procentowych, to może to oznaczać dwie rzeczy: albo dochodzi do stymulacji gospodarki, albo musi znacząco umocnić się kurs złotego, który obniży inflację. Ostatnio widać mocniejsze ruchy na złotym, może to początek dłuższej aprecjacji. Zobaczymy.

Ale jest jeszcze tak naprawdę jeszcze trzecia możliwość, odzwierciedlająca strukturalne zmiany w gospodarce. Możliwe, że ze względu na zmiany demograficzne i inne procesy w polskiej i światowej gospodarce, doszło do trwałego obniżenia relacji inwestycji do oszczędności. Może to wynikać ze zmian demograficznych lub trwałego wzrostu awersji do ryzyka w społeczeństwach. Wprawdzie na świecie inwestycje muszą się równać oszczędnościom, ale ich zrównanie może odbywać się przy dużo niższej realnej cenie kapitału. A w Polsce ta równość wcale nie musi zachodzić i w ostatnich latach widać znaczne zawężenie różnicy między inwestycjami i oszczędnościami (na korzyść oszczędności). Wtedy na spadek realnej stopy procentowej należałoby patrzeć nie jako na zjawisko cykliczne, ale po prostu dostosowanie się polityki pieniężnej do głębokich, fundamentalnych procesów makroekonomicznych. Ludzie średnio rzecz biorąc są coraz mniej chętni do ponoszenia ryzyka inwestycyjnego, i coraz bardziej chętni do bezpiecznego oszczędzania. W takich warunkach stopa procentowa – czyli zmienna bilansująca te dwa duże procesy makroekonomiczne – po prostu musi być niska.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Raporty SpotData Research: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.