Patrząc na przyszłość gospodarki polskiej, zawsze jednym z najciekawszych punktów odniesienia jest raport o inflacji Narodowego Banku Polskiego – długi dokument rozkładający na czynniki pierwsze trendy ekonomiczne w kraju. Dlatego najnowszy raport przeczytałem z najwyższym zainteresowaniem.

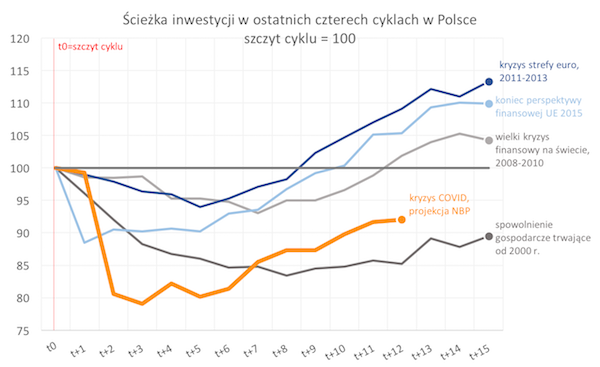

Coś, co przykuło moją uwagę, to pesymizm NBP dotyczący inwestycji firm, czyli wzrostu zasobów produkcyjnych polskiej gospodarki. Analitycy banku centralnego uważają, że aż do końca 2022 r. inwestycje nie wrócą do poziomu z końca 2019 r., czyli sprzed epidemii. Sprawi to, że trwale obniży się potencjał rozwojowy kraju oraz trwale wzrośnie stopa bezrobocia. Skąd wzięła się taka prognoza? Albo NBP założył, że epidemia w jakiejś formie utrzyma się przez trzy lata, albo że pozostawiony przez nią lęk przed ryzykiem utrzyma się długo. To pierwsze założenie wydaje mi się niemożliwe do zweryfikowania, to drugie zaś zasługiwałoby na więcej uwagi.

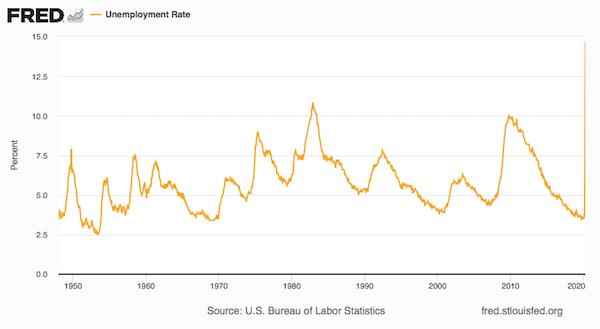

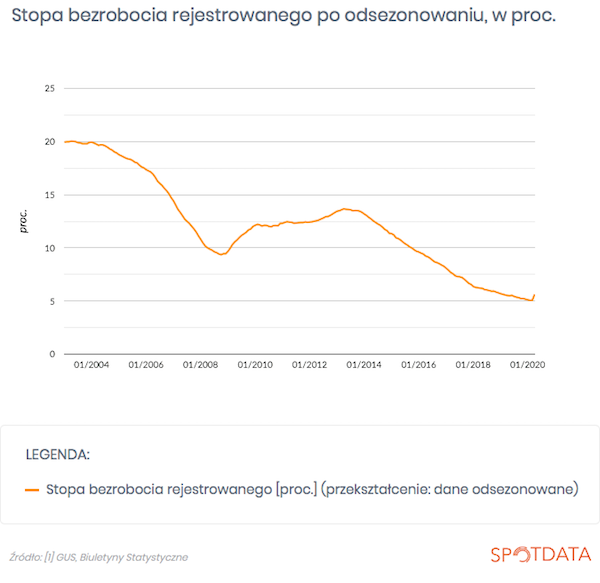

Co do szczegółów, projekcja NBP jest pod względem ścieżki PKB wyraźnie niższa od prognoz analityków rynkowych. W tym roku, według NBP, polski PKB ma spaść o 5,4 proc., w 2021 r. wzrośnie o 4,9 proc., a w 2022 r. o 3,7 proc. Żeby przełożyć to na bardziej zrozumiały język, warto pokazać, że przy takim rozwoju wydarzeń przeciętne dochody w Polsce w 2022 r. będą aż o 6,5 proc. poniżej poziomu, który był przewidywany przed epidemią. To bardzo dużo. Najbardziej wymiernym tego efektem będzie wzrost stopy bezrobocia. Ma ona nawet w 2022 r. być o ok. 2,5 pkt proc. powyżej poziomu sprzed epidemii, co oznacza trwają utratę ok. 400 tys. miejsc pracy. Tę liczbę można zapamiętać: 400 tys. miejsc pracy jako trwały koszt epidemii.

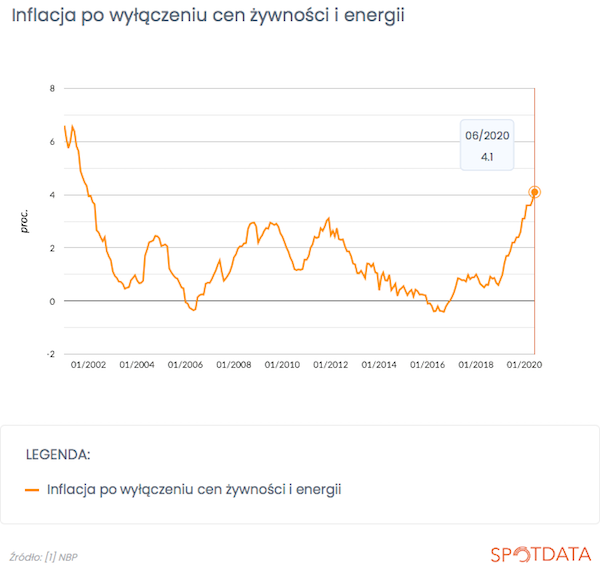

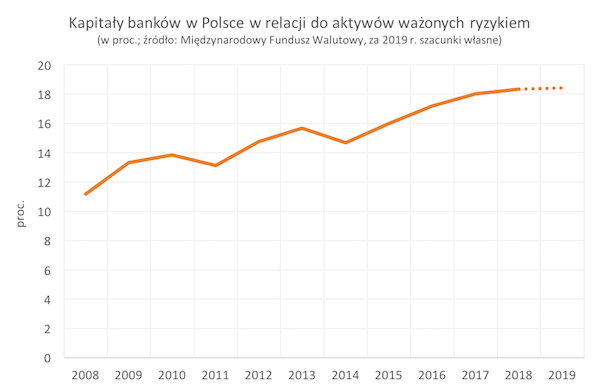

Spójrzmy skąd bierze się przekonanie NBP o takim wzroście bezrobocia. Główny winowajca to inwestycje, które w wyniku lęku firm i gospodarstw domowych mają być trwale niskie. Jeszcze w ostatnim kwartale 2022 r. inwestycje mają być o ok. 8 proc. niższe niż pod koniec 2019 r.(!). Tak długotrwałego spadku inwestycji w Polsce nie wywołał ani wielki kryzys finansowy z 2008 r., ani kryzys strefy euro z 2011 r. Pokazuję to na załączonym wykresie.

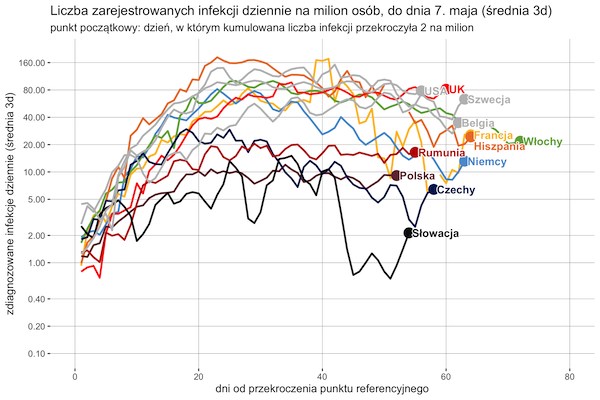

Analitycy NBP tłumaczą to niepewnością, jaka będzie panowała wśród firm, czyli mówiąc prościej – strachem przed podejmowaniem ryzyka. Strach wynika oczywiście z pandemii. W projekcji założono następujący scenariusz: „Negatywny wpływ pandemii na aktywność gospodarczą będzie ustępował, jednak nie wygaśnie w pełni przed końcem horyzontu projekcji”. Czyli jeszcze przez co najmniej dwa i pół roku będziemy odczuwali skutki COVID-19. A pewnie dłużej, tylko projekcja nie wykracza już poza koniec 2022 r.

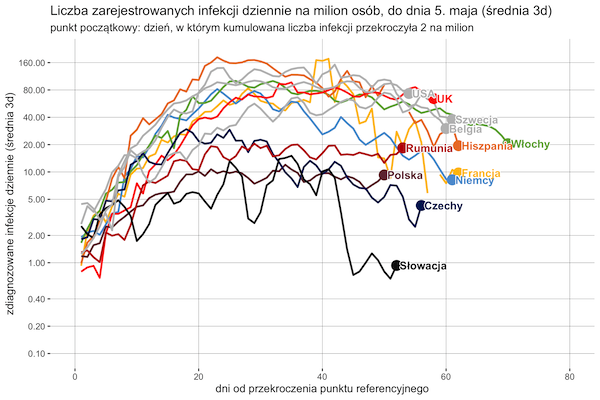

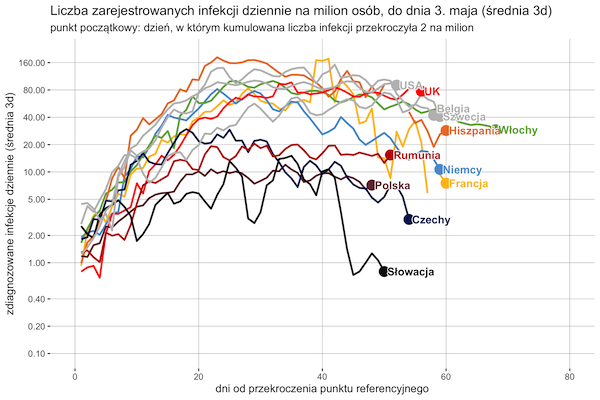

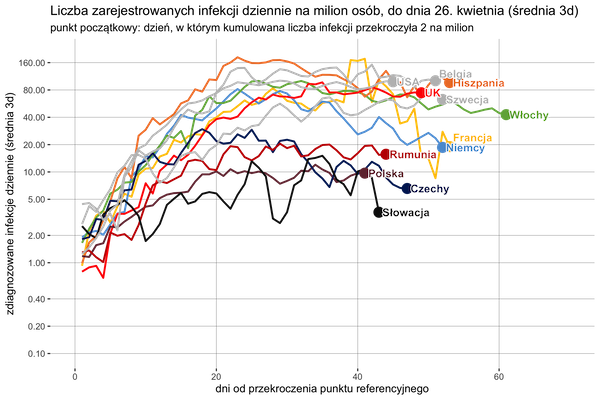

Założenie, że choroba będzie siać strach jeszcze przez ponad dwa lata, uważam za dość pesymistyczne. Rośnie skuteczność leczenia choroby, rosną szanse na wprowadzenie dość szybko szczepionki, ludzie dostosowują też swoje oczekiwania do nowej rzeczywistości – uczą się w niej funkcjonować. Już teraz widać, że druga fala epidemii nie wywołuje takiej paniki jak pierwsza, a co dopiero będzie za dwa lata, przy n-tej fali. Bardziej obawiam się jakiegoś silnego uderzenia zimą niż tego, że przez wiele lat będziemy żyli w cieniu strachu przed chorobą. Choć rozumiem oczywiście, że w oficjalnym dokumencie bank centralny nie chciał zakładać zupełnego ustąpienia pandemii.

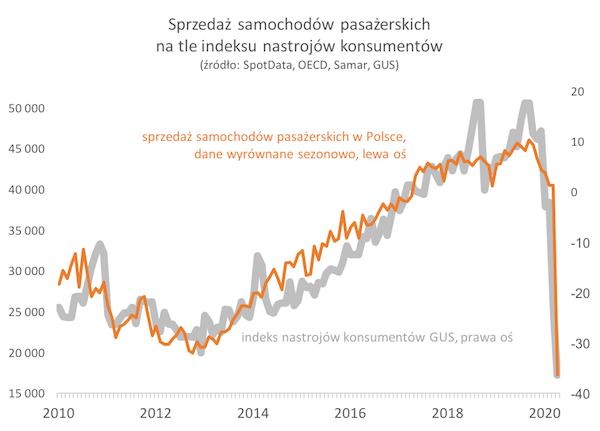

Natomiast za bardziej uzasadnione uważam inne założenie – że nawet w warunkach ustępowania choroby, utrzyma się generalna awersja do ryzyka. Po wielkim szoku obawy mogą utrzymywać się przez długie lata – jest wiele badań, które to pokazują i poświęcę im wkrótce więcej uwagi w jednym z newsletterów. Psychologowie nazywają to „efektem zakotwiczenia”: ludzie patrzą na świat przez pryzmat zjawisk, które niedawno zobaczyli. Innymi słowy, konsumenci, właściciele firm i menedżerowie mogą bać się pandemii nawet wiele kwartałów po jej ograniczeniu.

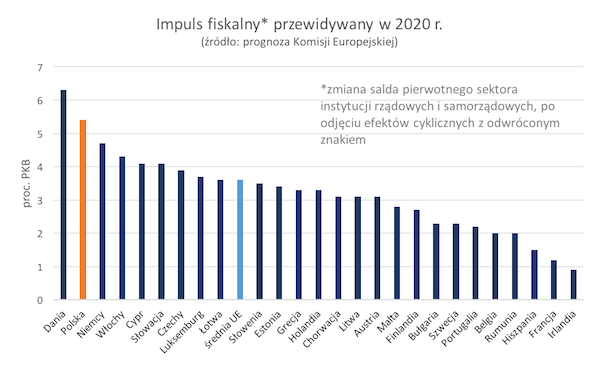

Wyobrażam sobie, że wystąpienie takiego przedłużonego strachu jest możliwe. Jednak są sposoby, by radzić sobie z takim problemem. Jeżeli koszt ryzyka w inwestycjach w oczach firm rośnie, to trzeba obniżyć inne koszty związane z inwestycjami – poprzez utrzymywanie bardzo niskich stóp procentowych, czy solidne wsparcie podatkowe dla inwestujących firm. Polityka publiczna nie powinna dopuścić do sytuacji, w której nawet kilka lat po ograniczeniu epidemii bezrobocie jest na podwyższonym poziomie. To, jaki scenariusz będzie realizowany w najbliższych latach, nie jest nam dane przez jakąś zewnętrzną siłę: to zależy od nas, od instytucji publicznych, które jako społeczeństwo powołaliśmy do wypełniania zadania stabilizowania gospodarki. Czyli między innym od banku centralnego.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|