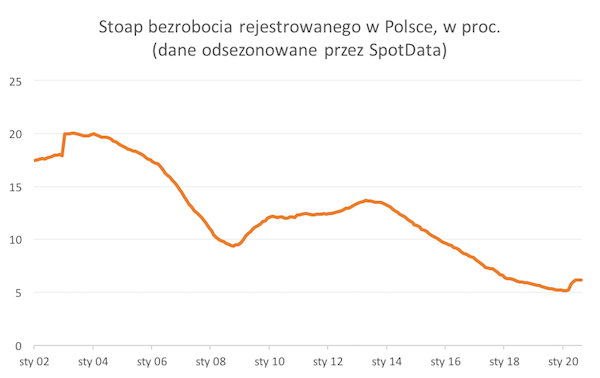

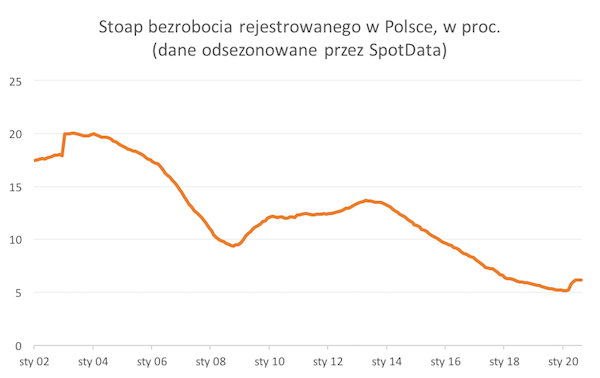

Rynek pracy wygląda dużo lepiej niż można było spodziewać się jeszcze na wiosnę. W Polsce stopa bezrobocia przestała rosnąć, zatrzymując się dużo poniżej poziomów dominujących w prognozach po wybuchu epidemii. To zapewne w dużej mierze efekt programów wspierających zatrudnienie, ale też lepszej koniunktury. W USA, gdzie nie wspiera się zatrudnienia, a przekazuje po prostu transfery osobom tracącym pracę, stopa bezrobocia też jest wyraźnie niższa od oczekiwań.

Moim zdaniem to kolejny argument, po poprawiającej się koniunkturze w branżach produkujących towary inwestycyjne, że firmy generalnie potraktowały wstrząs epidemiczny jako zjawisko przejściowe.

Według wstępnych danych Ministerstwa Pracy* stopa bezrobocia rejestrowanego w Polsce wyniosła w sierpniu 6,1 proc., czyli tyle samo, co w lipcu. Gdy odjąłem z danych efekty sezonowe, to wyszło, że stopa bezrobocia utrzymała się na poziomie 6,2 proc., czyli zaledwie 1 pkt proc. powyżej poziomu sprzed epidemii.

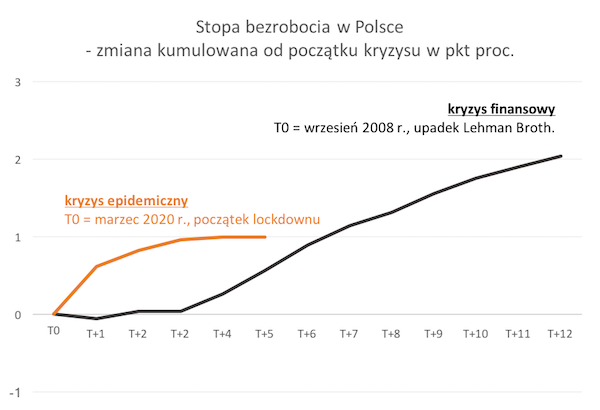

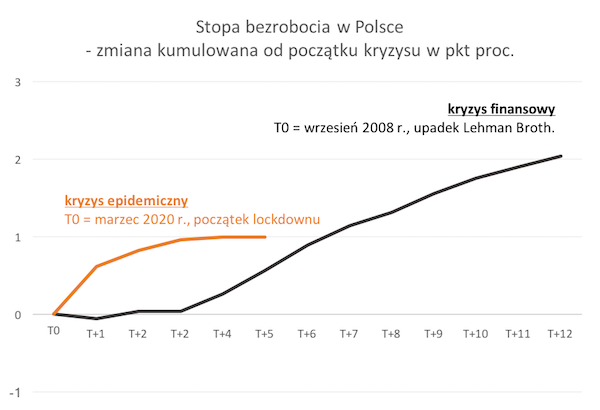

Na poniższym wykresie pokazałem, jak obecna ścieżka bezrobocia wygląda na tle tej z okresu kryzysu finansowego. Widać, że pierwszy wstrząs był w tym roku dużo silniejszy niż wówczas (co oczywiste, bo wtedy kryzys rozwijał się powoli – jak jajko niespodzianka z trucizną w środku), ale znacznie szybciej nastąpiła też stabilizacja.

Kluczowe pytanie brzmi: ile w tej stabilizacji jest efektów przejściowych związanych z pomocą publiczną, a ile efektów poprawy koniunktury?

Na pewno pomoc publiczna jest bardzo ważnym czynnikiem blokującym wzrost stopy bezrobocia. Chodzi nie tylko o bezpośrednią pomoc dla firm, ale również o pomoc dla osób tracących pracę – dodatek solidarnościowy sprawia, że część osób, które utraciły zatrudnienie, nie musiała się rejestrować w urzędach pracy. Pomoc publiczna obecnie jest dużo wyższa niż w 2008 roku.

Ale sądzę, że istotnym czynnikiem wpływającym pozytywnie na rynek pracy jest też szybsza od oczekiwań poprawa koniunktury. Na przykład, w maju, czyli już w okresie obowiązywania wszystkich instrumentów pomocy publicznej, odsetek netto firm przetwórczych deklarujących redukcję zatrudnienia wynosił aż 23 proc. (firmy deklarujące zwolnienia minus firmy deklarujące zwiększenie zatrudnienia) – mniej więcej tyle ile w pierwszych miesiącach po upadku Lehman Brothers. Do sierpnia ten odsetek spadł do zaledwie 4,1 proc., niewiele różniąc się od poziomów przedkryzysowych.

Pewnym potwierdzeniem tezy, że wstrząs epidemiczny jest słabszy od obaw, może być też sytuacja na rynku pracy w USA – ponieważ charakter kryzysu jest wszędzie podobny, więc dane z jednego kraju mogą być lekcją dla innych. USA jest to kraj, gdzie wsparcie zatrudnienia ma ograniczoną wielkość, a pomoc publiczna skupia się na transferach dla bezrobotnych, więc dane o bezrobociu nie są tak zaburzone przez efekty tej pomocy jak w Europie. Jeszcze w czerwcu Fed (bank centralny) prognozował, że na koniec roku stopa bezrobocia w USA wyniesie 9,3 proc. Tymczasem już w sierpniu spadła ona do 8,4 proc., mimo że sytuacja epidemiczna kraju jest znacznie gorsza niż w czerwcu.

Wiele wskazuje, że część firm dostosowała się do niepewności wywołanej przez epidemię i postanowiła ją przeczekać, wierząc w odbudowanie popytu w 2021 roku. Decydenci zobaczyli, że po lockdownie może wrócić w miarę normalne życie, przynajmniej w większości branż. Dlatego ich skłonność do zwalniania jest niższa niż na początku kryzysu. I sądzę, że może być to zjawisko występujące w wielu krajach. Jest zatem szansa, że stopa bezrobocia, którą teraz obserwujemy w Polsce, wyznacza jej cykliczny szczyt.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData

Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

poniedziałek, 7 września 2020

CZYTAJ WIĘCEJ