Rosnące odpisy na ryzyko kredytowe, wynikające głównie z opóźnionych efektów kryzysu gospodarczego, wepchną w przyszłym roku banki komercyjne w straty – twierdzi Narodowy Bank Polski w półrocznym raporcie o stabilności sektora finansowego. Byłaby to sytuacja wyjątkowa, bo sektor nie notował strat od 1993 roku, kiedy trwała jeszcze restrukturyzacja kredytów po transformacji. Ale analitycy rynkowi nie patrzą aż tak źle na perspektywy sektora.

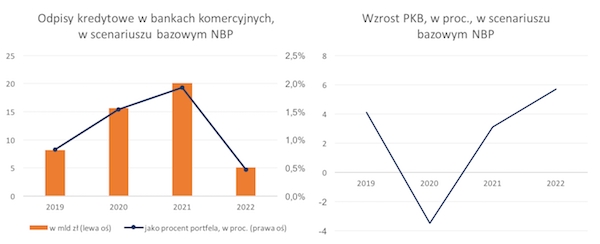

NBP twierdzi, że w tzw. scenariuszu referencyjnym (główny scenariusz gospodarczy dla oceny sytuacji banków) w 2020 roku odpisy netto banków komercyjnych z tytułu strat na kredytach wyniosą niemal 16 mld zł, czyli 1,5 proc. wartości portfela kredytowego. Jeszcze gorzej, według NBP, ma być w roku 2021. Odpisy mają sięgnąć 20 mld zł, czyli aż 1,9 proc. wartości portfela kredytowego – więcej niż po kryzysie finansowym z 2009 r.

Te straty mogą sprawić, że w 2021 roku wynik finansowy netto banków komercyjnych wyniesie -2,9 mld zł. Ostatni raz sektor poniósł straty w 1993 r., kiedy jego wynik wyniósł -213 mln zł, choć był to oczywiście inny świat – aktywa całego sektora komercyjnego wynosiły tyle, ile dziś aktywa Alior Banku.

Ewentualne straty banków budzą kilka ważnych pytań dotyczących całości gospodarki.

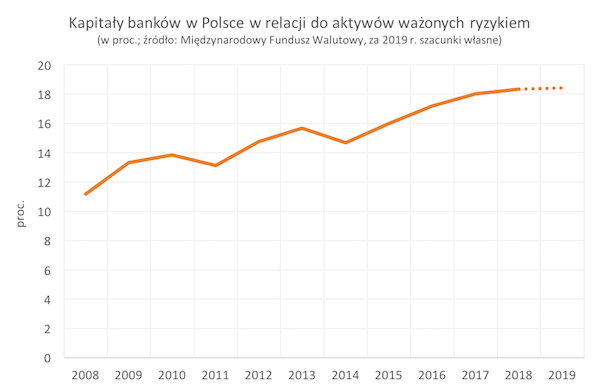

Pytanie pierwsze: czy sektor bankowy jest stabilny? Tu odpowiedź NBP jest uspokajająca – analiza bilansów bankowych wskazuje, że straty powinny być przejściowe i nie zachwieją ich stabilnością. Ale co ciekawe, NBP wskazuje, że narasta problem związany ze słabością niektórych banków. W raporcie czytamy, że „dostępność rynkowych metod samodzielnej poprawy [ich] sytuacji stopniowo maleje”. Czyżby to był miękki sygnał, że duże banki będą musiały przejmować i ratować te mniejsze?

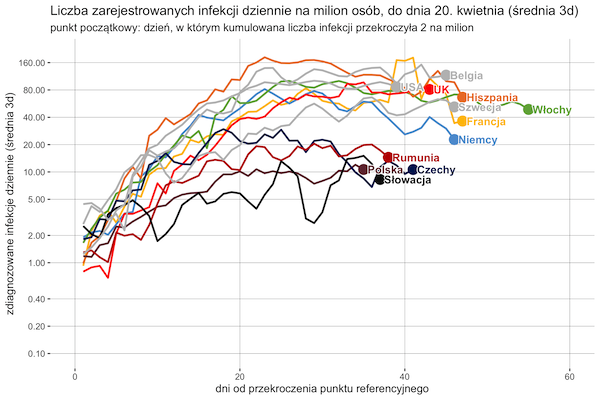

Pytanie drugie: czy banki działające na stratach mogą zapewnić efektywne finansowanie gospodarki? Tu NBP też uspokaja i pisze, że nie ma problemów z podażą kredytów. Ale też podkreśla, że druga fala epidemii może zwiększyć ryzyko w tym obszarze.

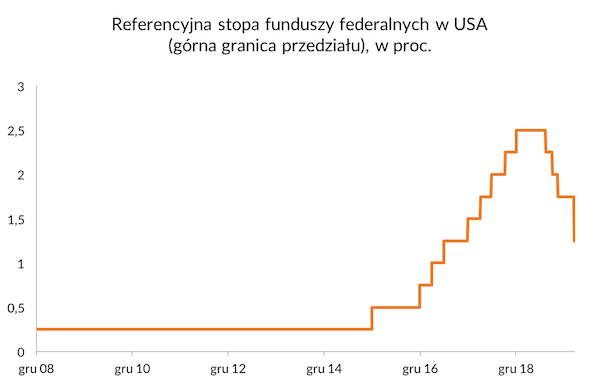

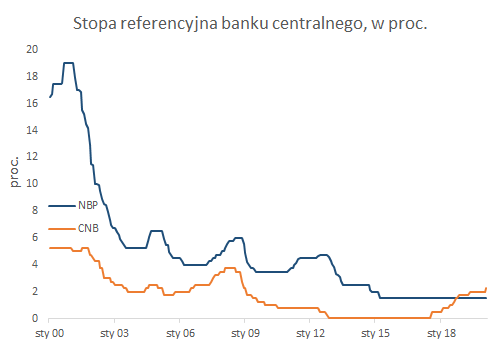

Pytanie trzecie: czy banki nie zostały za bardzo przyciśnięte do muru przez rząd i NBP, m.in. poprzez podatek bankowy i znaczące obniżenie stóp procentowych? Tu odpowiedź jest trudniejsza i oczywiście NBP jej nie udziela. Bankowcy i niektórzy ekonomiści twierdzą, że straty banków zaprzepaszczają lata rozwoju sektora i ograniczają możliwości zapewniania Polakom nowoczesnych usług. Nawet jeżeli w tych głosach bywa trochę przesady, to można zapytać, jak wydolny w długim okresie będzie mało zyskowny sektor bankowy.

Jednocześnie na rynku spojrzenie na przyszłość banków jest chyba nieco bardziej optymistyczne niż w NBP. Na przykład, przeciętne prognozy rynkowe dla największego na rynku banku – PKO BP – wskazują, że odpisy w 2021 roku będą lekko niższe niż w 2020 roku. Zobaczymy, czy to rynek nie widzi pewnych ryzyk, czy NBP nie docenia siły ożywienia gospodarczego w 2021 roku. Trzeba przyznać, że prognozy PKB są w przypadku NBP nieco zbyt pesymistyczne.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|