W ostatnim miesiącu znacząco wzrosły obawy przed inflacją w Polsce. Widać to w badaniach nastrojów konsumentów. Trudno powiedzieć, czy wpływ ma na to epidemia, ale dowody anegdotyczne wskazują, że wśród ludności istnieją obawy, iż za kryzys zapłacimy inflacją. Czy tak będzie? Może tak w dalszej przyszłości być, choć raczej nie na skalę, której obawiają się niektórzy pesymiści.

Oczekiwania dotyczące inflacji w najbliższym roku wyraźnie wzrosły w marcu – tak wynika z badań nastrojów konsumentów publikowanych przez Komisję Europejską. Widać to na załączonym wykresie. Dane pokazują odsetek netto obywateli, którzy oczekują wzrostu inflacji w ciągu 12 miesięcy. Sięgał on 32,5 proc. i był najwyższy od listopada 2012 r. Najciekawszy jest jednaj znaczący miesięczny wzrost tego wskaźnika, jeden z najwyższych w ostatnich latach.

Dane mogą tylko częściowo uwzględniać efekty epidemii. Generalnie nastroje konsumentów raportowane przez Komisję Europejską poprawiły się w Polsce marcu, w przeciwieństwie do innych krajów Unii Europejskiej. To sugeruje, że badanie w Polsce było prowadzone w dużej mierze jeszcze przed ewidentną falą obaw o gospodarcze skutki epidemii. Pokazuje to też, że wskaźniki nastrojów generalnie są jeszcze słabym punktem odniesienia do oceny skutków kryzysu.

Ale wskaźnik dotyczący inflacji jest moim zdaniem wart uwagi. Obserwując debatę publiczną, zarówno tę bardziej zorganizowaną (media tradycyjne), jak i rozproszoną (media społecznościowe), mam wrażenie, że obawy przed inflacją są powszechne. To jest oczywiście tylko moje odczucie, zobaczymy, czy potwierdzą to badania opinii publicznej za kolejne miesiące. Postanowiłem jednak na te obawy odpowiedzieć.

Wydaje się, że w pierwszej fazie kryzysu inflacja powinna się obniżać. Przede wszystkim ze względu na załamanie cen surowców, w tym ropy naftowej, które przekłada się m.in. na ceny paliw. Ponadto przedsiębiorcy doświadczeni nagłym wstrząsem i posiadający wciąż duże zapasy towarów lub moce produkcyjne starają się często sprzedawać produkty lub usługi po niższych cenach. Widać to zresztą po pierwszych odczytach inflacji w Europie Zachodniej. W poniedziałek pojawiły się wstępne dane z Niemiec czy Hiszpanii, które pokazały spadek inflacji w marcu, mimo przyspieszenia cen żywności.

W dłuższym okresie sytuacja jest już mniej klarowna. Na razie większość prognoz pokazuje, że inflacja będzie niższa przez pandemię. Ale pamiętajmy, że najczęściej stosowane modele prognostyczne są całkowicie nieprzystosowane do takiego wstrząsu, jaki obserwujemy. Nigdy wcześniej spadek aktywności gospodarczej nie był tak szybki, szeroko zakrojony demograficznie, przy jednocześnie tak bardzo złożonej specyfice wstrząsu. Sądzę, że typowe modele ekonometryczne mogą bardzo słabo radzić sobie z opisem sytuacji. Lepiej pasowałyby modele strukturalne, służące do symulowania zachowań gospodarki, a nie badania statystycznych zależności historycznych, ale te z kolei słabo się sprawdzają przy prognozowaniu i prawie w ogóle nie są używane przez analityków rynkowych (może czas to zmienić?).

Moje spojrzenie na inflację w perspektywie dłuższej niż parę miesięcy jest takie, że przy relatywnie krótkiej recesji (2-4 miesiące) inflacja zareaguje spadkiem, ale przy dłuższej i głębszej recesji (4-5 miesięcy lub dłużej, z dwucyfrowym spadkiem PKB) może zareagować w końcu wzrostem ponad średnią historyczną.

Skąd ta różnica? Przede wszystkim zakładam, że rząd będzie dążył do utrzymania w miarę stabilnych dochodów nominalnych ludności – przez różne dotacje, zasiłki, kredyty państwowe itd. Wydaje mi się zatem, że siła nabywcza ludności nie spadnie aż tak mocno jak produkcja dóbr i usług. Ta przewaga popytu nad podażą może generować presję na wzrost cen. Jeżeli recesja będzie krótka, to ta presja będzie znikoma i ustąpi efektom spadku cen surowców i różnych wyprzedaży stosowanych przez firmy. Jednocześnie przy relatywnie krótkiej recesji potencjał produkcji dóbr i usług nie ulegnie istotnej zmianie, przy restarcie gospodarki podaż dóbr i usług może być bardzo szybko zwiększona. Więc nie będzie presji na istotny wzrost cen.

Ale przy długiej i głębokiej recesji to się może zmienić. Potencjał produkcji dóbr i usług znacząco spadnie – część firm zamknie działalność, część zwolni dużą część załogi, część straci płynność kontaktów handlowe z partnerami. Jeżeli w tym samym czasie rząd będzie dążył do podtrzymania nominalnych dochodów ludności, to inflacja może w końcu wyraźnie wzrosnąć. Nie wydaje mi się, by groziła nam bardzo wysoka, dwucyfrowa inflacja, zakładam bowiem, że jako państwo utrzymamy zdolność do zarządzania procesami gospodarczymi w kraju na rozsądnym poziomie. Inflacja bez kontroli zwykle jest efektem chaosu gospodarczego i społecznego, a ja przyjmuję na razie, że aż tak zły scenariusz nie będzie realizowany. Ale inflacja przewyższająca trendy z ostatnich 15-20 lat wydaje mi się możliwa.

Można też spojrzeć na problem z innej strony. Długa recesja wywołana pandemią na pewno doprowadzi do potężnego wzrostu wskaźników zadłużenia – albo w sektorze prywatnym, albo w sektorze publicznym. Dochody firm spadną znacząco w relacji do ich nominalnych zobowiązań i albo weźmie to na siebie państwo, albo ten problem zostanie w bilansach przedsiębiorstw. Z wysokiego zadłużenia zaś najłatwiej będzie wyjść utrzymując mocno ujemne realne stopy procentowe. Dlatego sądzę, że jeżeli recesja będzie długa i głęboka to wychodzeniu z niej będzie towarzyszyła podwyższona inflacja. Może to będzie 4-5 lub 5-6 proc., w porównaniu z obecnymi celami inflacyjnymi na poziomie 2-3 proc. Sądzę, że taka sytuacja mogłaby być nawet optymalna przy skali szkód wywołanych kryzysem w negatywnym scenariuszu.

***

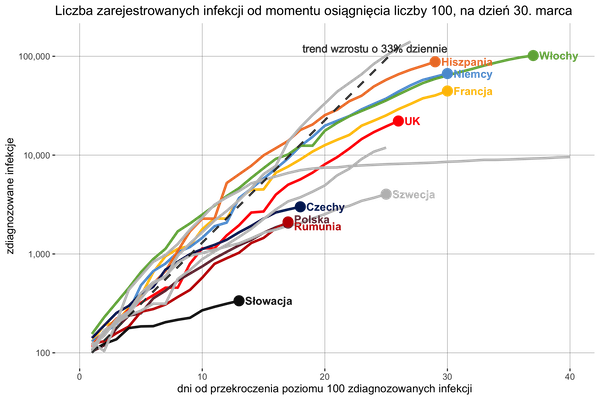

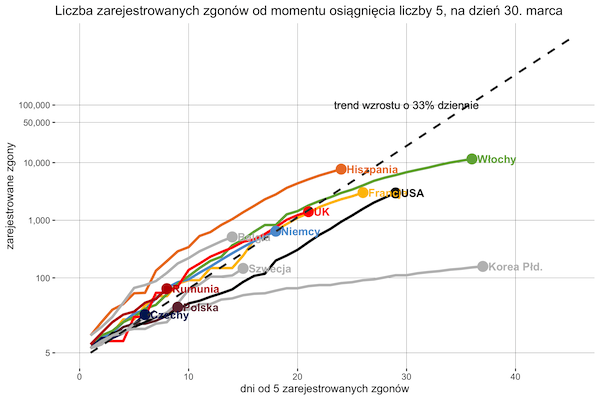

Zainteresowanym osobom polecam śledzenie danych na temat epidemii zamieszczanych na naszej stronie covid.spotdata.pl.

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|