Bezrobocie w Czechach nie jest może informacją, która najbardziej elektryzuje Polaków. Ale poza ambicjonalnymi porównaniami, które są – nie ukrywajmy – w Polsce popularne, to, co dzieje się w Czechach może pokazywać nam pozycję całego regionu Europy Środkowej. Pozycję, która w ostatnich latach bardzo się umocniła.

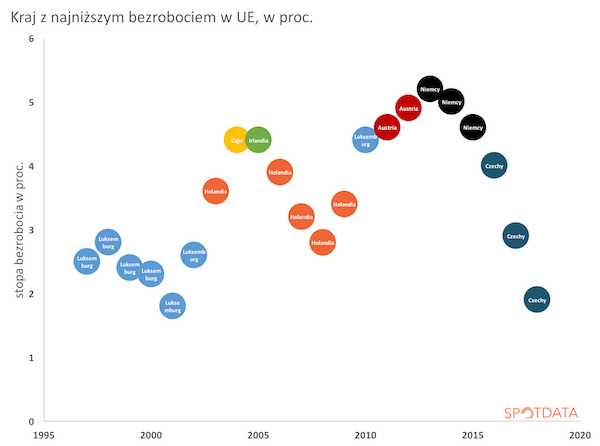

W listopadzie stopa bezrobocia w Czechach spadła do 1,9 proc. To pierwszy moment od 2001 r., gdy jakikolwiek kraj Unii Europejskiej ma stopę bezrobocia poniżej 2 proc. Wtedy był to malutki raj finansowy – Luksemburg. Dziś jest to ważny regionalny kraj przemysłowy. Czechy od trzech lat są krajem o najniższej stopie bezrobocia w UE i wbrew prognozom spadek bezrobocia w tym kraju nie chce się zatrzymać.

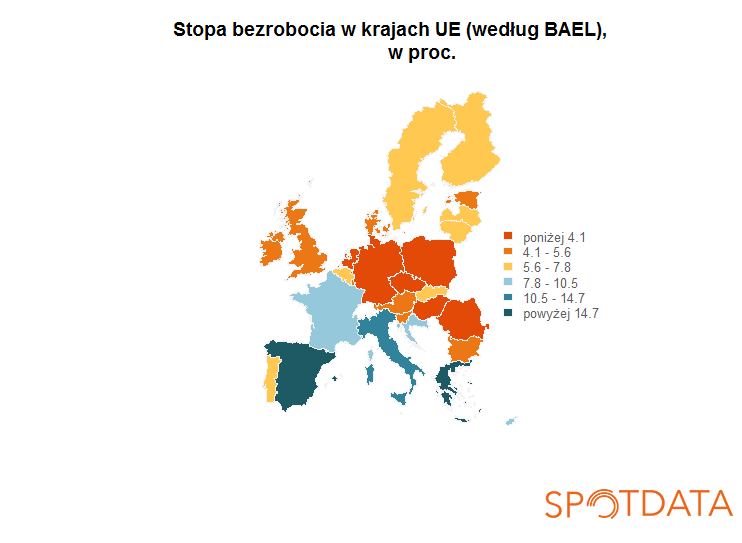

Dlaczego to jest istotne? To, co dzieje się na rynku pracy w Czechach, dzieje się też w innych krajach regionu, tylko z mniejszą intensywnością. We wszystkich krajach tzw. Grupy Wyszehradzkiej bezrobocie jest na rekordowo niskim poziomie, dużo niższym niż w szczycie ożywienia gospodarczego po przystąpieniu do Unii Europejskiej w latach 2005-2008.

Wynika to z faktu, że region ten bardzo umocnił swoją pozycję w międzynarodowym systemie gospodarczym w ostatniej dekadzie. Duże firmy przemysłowe lokowały tu swoją aktywność produkcyjną dzięki czemu mogły zachować wysoką konkurencyjność cenową w czasach osłabionego popytu na świecie. W ostatnich latach podobną ścieżką podążają firmy usługowe, lokując w regionie na ogromną skalę centra usług wspólnych obsługujące centrale w krajach zachodnich.

Ważną cechą łączącą wszystkie kraje regionu i wpływającą na obniżanie stóp bezrobocia są też zmiany demograficzne. Spadek liczby osób w wieku produkcyjnym sprawia, że o pracowników jest trudniej, firmy bardziej więc ich cenią. Zmienia się też struktura demograficzna. Mniej jest osób w wieku 20-30 lat, którzy często po słabych szkołach trafiają na bezrobocie, a więcej osób w wieku 40-50 lat, którzy mają znacznie mocniejszą pozycję na rynku pracy.

Europa Środkowa jest najbardziej dynamicznym gospodarczo regionem UE. I na razie nie wiele wskazuje, by miało się to zmienić.

Autor: Ignacy Morawski

Raport ekonomiczny o krajach regionu CEE wraz z prognozami gospodarczymi dostępny w ramach SpotData Research – cyklu 10 miesięcznych analiz na temat trendów w gospodarce: LINK

Źródło danych o stopie bezrobocia w UE: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Autor: Ignacy Morawski

Autor: Ignacy Morawski