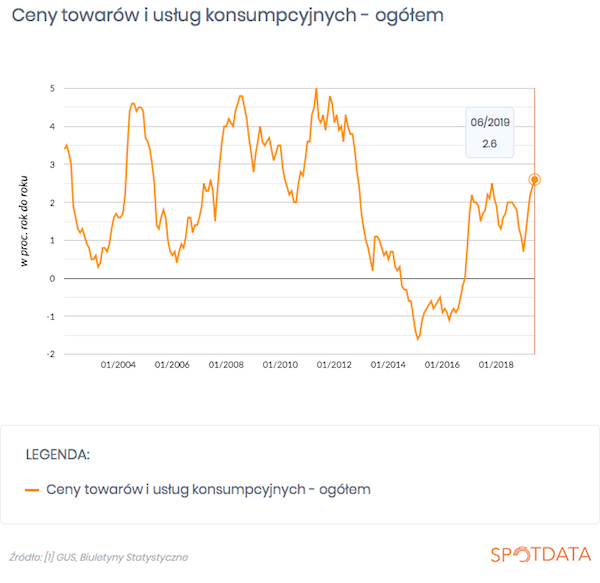

Inflacja w Polsce od około 2013 roku kształtuje się poniżej poziomu, który można by uznać za normalny. W maju, przy wzroście gospodarczym utrzymującym się na poziomie ok. 5 proc. i wzrostach cen ropy w pobliżu 50 proc. rok do roku, ceny konsumenckie wzrosły tylko o 1,7 proc. rok do roku. Bardzo niska jest też inflacja bazowa, czyli taka mierząca „głębokie” zmiany cen wynikające z długoterminowych procesów gospodarczych, a nie tylko tymczasowych szoków (np. nagły wzrost cen żywności z uwagi na suszę).

Chociaż inflacja w Polsce pozostaje stabilna (osiągnięty jest cel NBP 1,5 – 3,5 proc.) to wydaje się, że ceny rosną zdecydowanie za wolno biorąc pod uwagę jak silnie rozgrzana jest nasza gospodarka. Dotychczasowa teoria tłumacząca kształtowanie się inflacji oparta była na powiązaniu cen z koniunkturą gospodarczą oraz sytuacją na rynku pracy. Inflacja może wynikać z czynników popytowych (popyt na towary znacząco przekracza dostępną podaż) lub podażowych (firmy podwyższają ceny żeby zrekompensować sobie rosnące koszty). Chociaż obie przesłanki, tj. szybko rosnący popyt oraz coraz wyższe koszty pracy i surowców, doświadczają polską gospodarkę to podwyżek cen nie widać. Przyczyn takiego stanu rzeczy jest kilka, chociaż trudno wskazać najważniejszą.

Firmy biorą „na klatę” rosnące płace

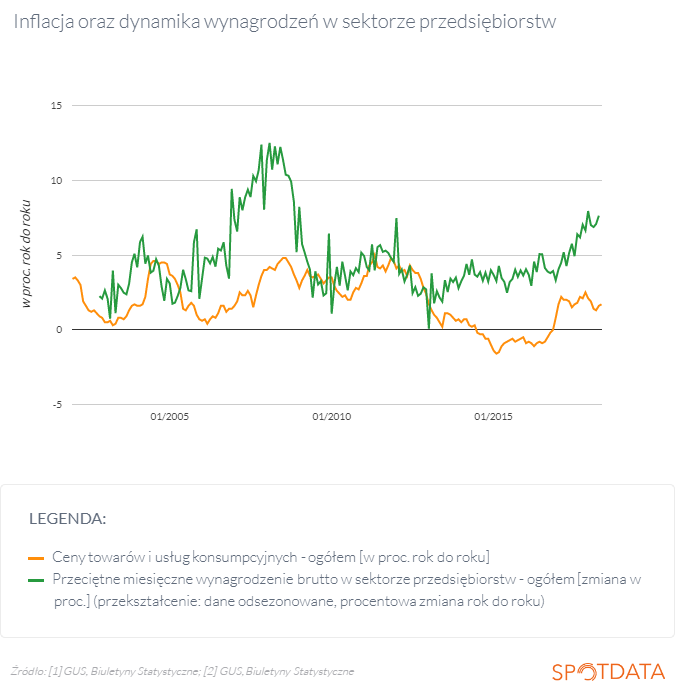

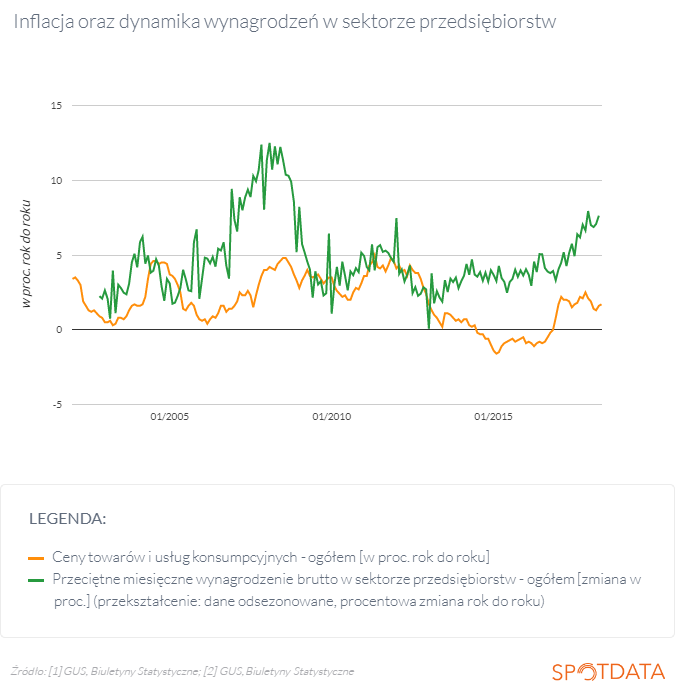

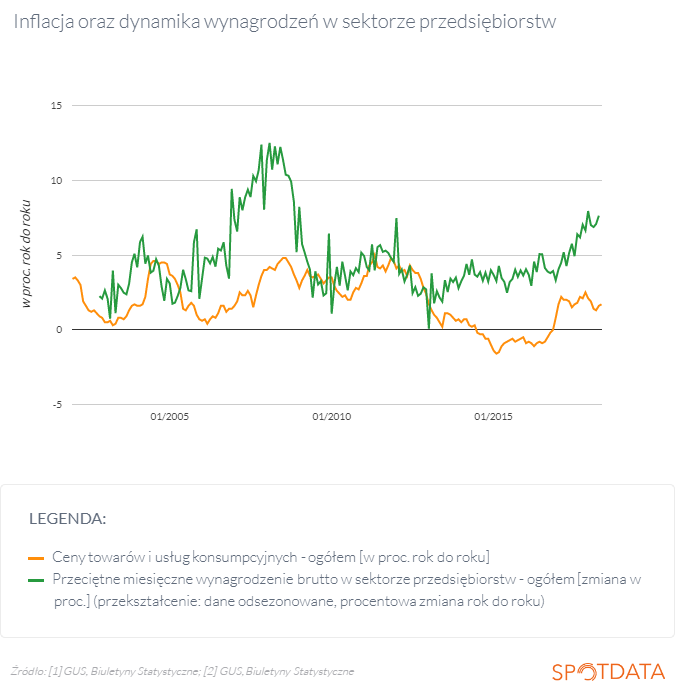

Płace w Polsce rosną w tempie ok. 7 proc. rocznie, najmocniej od czasów przed kryzysem finansowym. Wpływa na to spadające bezrobocie, które według szacunków Eurostatu w kwietniu wyniosło zaledwie 3,8 proc.

Zazwyczaj wyższa dynamika płac przenosiła się na inflację po około 4 kwartałach. Tak było we wszystkich poprzednich cyklach koniunktury. Co zatem dzieje się obecnie? Dlaczego wysoka dynamika płac nie przekłada się na wyższą inflację? Można wyjaśnić to na dwa sposoby.

Firmy często biorą rosnące koszty „na klatę”, czyli godzą się na obniżenie marż, aby utrzymać konkurencyjność. Mamy do czynienia z silną konkurencją (szczególnie w handlu detalicznym) – jeżeli tylko jedna firma podniesie ceny to klienci odejdą do konkurentów. Zjawisko to potęguje wysoka wrażliwość polskich klientów na cenę. Firmy, szczególnie te duże, dysponujące pokaźnymi rezerwami, uczestniczą w wojnach cenowych. Wolą przetrwać na rynku, nawet za cenę niższych marż – ta sytuacja ma miejsce np. na rynku hurtowym sprzętu elektronicznego.

Inny powód to rosnąca imigracja, która wywołuje presje w dół na płace. Oznacza to, że choć płace rosną szybko, to jest to wzrost wolniejszy niż mógłby być osiągnięty przy takim popycie na pracę i braku imigracji.

Kurs walutowy ma coraz mniejszy wpływ

Drugim czynnikiem wpływającym na ograniczenie inflacji był do niedawna kurs walutowy. Aprecjacja euro i dolara w 2017 roku nieznacznie przyczyniła się do spadku cen w Polsce. Kiedy złoty zyskuje na wartości to ceny dóbr importowanych spadają, a rosną natomiast ceny naszego eksportu.

Warto jednak pamiętać, że kurs walut ma coraz mniejsze znaczenie na kształtowanie się inflacji w Polsce (szerzej na ten temat w np. Mechanizm transmisji monetarnej NBP). Firmy w znacznym stopniu są zabezpieczone przed zmianą kursów walut – polskie spółki często są tylko ogniwami w światowych łańcuchach produktów, co oznacza, że nasz eksport w znacznej części powiązany jest ze wcześniejszym importem surowców i półproduktów do Polski. Oznacza to naturalny hedging, który łagodzi wpływ różnic kursowych. Zmiana kursu ma najsilniejszy wpływ na te kategorie, w których trudno się zabezpieczyć, czyli na ceny paliw, żywności i drogich towarów takich jak np. samochody (np. Hałka 2017).

Co więcej, od kilku tygodni złoty wyraźnie się osłabia, więc rola tego czynnika w tłumaczeniu niskiej inflacji maleje.

Globalizacja obniża inflację na całym świecie

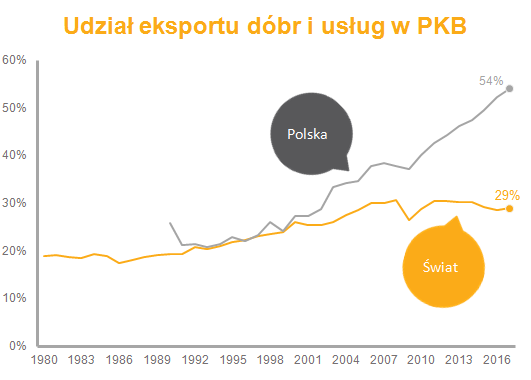

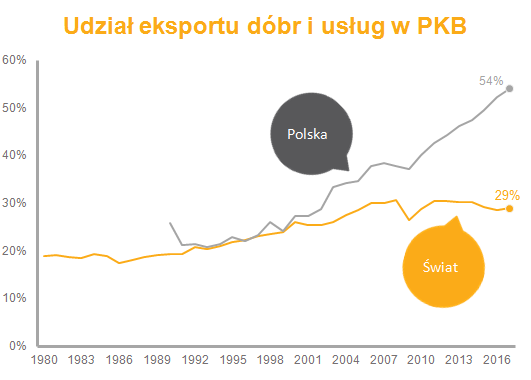

Inflacja pozostaje niska, ponieważ ceny we wszystkich gospodarkach rozwiniętych rosną bardzo wolno. Polska jest krajem silnie uzależnionym od koniunktury zagranicznej (przede wszystkim niemieckiej) z uwagi na istotny udział naszego eksportu w PKB. Przekłada się to na harmonizację cykli koniunkturalnych oraz właśnie „import inflacji” zza granicy. Potwierdzają to badania (Hałka 2017) , z których wynika, że tylko 55 proc. towarów z koszyka konsumpcyjnego reaguje na zmianę koniunktury krajowej. Są to przede wszystkim ceny usług, żywności i energii, czyli te najbardziej zmienne. Najsłabiej na czynniki krajowe reagują ceny dóbr trwałych (np. AGD), które w zdecydowanie większym stopniu kształtowane są przez koniunkturę światową i ustalane na poziomie ponadnarodowym.

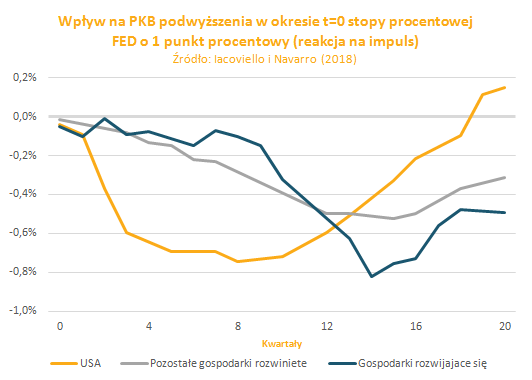

Jednym z powodów dlaczego inflacja w strefie euro i USA pozostaje niska jest nasilenie procesów globalizacyjnych i wzrost wolumenu handlu. Wejście na światowy rynek krajów takich jak Chiny, Indie czy Brazylia spowodowało, że świat uzyskał dostęp do setek milionów tanich pracowników. Firmy nie muszą już tak silnie podwyższać płac, skoro mogą przenieść produkcję do krajów o niższych kosztach pracy. Z tego powodu siła negocjacyjna pracowników, która dotychczas umożliwiała wywalczanie podwyżek istotnie spadła. Sukcesem w wielu zawodach jest już samo posiadanie pracy, a podwyżki są celem drugorzędnym. Świadczą o tym np. wyniki ekonomistów z Banku Rozliczeń Międzynarodowych (BIS), którzy obliczyli, że w latach 2010-2016 globalne koszty pracy tłumaczyły średnio aż 22 proc. zmienności dynamiki kosztów pracy w danym kraju podczas gdy w pierwszej dekadzie XXI wieku tylko w 11 proc. Można za to winić rozwój światowego outsourcingu. W ten sposób wpływ zmian krajowej koniunktury, szczególnie w małych gospodarkach o wysokim stopniu otwartości bardzo się zmniejszył.

Z drugiej strony globalizacja zwiększyła udział w rynku transnarodowych korporacji prowadzących swoją politykę i ustalających ceny na poziomie globalnym. W mniejszym stopniu reagują więc na np. wzrost kosztów produkcji w pojedynczym kraju, gdyż jest to tylko jeden z wielu czynników w procesie produkcji i sprzedaży.

Powolne wychodzenie z kryzysu i słaba koniunktura światowa spowodowały, że inflacja od 2009 w gospodarkach rozwiniętych pozostawała niska. Światowy handel przestał rosnąć oraz nasiliły się tendencje protekcjonistyczne. Mocno też wzrosło bezrobocie, a spadła aktywność zawodowa. Firmy mogą więc zatrudniać po relatywnie niższych kosztach, przez co zmniejsza się presja na podwyżki cen. Długotrwały brak inflacji spowodował również zakotwiczenie oczekiwań inflacyjnych na niskich poziomach. Osłabia to żądania pracowników na temat wynagrodzeń.

Technologia zmieniła modele biznesowe firm oraz preferencje zakupowe klientów

Istotny wpływ na spadek inflacji ma też rozwój technologiczny. Po pierwsze dzięki nowym zdobyczom nauki firmy są w stanie zastępować pracowników (szczególnie tych wykonujących pracę prostą lub manualną) co jeszcze bardziej pogarsza ich siłę negocjacyjną. Technologia zmienia też dotychczasowe modele produkcji, logistyki czy sprzedaży. Głównym celem zmian jest ograniczanie kosztów, które często całkowicie odmieniają model biznesowy w branży – tak było np. w branży lotniczej w przypadku tanich linii czy rynku przewozów taksówkarskich, który w znacznej mierze przejął Uber.

Łatwość porównywania cen i minimalizacja kosztów transportu spowodowała, że konkurencja jest teraz globalna i w głównej mierze oparta na redukowaniu kosztów. Nie rekompensuje tego zwiększona aktywność konsumentów wynikająca z większej dostępności do wcześniej drogich towarów i usług. Znaczna część firm straciła możliwość ustalania cen i o ile nie oferuje unikatowych na skalę świata dóbr, musi uczestniczyć w wojnach cenowych w celu utrzymania się na rynku.

Jak widać globalne czynniki, w znacznej mierze niezależne od nas, mają ogromny wpływ na kształtowanie się inflacji. Jesteśmy przeważnie biorcami procesów toczących się na całym świecie. Nie jesteśmy jednak jeszcze do końca świadomi ani ich kierunku ani siły wpływu.

Świat akademicki mocno spiera się o to dlaczego inflacja jest tak niska – czy to tymczasowe zjawisko czy raczej czeka nas okres sekularnej stagnacji (link); czy wynika to ze starzenia się społeczeństw (link) czy bardziej z powodu wolnego tempa rozwoju po kryzysie. Ostatecznej odpowiedzi jak na razie brak.

Kamil Pastor, analityk SpotData

piątek, 8 czerwca 2018

CZYTAJ WIĘCEJ

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski