Często słychać głosy, że w obecnym kryzysie banki mogą odegrać pozytywną rolę, stając się – w przeciwieństwie do kryzysu z lat 2008/2009 – wsparciem, a nie obciążeniem dla gospodarki (patrz ten ciekawy artykuł w Pulsie Biznesu i słowa, że tym razem banki uratują gospodarkę). Głosy, że banki są stabilne, mają duże kapitały, są chronione przed wstrząsami przez operacje banków centralnych. Dlaczego w takim razie sektor bankowy należy do najsłabszych na giełdzie? Wczoraj na warszawskiej GPW akcje banków bardzo mocno traciły, a w tym roku są już średnio na niemal 50 procentowym minusie.

Czy tezy o stabilności sektora bankowego są niesłuszne? Nie, są słuszne. Możliwe po prostu, że inwestorzy doszli do wniosku, że banki mogą przetrwać stabilne, ale … bez zysków dla akcjonariuszy.

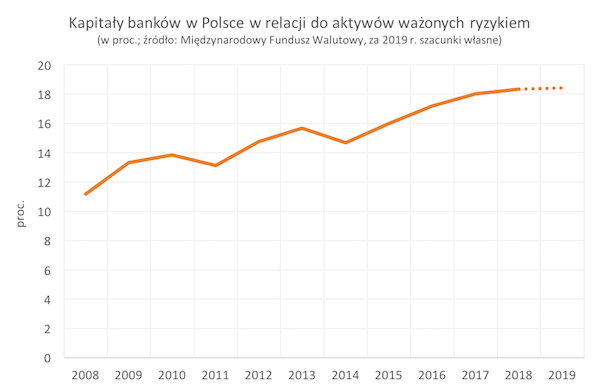

Polskie banki mają 200 miliardów zł kapitałów. Są to zobowiązania które w razie strat idą na pierwszy ogień, dzięki czemu chronieni są właściciele depozytów (którzy dodatkowo posiadają gwarancję Bankowego Funduszu Gwarancyjnego). To jest bardzo duży bufor bezpieczeństwa, pokazuję to na wykresie poniżej. W ciągu dekady banki zwiększyły współczynniki kapitałowe niemal o trzy czwarte i są na pewno lepiej przygotowane do wstrząsu gospodarczego niż w 2008 r. Ze stabilnością sektora jako całości nie powinno być problemu. Chociaż od dawna wiadomo, że ewentualnym zagrożeniem dla sektora bankowego jest nie jego ogólna sytuacja finansowa co sytuacja niektórych mniejszych podmiotów. Gdyby one padły, fala strachu mogłaby wywołać niemałe zamieszanie. To na razie jednak zostawmy na boku.

Są trzy powody, dla których banki zostały w ostatnim miesiącu potraktowane przez inwestorów niemal jak ropa, mimo mocnej pozycji kapitałowej i wsparcia płynnościowego od banku centralnego.

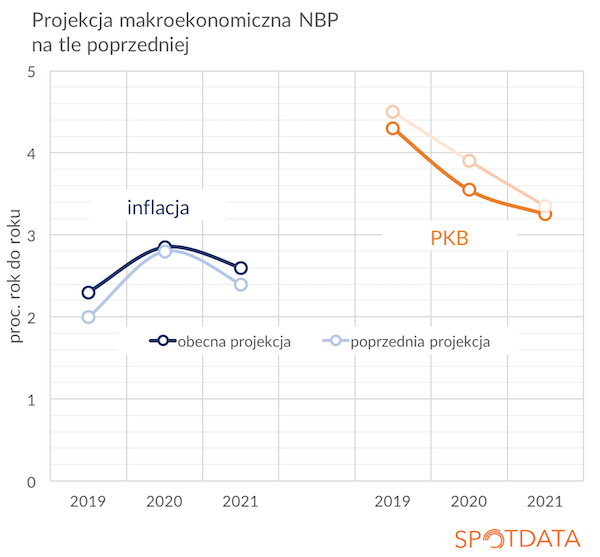

Po pierwsze, istnieje duże prawdopodobieństwo, że wiele lat po kryzysie stopy procentowe będą niskie. A stopy procentowe będące w pobliżu zera mocno uderzają w zyski banków, gdyż oprocentowania depozytów nie można obniżyć tak mocno jak spada oprocentowanie kredytów. Niskie stopy będą wynikać z faktu, że kryzys na pewno przyniesie wzrost oszczędzania przezornościowego przez firmy i gospodarstwa domowe oraz wysoki popyt na bezpieczne i płynne aktywa. W takiej sytuacji cena tych aktywów (depozytów, obligacji skarbowych itd.) będzie bardzo niska. Lub opisując problem inaczej – przy wysokiej skłonności do bezpiecznego oszczędzania, pobudzanie inwestycji w realne aktywa i tym samym utrzymanie wzrostu gospodarczego będzie wymagało bardzo niskiego kosztu pieniądza.

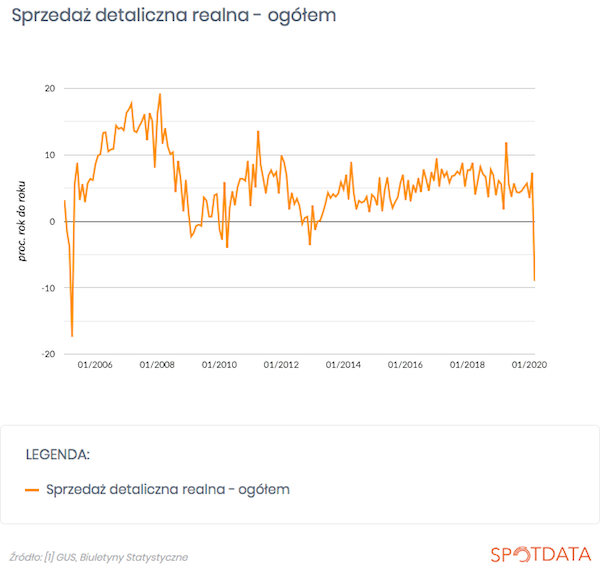

Po drugie, kryzys przyniesie prawdopodobnie falę złych długów, które będzie trzeba restrukturyzować. Oprócz kryzysu zdrowotnego mamy kryzys płynnościowy, który może przerodzić się w kryzys zadłużeniowy, a kto w takiej sytuacji może tracić, jak nie instytucje zajmujące się udzielaniem kredytów? Wiele firm niefinansowych i gospodarstw domowych nie spłaci swoich kredytów, a koszty ich restrukturyzacji obniżą kapitały banków. Po spadkach kapitałów banki zostaną regulacyjnie zmuszone do ich odbudowania, co może sprawić, że przez wiele lat będą przeznaczały na to swoje zyski, bez możliwości wypłaty ich dla akcjonariuszy.

Po trzecie wreszcie, można przewidywać, że po tak sinym kryzysie może nastąpić silna ingerencja regulacyjna w działalność banków. Silniejsza niż dotychczas. Banki będą miały bowiem klucze do rozwiązania wielu problemów narosłych podczas załamania gospodarczego i wydaje się prawdopodobne, że rząd (co dotyczy zresztą nie tylko Polski) będzie chciał te klucze też wykorzystać. Czyli na przykład, można sobie wyobrazić, że restrukturyzacja kredytów będzie następowała nie tylko na zasadach czysto rynkowych, ale że w proces ten włączy się legislator i zaangażuje w niego banki. W warunkach, gdy restrukturyzacja długów na świecie będzie jednym z głównych wyzwań finansowych, będzie to generalnie łatwiejsze do przeprowadzenia z politycznego punktu widzenia.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|