NBP podał dane o cenach nieruchomości mieszkaniowych w pierwszym kwartale. To jest ostatnie zdjęcie tego rynku sprzed kryzysu. Coś jak #LastNormalPhoto, czyli akcja internetowa, w której ludzie zamieszczają swoje ostatnie zdjęcia sprzed epidemii. Co z cenami nieruchomości stanie się dalej? Pisałem parę tygodni temu, że bilans argumentów przemawia za spadkiem cen w reakcji na spadek popytu. Ale jak patrzę, co dzieje się z aktywami ludności w reakcji na spadek stóp procentowych, nie jestem już tak przekonany.

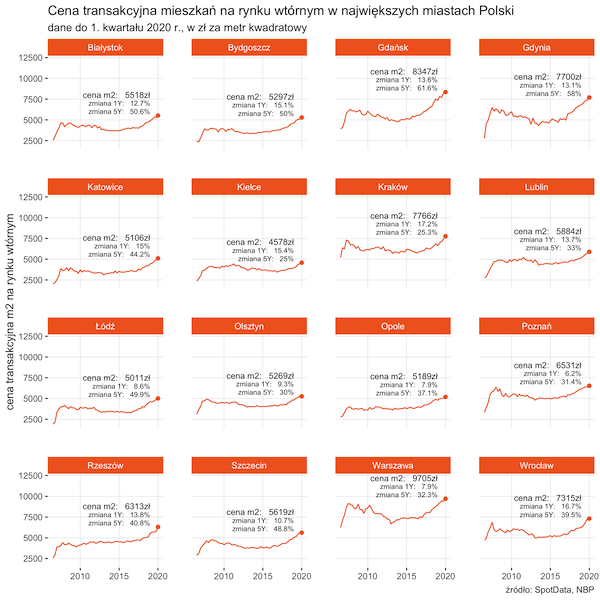

Ceny transakcyjne mieszkań w pierwszym kwartale średnio wciąż rosły, w większości miast w dwucyfrowym tempie rok do roku. Najszybciej w Krakowie – o ponad 17 proc. Najwolniej w Poznaniu – o ok. 6 proc. Patrząc na ostatnie pięć lat, zdecydowanym liderem wzrostów wśród dużych miast jest Trójmiasto. To są dane z rynku wtórnego. Pełen zestaw danych, obejmujących rynek pierwotny oraz indeksy hedoniczne (zmiany cen po uwzględnieniu zmian jakości sprzedawanych mieszkań) są dostępne na stronie NBP w pliku Excel.

Rosnące bezrobocie i niepewność gospodarcza powinny w kolejnych kwartałach przyczynić się do spadku cen. Do tego dojdzie spadek popytu ze strony turystów, co uderzy w szybko rosnący rynek inwestycji pod najem krótkoterminowy. A na to wszystko nakłada się ryzyko opodatkowania aktywów – czynnik, o którym dziś mówi się mało, a który moim zdaniem należy brać pod uwagę. Po kryzysie potrzebne będą nowe źródła finansowania budżetu państwa, którego kondycja będzie nadwyrężona. Podniesienie opodatkowania nieruchomości będzie politycznie bardzo łatwe.

Niektórzy jednak twierdzą, że w świecie głęboko ujemnych (realnych) stóp procentowych ceny różnych aktywów muszą rosnąć – dotyczy to tak obligacji, jak akcji, czy mieszkań. Patrząc na to, co dzieje się na rynku akcji, należy poważnie traktować taki pogląd. Mamy największy spadek PKB w historii najnowszej i potężny wzrost niepewności, a ceny akcji na świecie są niewiele poniżej poziomów sprzed pandemii. Oczywiście akcje i nieruchomości to inna klasa aktywów, posiadająca inne parametry płynności, zmienności itd. Ale reakcja na ultra niskie stopy procentowe może być podobna. Szczególnie w przypadku tych nieruchomości, które mogą mieć generalnie niższą elastyczność dochodową – w dobrych lokalizacjach w dużych miastach.

Wiele pewnie zależy od tego, jak szybkie będzie wychodzenie z zapaści gospodarczej. Na razie ludzie i firmy powoli oceniają, jak zmieniła się ich fundamentalna sytuacja w okresie epidemii. Dostosowanie decyzji inwestycyjnych do nowych warunków zajmie trochę czasu. Jeżeli jednak ścieżka wyjścia nie będzie bardzo stroma (w górę) to trudno mi uwierzyć, że ceny nie zareagują negatywnie na wstrząs gospodarczy, nawet w warunkach niskich stóp procentowych.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|