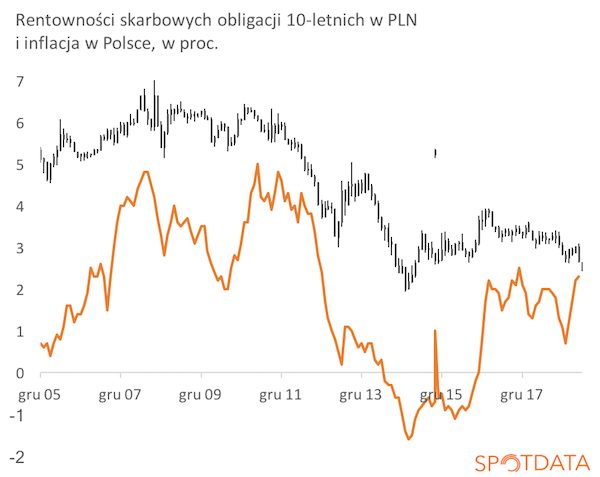

Czerwiec przynosi bardzo silny spadek rentowności obligacji skarbowych, co dzieje się zarówno w krajach rozwiniętych jak i w Polsce. Przy czym w Polsce może niedługo dojść do wydarzenia bezprecedensowego – spadku rentowności obligacji 10-letnich poniżej stopy inflacji. Nie jest to oczywiście wydarzenie o jakichkolwiek bezpośrednich konsekwencjach, ale symbolicznie pokazuje, jak Polska stopniowo dołącza do klubu „ujemnej stopy realnej”. Za dużo kapitału poszukuje bezpiecznego inwestowania, by stopa zwrotu z bezpiecznych inwestycji mogła być dodatnia.

W pierwszym tygodniu czerwca rentowność skarbowych obligacji 10-letnich w złotych spadła o ok. 20 pkt bazowych (0,2 pkt proc.), do 2,47 proc., podążając śladem analogicznych papierów w innych walutach. Różnica między rentownością dziesięciolatek a inflacją w Polsce wynosi już niecałe 0,2 pkt proc., bo inflacja w maju wyniosła 2,3 proc. Jest to najniższa różnica w historii.Niewykluczone, że wkrótce rentowności spadną poniżej stopy inflacji, choć ważniejszy jest trend niż dokładna wartość tej różnicy. Warto też pamiętać, że realna rentowność obligacji powinna być mierzona poprzez różnicę między rentownością nominalną a oczekiwaniami inflacyjnymi (dla okresu 10 lat), ale można w uproszczeniu przyjąć, że oczekiwana inflacja jest tam, gdzie obecna – blisko celu NBP.

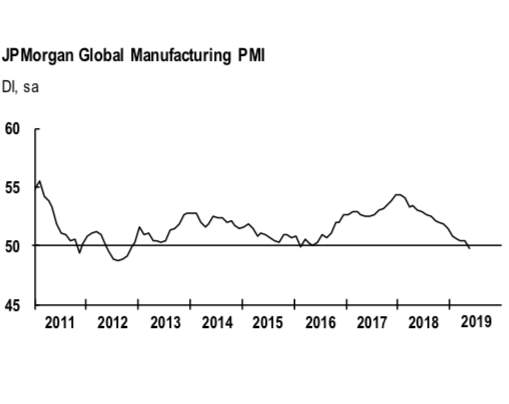

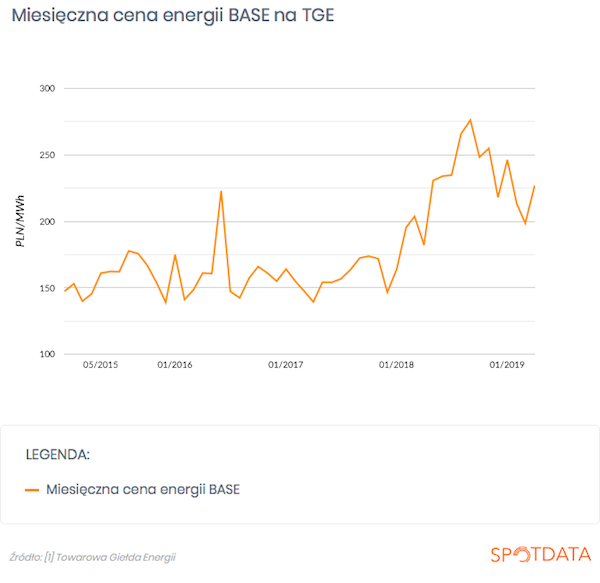

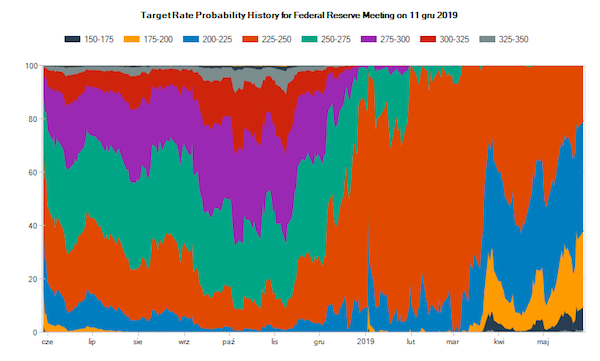

Bezpośrednią przyczyną zawężającej się różnicy między rentownością nominalną a inflacją jest jednoczesne pogorszenie perspektyw globalnego wzrostu gospodarczego (i sygnalizowane przez Fed obniżki stóp procentowych) oraz przyspieszenie inflacji w Polsce.

Ale na obniżenie realnych rentowności lepiej patrzeć jako na odzwierciedlenie długookresowych przemian w światowej gospodarce. My w końcu jesteśmy tylko małą jej częścią i to, co dzieje się u nas, zależy od trendów globalnych. Najczęściej przytacza się trzy przyczyny obniżenia realnych stóp procentowych i realnych rentowności obligacji na świecie w ostatnich latach.

Po pierwsze, kryzys finansowy trwale zwiększył awersję do ryzyka wśród inwestorów i tym samym popyt na bezpieczne papiery wartościowe. Realna cena tych papierów musiała trwale się podnieść, co oznacza obniżenie rentowności/zyskowności.

Po drugie, zbyt mało odważne podejście krajów rozwiniętych do polityki fiskalnej i niechęć do stymulowania popytu sprawiły, że tzw. luka popytowa (różnica między PKB możliwym do osiągnięcia bez nadmiernej inflacji a faktycznym PKB) jest trwale ujemna i generuje presję na spadek stóp procentowych w długim okresie. Jest to hipoteza tzw. sekularnej stagnacji.

Po trzecie, starzenie się społeczeństw krajów rozwiniętych wywiera presję na wzrost oszczędności i spadek inwestycji (więcej np. tu). A to może wywoływać presję na spadek zyskowności aktywów finansowych, ponieważ więcej osób chce je kupować i mniej firm emitować.

Sądzę, że obawy o światową recesję w tym momencie mogą być przesadzone, co oznaczałoby, że rentowności obligacji mogą wzrosnąć. Ale te krótkookresowe zmiany nie powinny przesłaniać długookresowych trendów. A te dla realnych rentowności są raczej negatywne. Przełom mogłoby przynieść znaczące przyspieszenie światowego wzrostu gospodarczego wywołane pozytywnymi efektami obecnych rewolucji technologicznych (głównie w obszarze ICT). Wtedy realne stopy by wyraźnie wzrosły. Ale na to jeszcze czekamy.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o rentowności polskich obligacji 10-letnich : LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski