W miniony weekend kraje OPEC zdecydowały się podnieść wydobycie o 1 mln baryłek dziennie. O ile krótkoterminowo powinno uspokoić to nieznacznie uspokoić rynek to nie ma co oczekiwać spadków cen. Z jednej strony droga ropa nie jest aż tak dotkliwa dla gospodarek rozwiniętych jak się powszechnie wydaje, a z drugiej strony jest kluczowym zwornikiem stabilności finansowej i społecznej eksporterów.

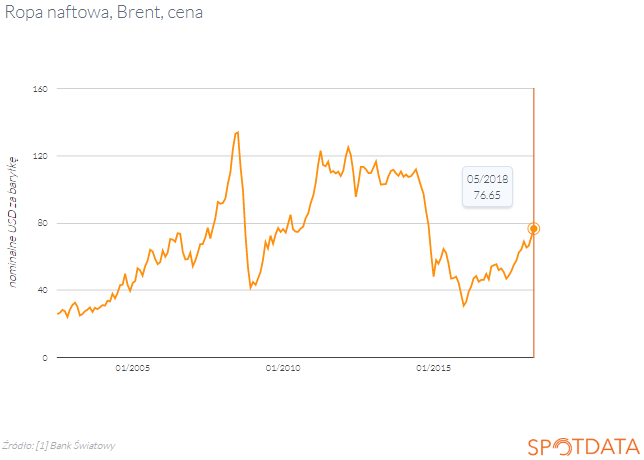

W weekend na rynku ropy mieliśmy do czynienia z prawdziwym rollercoasterem. Wszystko zaczęło się od piątkowej decyzji krajów OPEC o zwiększeniu wydobycia ropy o 600 tys. baryłek dziennie. Zostało to negatywnie odebrane przez rynek – wzrost produkcji w tej wysokości nie wypełniłby luki po ok. 3 mln niższych dostawach ze strony Wenezueli i Iranu. Ropa Brent zdrożała więc o ponad 3 dolary. Natomiast w sobotę, na spotkaniu OPEC+ (kraje OPEC i kraje byłego ZSRR) podano informację o zwiększeniu wydobycia o 1 mln. baryłek dziennie. Ta wiadomość została przyjęta z zadowoleniem przez rynek – ceny spadły z ok. 76 do 74 dolarów. Kluczowe było przedstawienie ścieżki wzrostu produkcji zakładającej osiągnięcie oczekiwanego poziomu już pod koniec obecnego roku. Miałoby się to stać głównie za przyczyną Arabii Saudyjskiej jako, że pozostałe kraje OPEC fizycznie nie byłyby w stanie szybko zwiększyć poziomu wydobycia. Wydaje się, że to właśnie Arabia wygrała najwięcej w trakcie weekendowego szczytu. Zwiększenie wydobycia o 1 mln baryłek dziennie pozwoli częściowo zaspokoić oczekiwania świata przy minimalizacji szansy na zmniejszenie się cen ropy.

Cykliczne kalkulacje

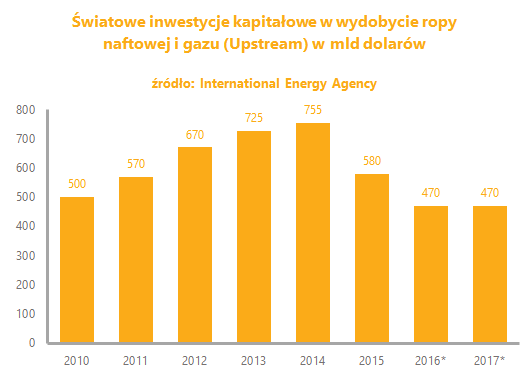

Bardzo mało prawdopodobne jest szybkie zwiększenie podaży ropy na rynku. Z ekonomicznego i technicznego punktu widzenia zdecydowana większość producentów nie jest w stanie w średnim okresie zwiększyć wydobycia. Trzyletni okres niskich cen ropy zapoczątkowany w 2014 roku skutkował zmniejszeniem światowych wydatków kapitałowych na nowe inwestycje o prawie połowę. Z kolei bez prac eksploracyjnych i budowy nowej infrastruktury znacznie obniża się poziom przyszłego wydobycia. Niska podaż ropy winduje więc ceny w górę, co jest silnym bodźcem dla firm do rozpoczynania nowych inwestycji. Po kilku latach, kiedy wydobycie ruszy pełną parą, rynek jest zalewany ropą, na którą nikt nie zgłasza popytu. W efekcie ceny silnie spadają, a cały cykl rozpoczyna się od początku. Silne wahania cen ropy przenoszą się z kolei na tempo wzrostu gospodarczego i inflację potęgując ich zmienność.

Z kolei im wyższa cena tym szybciej podaż zrównoważy się z popytem. Wynika to ze zróżnicowania jednostkowego kosztu wydobycia pomiędzy krajami i rodzajami złóż. Najniższy jest on w krajach Bliskiego Wschodu (średnio około 20-30 dolarów za baryłkę), następne w kolejności jest wydobycie z platform wydobywczych (średnio około 40 dolarów), konwencjonalnych złóż lądowych (średnio około 50-60 dolarów za baryłkę), a najwyższy z różnego rodzaju alternatywnych źródeł wydobycia (nawet powyżej 60 dolarów). Amerykańska ropa z łupków jest droga w wydobyciu, ale jej produkcja szybko reaguje na zmiany cen – rośnie gdy ceny rosną, a spada gdy ceny spadają. Z kolei koszt wydobycia ropy z Bliskiego Wschodu jest niski, ale produkcja w tych krajach dostosowuje się słabiej i nie zawsze reaguje na zmiany cen zgodnie z prawem podaży. Celem tych krajów jest w większym stopniu utrzymanie stałego poziomu przychodów z ropy, a nie zawsze ich maksymalizacja (np. Rosja po kryzysie 2008/09 zwiększała wydobycie ropy w celu zrekompensowania niższych cen). Kwestię tę zauważono już w latach 80’ poprzedniego wieku. Obecna cena sprawia, że na masową skalę opłacalne staje wydobycie amerykańskich łupków. Z jednej strony celem OPEC jest jak najwyższa cena w celu maksymalizowania swojego zysku, ale z drugiej strony kartel musi dbać również o to by nie stymulować zagranicznego wydobycia ropy oraz aby nie zdusić światowego wzrostu. Stąd też wynika zapewne powściągliwość w działaniach windujących cenę ropy przez OPEC, co ogranicza ryzyko zalewu światowych rynków amerykańską ropą łupkową.

Nowa rola

Można się zastanowić kto traci a kto zyskuje na częściej i silniej zmieniających się cenach ropy. Wpływ wzrostów cen ropy na gospodarki krajów rozwiniętych nie jest już aż tak negatywny jak kiedyś, ale też nie jest już aż tak korzystny dla krajów eksporterów. Od lat 70’, kiedy podwyżki cen ropy zatrząsnęły światem zachodnim minęło już trochę czasu. Zachód częściowo uniezależnił się od tego surowca. Dość powiedzieć, że w porównaniu do 1970 udział ropy w globalnej konsumpcji energii pierwotnej spadł z 50 proc. do ok. 30 proc. obecnie. O ile w transporcie cały czas to ropa jest głównym źródłem energii, to urosła jej mocna konkurencja w postaci gazu ziemnego, OZE, a w przyszłości samochodów elektrycznych. Stworzono i wdrożono również mnóstwo rozwiązań technologicznych pozwalających znacznie efektywniej wykorzystywać ropę naftową. Podwyżki cen ropy, chociaż w dalszym ciągu dotkliwe, nie powodują już takich strat dla gospodarek rozwiniętych jak kilkadziesiąt lat temu. Wysokie ceny ropy mogą być wręcz korzystne dla światowego wzrostu – umożliwiają rozwój wydobycia ropy z łupków (korzyść dla USA) czy motywują do tworzenia nowych, efektywniejszych technologii. Można wręcz uznać, że droga ropa jest papierkiem lakmusowym światowej koniunktury – im droższa ropa tym lepsza sytuacja Chin (największego importera ropy) i tym lepsze perspektywy dla światowego handlu (oczywiście przy założeniu, że ceny nie wzrosły w wyniku ograniczenia podaży tego surowca).

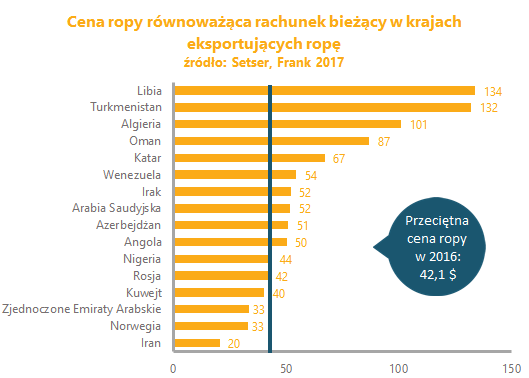

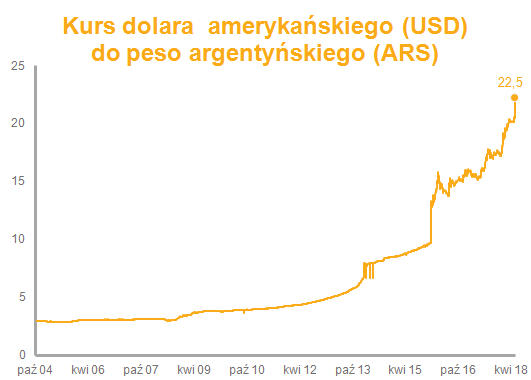

Z kolei w przypadku krajów eksportujących ropę widoczne jest uzależnienie się od wysokich cen surowca. Relatywnie droga ropa i wiążące się z nią wysokie przychody budżetowe umożliwiły znaczne zwiększenie wydatków budżetowych na cele socjalne oraz import zachodnich dóbr konsumpcyjnych. O ile więc koszty wydobycia ropy na Bliskim Wschodzie nadal pozostają relatywnie niskie, to koszty społeczne wydobycia ropy (uwzględniające potrzebę finansowania importu) wymagają o wiele wyższych cen – przykładowo dla Arabii Saudyjskiej w 2016 według szacunków MFW było to około 52 dolarów. Niskie ceny ropy doprowadziły do znaczących deficytów budżetowych (15 proc. w Arabii Saudyjskiej w 2015 roku) i handlowych (8,7 proc. PKB w 2015 roku). Długoterminowo nie jest to do utrzymania dla żadnego z krajów OPEC, nawet Arabii, która zgromadziła ogromne rezerwy. Rozwiązania dla takich krajów są trzy – albo drastycznie zmniejszyć import narażając się na protesty ludności (przypadek Wenezueli), spróbować uniezależnić swoją gospodarkę od ropy albo po prostu czekać aż ceny wzrosną.

Zmieniła się również sytuacja geopolityczna – bezpieczeństwo energetyczne Europy i USA poprawiło się, a Chin pogorszyło. Od lat 60’ ropa płynęła na Zachód, a pieniądze na Wschód co zwiększało deficyty handlowe krajów rozwiniętych. W ostatnich latach Zachód stał się bardziej samowystarczalny pod względem energetycznym (w czym oczywiście duża zasługa rewolucji łupkowej w USA). Nie potrzeba już było kupować surowców energetycznych na taką skalę, w efekcie czego polepszyły się bilanse handlowe w krajach rozwiniętych. Ropa przestała więc płynąć z Bliskiego Wschodu do Europy i Stanów a zaczęła do Chin. Wraz z rozwojem gospodarki chińskiej zaczęła ona potrzebować gigantycznych ilości energii co przy braku odpowiednich zasobów krajowych oznaczało uzależnienie się od zewnętrznych źródeł energii. W tym kontekście strategia Nowego Jedwabnego Szlaku nabiera jeszcze więcej sensu – Chiny próbują uzależnić od siebie kraje, od których same importują ropę by móc zapewnić sobie bezpieczeństwo energetyczne.

Kraje OPEC nadal są w stanie stabilizować rynek ropy w wypadku krótkotrwałych szoków takich jak kryzys finansowy w latach 2008/09, czy Arabska Wiosna, która zmniejszyła wydobycie niektórych krajów OPEC. Nie są jednak w stanie wpływać na strukturalne trendy takie jak presja na efektywność energetyczną i rozwój samochodów elektrycznych.

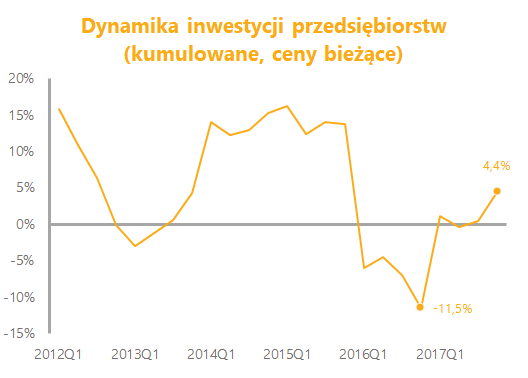

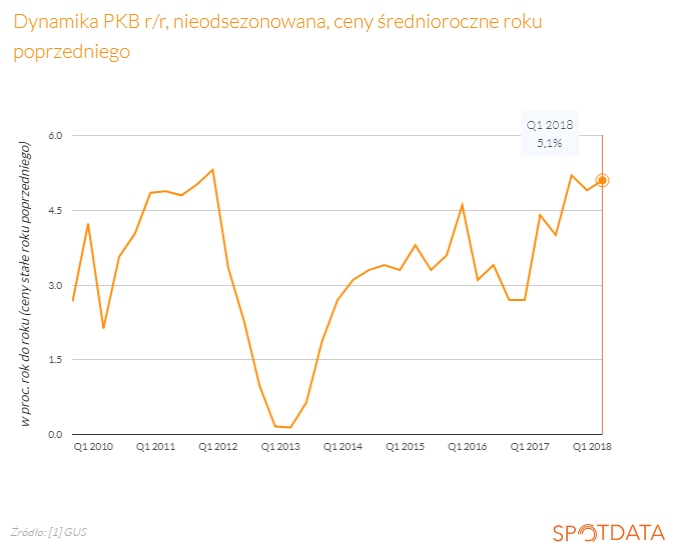

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.