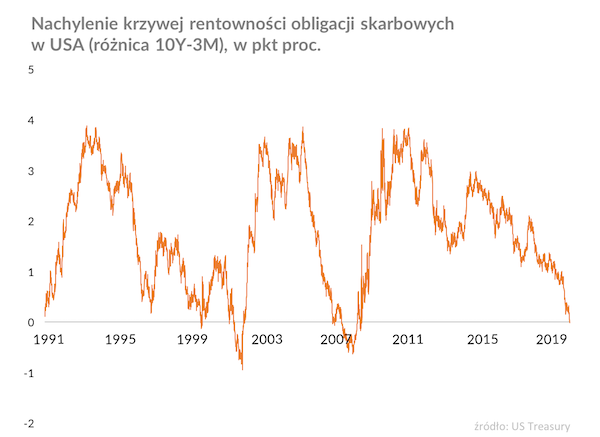

To jest wykres, który w ostatnich dniach na rynkach finansowych wywołał gigantyczne wrażenie, więc z kronikarskiego obowiązku musiałem go również odnotować w Danych Dnia. Chodzi o tzw., krzywą rentowności w Stanach Zjednoczonych, czyli różnicę między oprocentowaniem obligacji dziesięcioletnich i bonów trzymiesięcznych rządu USA. Różnica ta w piątek stała się ujemna, po raz pierwszy sierpnia 2007 r. W przeszłości odwrócenie krzywej, czyli spadek wspomnianej różnicy poniżej zera, bardzo często sygnalizowało recesję. Jest to więc niepokojący sygnał. Ale czy będzie to sygnał słuszny?

O co chodzi z odwróceniem krzywej rentowności?

W piątek rentowność obligacji dziesięcioletnich spadła o 10 pkt bazowych (0,1 pkt proc.), a od początku roku o 25 pkt. W tym samym czasie oprocentowanie trzymiesięcznego bonu utrzymało się bez zmian, ponieważ Fed nie zmieniał w tym czasie stóp procentowych (a stopy trzymiesięczne są uzależnione głównie od zmiany stóp przez Fed). Odwrócenie krzywej oznacza w uproszczeniu, że rynek oczekuje, iż stopy procentowe w ciągu dziesięciu lat będą niższe niż obecnie. Czyli oczekuje, że Stany Zjednoczone są na górce cyklu i wkrótce zaczną hamowanie, które będzie wymagało od banku centralnego luzowania polityki pieniężnej.

Od lat 70. XX wieku odwrócenie krzywej w sześciu na siedem przypadków poprzedziło recesję. Pesymiści wskazują ten fakt jako potwierdzenie, że w amerykańskiej, i tym samym światowej gospodarce dzieje się coś bardzo złego. Rynek w decyzjach tysiącach inwestorów „widzi” więcej niż poszczególni analitycy. Skoro nastąpiło odwrócenie krzywej, to znaczy, że idą złe czasy. Pesymizm wzmogły słabe odczyty indeksów PMI dla przetwórstwa przemysłowego z Europy, które są odczytywane jako sygnał recesji w światowym handlu.

Czy będzie kryzys?

Z drugiej strony, trzeba pamiętać, że dziś warunki na rynku stopy procentowej są nieco inne niż w przeszłości. Stopy są generalnie dużo niższe, a wiele analiz wskazuje, że niski koszt pieniądza będzie zjawiskiem trwałym ze względu na zmiany demograficzne w krajach rozwiniętych. Trudno zatem porównywać odwrócenie krzywej dochodowości dziś z analogicznymi zjawiskami sprzed 10, 20 czy 30 lat.

Ponadto, dane makroekonomiczne z USA nie są złe, w przeciwieństwie do tego, co działo się przy poprzednim odwracaniu krzywej. Na przykład, w ciągu sześciu miesięcy do sierpnia 2007 r., kiedy nastąpiło poprzednie odwrócenie krzywej, indeks oczekiwanych dochodów gospodarstw domowych (obliczany przez Uniwersytet Michigan) obniżył się aż o 10 pkt, czyli najmocniej od początku lat 90. Teraz, w ciągu sześciu ostatnich miesięcy, ten sam indeks wzrósł o 5 pkt i jest na najwyższym poziomie od 2002 r. Można przytoczyć dużo więcej danych, które pokazują, jak różni się obecna kondycja amerykańskiej gospodarki od momentu poprzedniego odwrócenia krzywej. Widać pewne oznaki słabości, ale nie jest ich tyle, ile w 2007 r. Mamy więc niepokojący sygnał, ale to nie musi być sygnał słuszny.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o rentownościach amerykańskich obligacji: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski