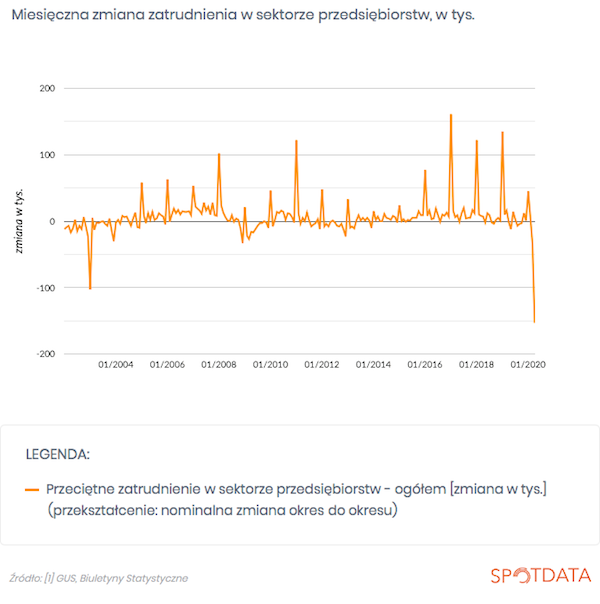

Mógłbym zacząć od faktu, że spadek zatrudnienia w kwietniu był najgłębszy w historii najnowszej. Pokazuję to na pierwszym wykresie poniżej. Mógłbym też zacząć od faktu, że spadek przeciętnego wynagrodzenia w kwietniu był najgłębszy w historii najnowszej*. Pokazuję to na drugim wykresie. Mógłbym napisać coś bardzo pesymistycznego. Ale przecież wiemy, że kwiecień to była dolina płaczu. Wiemy też, że częściowo spadek zatrudnienia i płac wynika odstawiania ludzi na postojowe, a nie zwalniania ich (trudno dokładnie obliczyć ten efekt). Więc napiszę coś bardziej optymistycznego.

W maju odsetek osób, które bardzo boją się utraty pracy w wyniku kryzysu spadł o połowę w stosunku do kwietnia. Podniosły się też wskaźniki optymizmu konsumentów. Zaczęło się powolne wychodzenie z kwietniowego dołka, tej doliny płaczu, które jednakowoż wciąż wygląda jak chodzenie po lodzie – nie do końca niestety wiemy, jak cienkim.

GUS od wielu wielu lat lat pyta co miesiąc Polaków o nastroje i oczekiwania, a kwietniu zaczął też pytać o obawy i oczekiwania związane z epidemią. W kwietniu na pytanie o obawę o utratę pracy „zdecydowanie tak” odpowiedziało 19,1 proc. badanych pracujących; w maju już tylko 9,8 proc. Te 9 proc. to wciąż dużo, bo gdyby połowa z tych osób straciła rzeczywiście pracę to byłoby to ok. 700-800 tys. ludzi. Ale spadek pokazuje, że nastąpiło pewne uspokojenie. Może ono mieć trzy źródła. Po pierwsze, firmy poczuły odbudowujący się popyt i zrezygnowały ze zwolnień, wysyłając do pracowników bardziej optymistyczne sygnały. Po drugie, wpływ na rezygnację z planów redukcji zatrudnienia mogła mieć pomoc finansowa od rządu. Po trzecie, co mniej optymistyczne, część firm może czekać ze zwolnieniami na bardziej przejrzysty obraz przyszłej koniunktury – pracownicy mogą być „uśpieni” tym oczekiwaniem.

Dzięki mniejszym obawom o przyszłość, ogólne nastroje konsumentów wzrosły w maju najmocniej od 10 lat. Był to wzrost z bardzo niskiej bazy i poziom nastrojów wciąż jest bardzo niski – mniej więcej taki jak pół roku po upadku Lehman Brothers. Wydawało mi się, że to majowe odbicie nastrojów będzie trochę mocniejsze. Ale dobre i to. Jeżeli nie powróci społeczna kwarantanna, to w czerwcu wzrost powinien być kontynuowany. Choć wątpię, czy do poziomów przedkryzysowych powrócimy w przewidywalnej perspektywie.

* Dane o wynagrodzeniach pokazałem po wyrównaniu sezonowym, ponieważ w tych danych te efekty są silne i powtarzalne pod względem siły. Dane o zatrudnieniu pokazałem bez wyrównywania sezonowego, ponieważ w tych danych efekty sezonowe wynikają ze zmiany próby statystycznej firm i są przez to bardzo nierówne, co moim zdaniem tylko zaburza obraz – trzebaby po prostu pokazać dane bez stycznia, gdy następuje zmiana liczby badanych firm.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski