Solidny popyt na rynku mieszkaniowym widać nie tylko w przypadku rynku inwestycyjnego, ale też na rynku najmu. W pierwszych miesiącach tego roku czynsze wyraźnie przyspieszyły, a w mediach coraz częściej można przeczytać takie teksty, jak w San Francisco – że młodych, zdolnych ludzi nie stać na wynajem. Choć oczywiście nawet czynsze w relacji do średniej płacy nie są tak wysokie jak w mekce technologii.

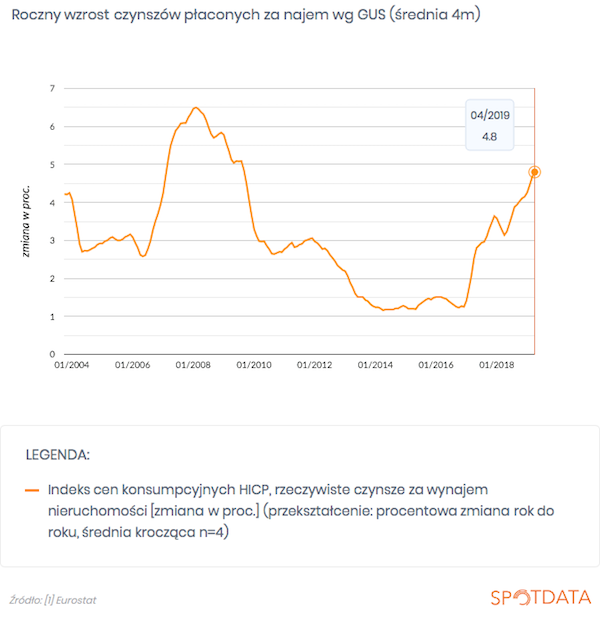

W kwietniu roczny wzrost czynszów za wynajem nieruchomości (dla konsumentów) wyniósł 4,8 proc. – wynika ze szczegółów indeksu cen konsumpcyjnych GUS. To wprawdzie mniej niż w marcu, kiedy wzrost wynosił 5,1 proc., ale wzrost jest znaczący. W pierwszych czterech miesiącach dynamika wyniosła średnio 4,8 proc., a w analogicznym okresie zeszłego roku było to 3,1 proc.

W mediach coraz częściej pojawiają się teksty wskazujące na problemy młodych ludzi ze znalezieniem mieszkania na wynajem w dostępnej cenie (tutaj jeden przykład z Gazety Wyborczej). Pojawiają się porównania do stolic zachodnich miast, m.in. do San Francisco, które jest nie tylko mekką technologii, ale też przykładem, jak wysokie ceny najmu blokują mobilność rynku pracy (choć niektórzy argumentują, że przyczyną jest liczba dobrze zarabiających pracowników, co ograniczenia w rozwoju budownictwa mieszkaniowego). Choć oczywiście Warszawie do San Francisco brakuje bardzo dużo. W Warszawie średnia cena najmu to 55 zł za metr kwadratowy (dane NBP). Kawalerki są droższe, więc średnia cena najmu kawalerki może przekraczać 2000 tys. zł miesięcznie. W relacji do średniej pensji to ok. 30-35 proc. W San Francisco ta relacja zbliża się do 50 proc. (opierałem się na informacjach o średniej cenie najmu kawalerki podanej tutaj oraz danych o średniej płacy podanych tutaj – jest to zapewne, przyznaję, wielce niedoskonałe obliczenie).

Wzrost cen jest jednak odczuwalny, a dane GUS mogą go nawet dobrze nie odzwierciedlać w przypadku dużych miast. Z danych NBP wynika, że w dużych miastach średnia cena najmu wzrosła w ciągu czterech lat o ok. 30 proc., co daje średnią roczną stopę wzrostu na poziomie ok. 6,7 proc.

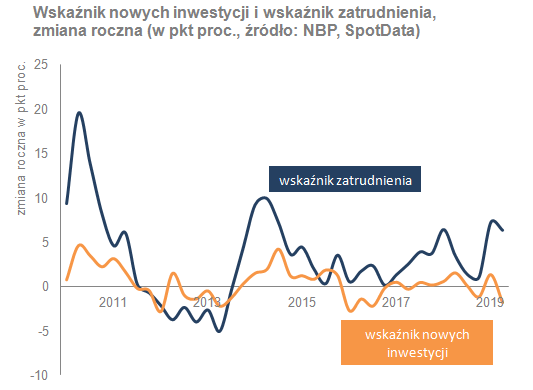

Skąd ten wzrost cen? Jest kilka przyczyn. Po pierwsze, sytuacja na rynku pracy jest doskonała, przynajmniej na tle historycznym. To napędza popyt. Możliwe, że wiele osób przenosi się do dużych miast, by pracować (choć na tę tezę nie mam dobrych danych). Po drugie, ogromna liczba imigrantów musiała gdzieś znaleźć dach nad głową. W Polsce pracuje ponad milion Ukraińców i nawet gdyby mieszkali po pięciu w jednym mieszkaniu (nie mam też żadnych danych na ten temat, przyjąłem radykalne założenie), to zajęliby roczną podaż nowych mieszkań w kraju. Po trzecie, rosną ceny mieszkań, nowi inwestorzy chcąc utrzymać stopę najmu na oczekiwanym poziomie muszą podnosić stawki najmu – ze względu na popyt mogą to zrobić.

Biorąc jednak pod uwagę spowolnienie gospodarcze, coraz wolniejszy napływ imigrantów i recesję demograficzną można przypuszczać, że szczyt wzrostu cen najmu może być za nami – lub do niego się zbliżamy.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o czynszach za mieszkanie: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski