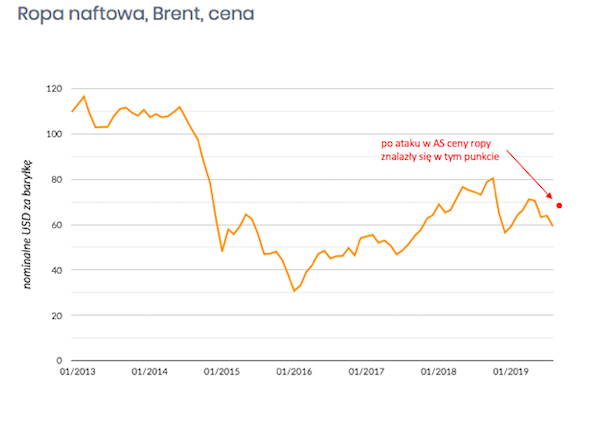

Rynek ropy przeżył w ciągu jednego dnia największy wstrząs od 30 lat. Po ataku na instalacje naftowe w Arabii Saudyjskiej, wstrzymaniu uległa produkcja wielkości ok. 5 proc. światowych dostaw. Wstrząs ten może podnieść inflację na świecie i obniżyć aktywność gospodarczą. Wpływ nie będzie duży, ale nadchodzi w nieprzyjemnym momencie, gdy światowa gospodarka i tak przechodzi fazę spowolnienia.

W ciągu jednego dnia po ataku cena ropy Brent wzrosła o 14 proc. Ostatni raz tak duży wstrząs jednego dnia wydarzył się w momencie ataku Iraku na Kuwejt w sierpniu 1990 r.

Znaczenie dla gospodarki

Kluczowe znaczenie dla rynku i gospodarki przy tego rodzaju wstrząsach ma nie tyle samo ograniczenie podaży, co zmiana oczekiwań dotyczącej przyszłych dostaw. Badania ekonometryczne pokazują (patrz tu i tu), że samo ograniczenia podaży zwykle są szybko nadrabiane przez zwiększenie dostaw z innych miejsc świata, ale oczekiwane zakłócenia przekładają się na silny i trwały wzrost cen, m.in. poprzez rosnący popyt ostrożnościowy (budowanie zapasów). W tym przypadku kluczowe znaczenie może mieć obawa, że na Bliskim Wschodzie dojdzie do kolejnych tego typu ataków lub nawet konfliktu zbrojnego. Dlatego ceny ropy będą się poruszały w rym informacji wskazujących na wzrost lub spadek ryzyka takiego konfliktu. Jeżeli głównym aktorom politycznym uda się doprowadzić do deeskalacji, wówczas wpływ na ceny będzie znikomy.

Gdyby wyższa cena się utrzymała dłużej, oznaczałoby to negatywne konsekwencje dla światowej, w tym polskiej gospodarki. Wprawdzie zmiana ceny ropy o 8 dolarów na baryłce to nie jest coś, co na tle zmian historycznych wygląda niezwykle – jeszcze w maju cena na rynku była znacznie wyższa niż dziś. Ale kluczowy jest fakt, że mamy do czynienia z czystym wstrząsem podażowym. Wzrosty cen zwykle odzwierciedlają różne czynniki, w tym popytowe, które jednocześnie pozytywnie oddziałują na gospodarkę innymi kanałami. Tutaj mamy czyste zaburzenie ze strony podaży, które działa na kraje importujące ropę jak podatek nałożony na konsumpcję.

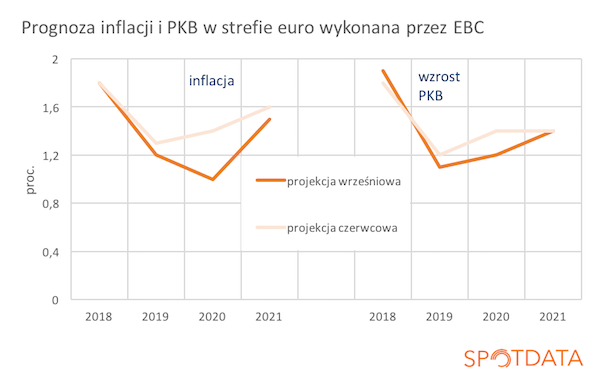

Jaka byłaby wielkość tego podatku? Możemy tylko mówić, jaki to będzie rząd wielkości. Ekonomiści w Międzynarodowym Funduszu Walutowym oszacowali, że 10 proc. wzrost cen ropy przekłada się średnio na inflację wyższą o ok. 0,4 pkt proc. Z moich szacunków na polskich danych wynika, że jest to ok. 0,2 pkt proc. Efekt ogólnogospodarczy może mieć zbliżoną wielkość – dynamika PKB może obniżyć się o 0,1-0,3 pkt proc. To jest oczywiście tylko uproszczone obliczenie, ale nie jest ono różne od tego, co można wywnioskować na podstawie innych analiz.

Konsekwencje i możliwe scenariusze

To nie są duże zmiany. Ale jeden wstrząs cenowy rzadko jest w stanie wywołać duże zmiany makroekonomiczne. Istotne jest, jak ten wstrząs będzie się łączył z innymi zmianami w światowej gospodarce. Jeżeli jednocześnie będziemy mieli do czynienia z pogłębiającą się wojną handlową i rosnącymi turbulencjami handlowymi wokół brexitu, to wzrost cen ropy może tylko wzmocnić negatywne tendencje i przybliżyć światową gospodarkę do recesji. Jeżeli w handlu międzynarodowym nastąpi uspokojenie napięć, wówczas skok cen ropy może być niezauważalny w aktywności gospodarczej.

Patrząc na zachowanie cen akcji, inwestorzy na razie wyceniają ten drugi scenariusz. Na giełdach akcji panował wczoraj spokój. Autor: Ignacy Morawski

Autor: Ignacy Morawski

Dane źródłowe o cenach ropy naftowej Brent: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski