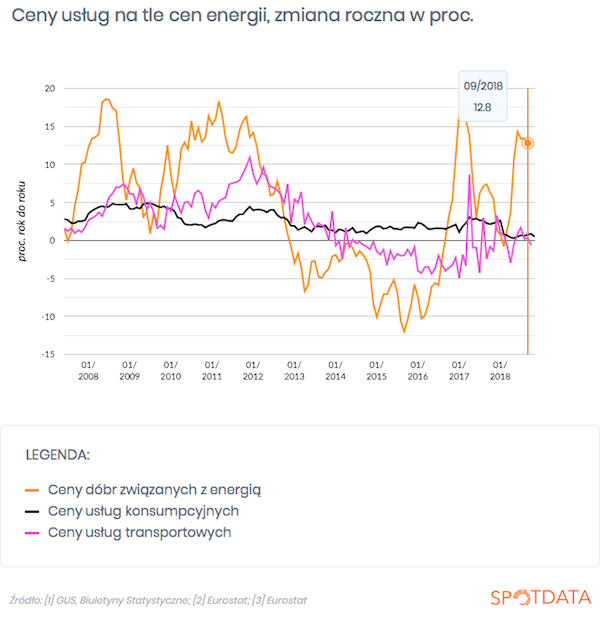

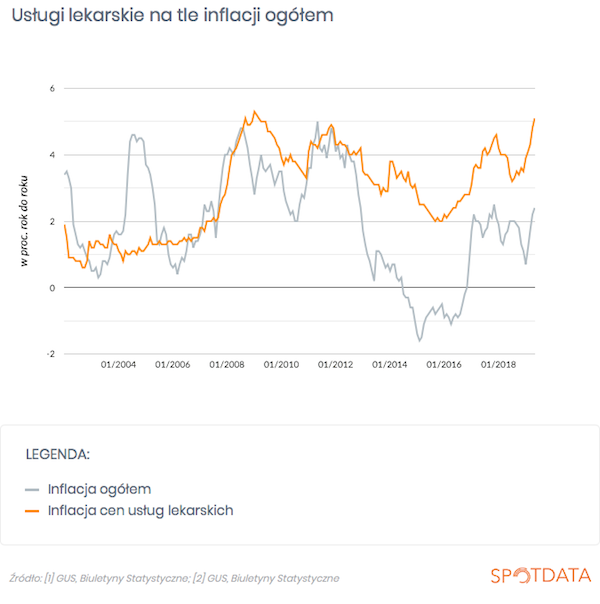

Drożeje w Polsce żywność i to przykuwa uwagę ludzi i mediów. Ale w procesach cenowych w gospodarce znacznie ciekawsze i ważniejsze są inne zjawiska, przede wszystkim drożejące usługi. Jako przykład niech posłuży fakt, że ceny usług lekarskich rosną najszybciej w tej dekadzie i prawie najszybciej w tym stuleciu. Pokazuję to na wykresie poniżej. Dlaczego to jest ważne? Bo wzrost cen usług może mieć trwały charakter, a żywności – niekoniecznie.

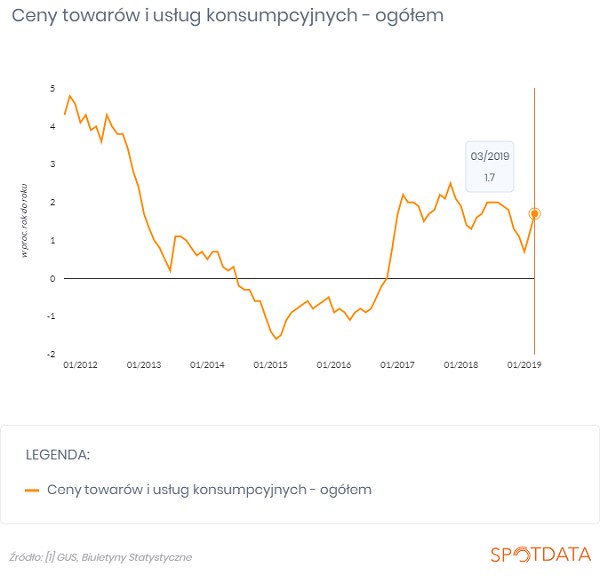

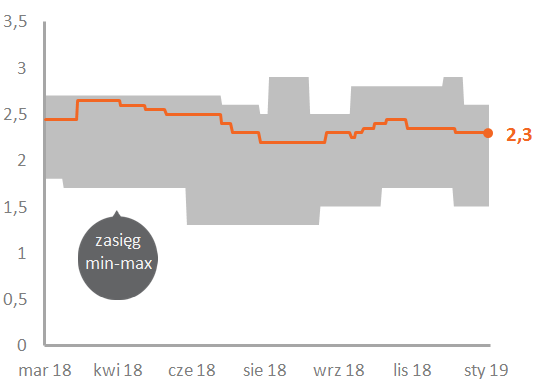

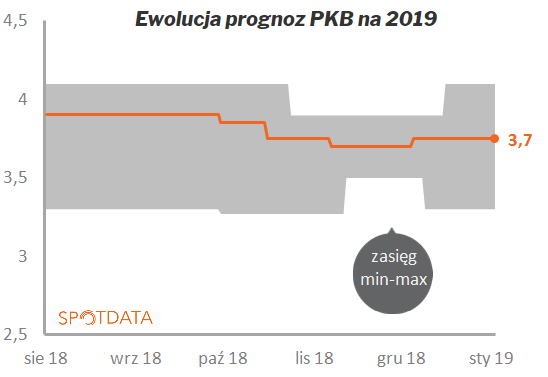

W piątek GUS podał szczegółowe dane o inflacji za maj. Wyniosła ona 2,4 proc., czyli była nieznacznie wyższa niż wskazał tzw. szybki odczyt opublikowany dwa tygodnie temu. Inflacja nareszcie jest blisko celu NBP i można to uznać za zjawisko jak najbardziej pozytywne dla gospodarki. Umiarkowana inflacja najlepiej łączy interesy firm i konsumentów, producentów i kupujących, inwestujących i oszczędzających. Niska inflacja w ostatnich latach uderzała w marże firm i mogła być jednym z czynników blokujących inwestycje. Dobrze więc, że okres niskiej inflacji dobiegł końca.

Najszybciej drożeją w tym momencie niektóre towary spożywcze. Na przykład, warzywa były w maju o 22,6 proc. droższe niż przed rokiem i był to najszybszy wzrost ich cen od listopada 2010 r. Medialnym symbolem tego wzrostu stała się drożejąca pietruszka. Wzrost cen żywności zyskuje też znaczenie polityczne, ponieważ jest wdzięcznym tematem kampanii wyborczej.

Jednak z ekonomicznego punktu widzenia to nie drożejąca żywność jest najciekawszym zjawiskiem cenowym. Ceny żywności są bardzo zmienne i zależą w dużej mierze od pogody i cen surowców, nie można wykluczyć, że za rok warzywa będą dużo tańsze.

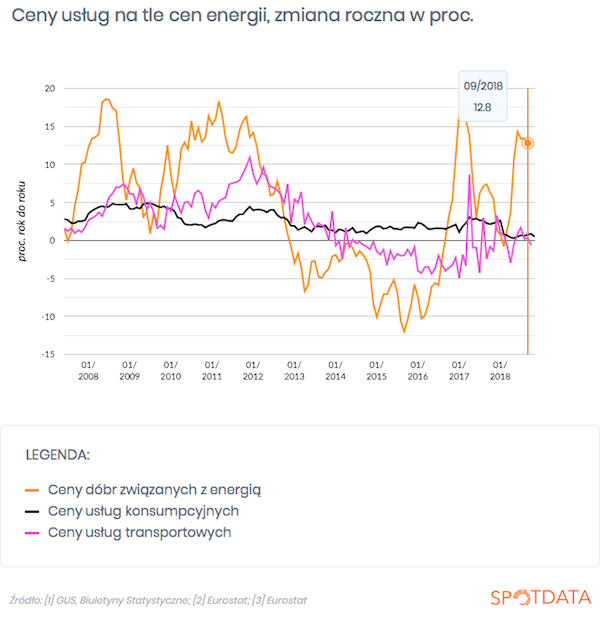

Najistotniejszym zjawiskiem cenowym jest wzrost cen usług. Dlaczego to istotne? Bo w tym odzwierciedla się mechanizm przekładania płac na ceny. Wynagrodzenia w Polsce rosną bardzo szybko ze względu na kurczącą się podaż siły roboczej i silny popyt. Długo nie przekładało się to na ceny, a firmy akceptowały niższe marże. Ale 2019 r. przyniósł zmianę. W wielu obszarach gospodarki widać, że pracochłonne usługi drożeją – restauracje, hotele, fryzjerzy, gazety, pomoc domowa. Skoro płace zaczęły przekładać się na ceny, to znaczy, że inflacja może utrzymać się dłużej. I dobrze.

Ale ceny usług mówią nam też coś istotnego o długookresowych wyzwaniach gospodarki. Wzrost cen usług lekarskich pokazuje, jak dużym problemem będzie pogodzenie rosnącego popytu na te usługi (ze względu na wzrost odsetka osób powyżej 60 roku życia) i ograniczonej podaży pracowników. Sądzę, że to wyzwanie jest jednym z kluczowych wyzwań społecznych dla Polski w nadchodzącej dekadzie – na równi z zanieczyszczeniem powietrza i dostosowaniami do zmian w polityce klimatycznej.

Wniosek? Obecny poziom inflacji należy uznać za optymalny dla gospodarki. Choć zawsze są grupy, które na rosnących cenach będą tracić. Przy czym sugerowałbym mediom, by zamiast na pietruszce skoncentrowały się bardziej na lekarzach.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o inflacji : LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski