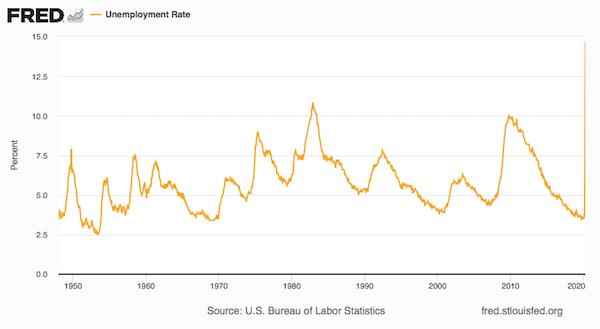

Amerykańska stopa bezrobocia osiągnęła tak stratosferyczny poziom, że musi być potraktowane jako „Dane Dnia”. Ale nie chciałbym jedynie epatować pesymistycznym opisem sytuacji, bo tego mamy po uszy – każda istotna zmienna makroekonomiczna wygląda dziś fatalnie. Patrząc na te dane z USA zadaję sobie głębsze pytanie: czy swoboda z jaką firmy mogą zwalniać pracowników jest czymś, czego powinniśmy Amerykanom zazdrościć, czy raczej czego należy im współczuć?

Stopa bezrobocia w Stanach Zjednoczonych wzrosła w kwietniu do 14,7 proc., wobec 4,4 proc. w marcu. To najwyższy poziom od kiedy rozpoczęły się porównywalne pomiary po drugiej wojnie światowej. Jak widać na wykresie, wzrost wykracza wielokrotnie poza obserwowaną dotychczas zmienność. W sytuacji zamrożenia dużej części aktywności gospodarczej tamtejsze firmy niemal z dnia na dzień po prostu zwolniły proporcjonalną część siły roboczej.

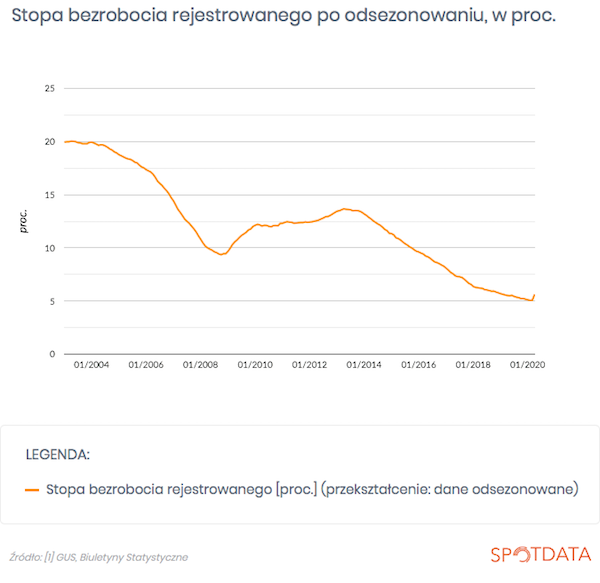

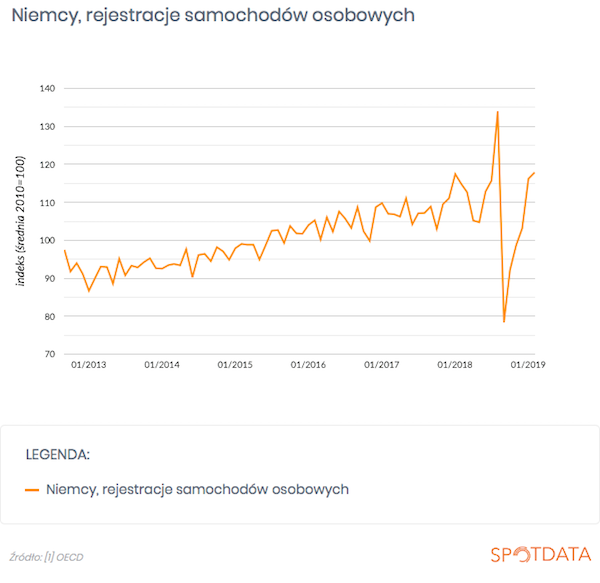

Dla porównania pierwsze dane napływające z Europy pokazują, że w takich krajach jak Niemcy czy Polska wzrost stopy bezrobocia ogranicza się do ok. 0,5 pkt proc. w ciągu miesiąca – jest istotny, ale nieporównywalny z tym, co stało się w USA. Firmy w Europie nie zwalniają pracowników, tylko utrzymują ich na skróconym wymiarze godzin, korzystając z pomocy państwa (choć dalszy wzrost bezrobocia jest pewny).

Który system jest lepszy? Amerykański, z możliwością szybkiego zwalniania pracowników, czy europejski, w którym państwo pomaga podtrzymywać miejsca pracy?

To pytanie stare jak świat, coś jak dylemat Messi czy Ronaldo, i wykracza poza kwestie dotyczące zatrudnienia. Każdy ma swój typ, oparty o preferowany zestaw wartości. Amerykanie mają więcej wolności biznesowej i więcej nierówności, Europejczycy są bardziej socjalni, ale mają znacznie bardziej zrównoważone społeczeństwa. Ekonomista Daron Acemoglu pisał kiedyś ciekawie, że różnice między systemem europejskim są komplementarne, a nie konkurencyjne – Europa oferuje obywatelom większy zakres bezpieczeństwa socjalnego i średnio wyższy standard życia, ale z kolei postęp gospodarczy ogółem na świecie byłby prawdopodobnie niemożliwy bez amerykańskiego systemu opartego o większą konkurencję i socjalną bezwzględność. Bezpieczeństwo i postęp do dwie strony tego samego medalu współczesnego dobrobytu, a dwie strony Atlantyku jakby podzieliły się odpowiedzialnością z nie.

Doceniając fakt, że każdy system ma rolę do odegrania, ja jestem zdecydowanie zwolennikiem podejścia europejskiego. Po pierwsze dlatego, że na prawdo do pracy patrzę jak na element zestawu praw człowieka – to coś więcej niż kwestia efektywności. Po drugie, nawet z punktu widzenia efektywności amerykański system ma w moim przekonaniu mało zalet. Liczba istotnych wskaźników rozwojowych, które w Europie wyglądają znacznie lepiej niż w USA, jest wręcz przytłaczająca. USA dominują w jednym – w PKB per capita; w innych istotnych wskaźnikach Europa ma bezwzględną przewagę: ma wyższą stopę aktywności zawodowej (większy odsetek ludzi w wieku produkcyjnym jest na rynku pracy w UE niż w USA), niższą stopę ubóstwa, wyższa oczekiwaną długość życia, mniejsze nierówności dochodowe, większą mobilność społeczną (tak, to zaskakujące, ale tak jest – przynajmniej u europejskich liderów pod tym względem). Możnaby długo wymieniać. Ekonomista Thomas Philippon wydał niedawno książkę, w której przekonuje, że nawet w dziedzinie konkurencyjności gospodarki USA zaczęły w ostatnich dekadach ustępować Europie, co wynika z rosnącej roli monopoli w amerykańskiej gospodarce.

Ale oczywiście eksperymentu pt. kto lepiej zareagował na epidemię nie się rozstrzygnąć ex ante. Musimy poczekać wiele miesięcy, by zobaczyć, która gospodarka będzie startowała szybciej.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski