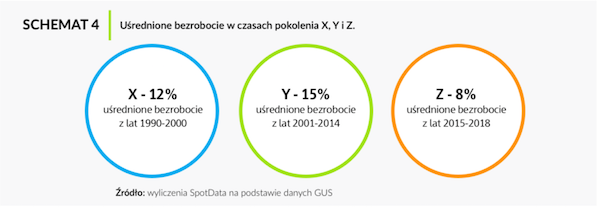

Nie ma dziś danych, które zmieniłyby istotnie obraz świata wokół nas, pokażę więc dane, które wskazują, jak zmieni się przyszły świat – a przynajmniej świat rynku pracy. Fakt, że współcześni pracownicy wchodzący na rynek pracy funkcjonują w warunkach bardzo niskiej stopy bezrobocia będzie miał kolosalny wpływ na ich zachowania, wymagania, style zarządzania nimi. Pracodawcy często narzekają, ale moim zdaniem jest to zmiana pozytywna.

Na Europejskim Kongresie Finansowym w Sopocie zaprezentowaliśmy raport pt. „Pokolenie Z w finansach i na rynku pracy”, przygotowany dla Providenta. Pokazaliśmy w nim, jak pokolenie obecnych 15-24 latków może różnić się od poprzednich pokoleń. Temat zachowań na rynku pracy był jednym z kluczowych zagadnień raportu i inspiracji do jego przygotowania, ponieważ często – przy okazji różnych analiz – dostajemy sygnały od pracodawców, jak dużym wyzwaniem jest dla nich zarządzanie zmianą pokoleniową. Specjaliści od HR obecni na debacie w Sopocie potwierdzili, że nadchodzi pokolenie o nowym obliczu.

Raport zawiera wiele ciekawych wniosków, ale zwrócę uwagę na jedną liczbę. Ponad 60 proc. osób z pokolenia Z oczekuje, że w ciągu pięciu lat będzie zarabiać co najmniej 3-4 tys. zł na rękę. Co najmniej! To oznacza, że większość młodych ludzi oczekuje, że całkiem szybko będzie zarabiać więcej niż wynosi dziś krajowa mediana płac. Analizując wyniki można postawić hipotezę, że Zetki będą miały w przyszłości znacznie wyższe oczekiwania finansowe niż milenialsi. Sądzę, że jest to wniosek zbliżony do doświadczeń wielu menedżerów.

Co z tego wynika? To jest jeden z przejawów rewolucji płacowej, która dokonuje się w Polsce. Przez pierwsze trzy dekady po transformacji pracownik był tani i mało asertywny. Teraz zaczyna się to zmieniać. Twarde dane pokazują, że udział płac w PKB rośnie po raz pierwszy od niemal 30 lat. A badanie takie jak nasze o pokoleniu Z wskazują, że może zmieniać się też mentalność pracowników. Specjaliści obecni na debacie w Sopocie mówili, że młodzi ludzie nie różnią się od poprzednich pokoleń pod względem potrzeb. Ale żyją w zupełnie innych warunkach i mają inne możliwości artykułowania tych potrzeb.

Zdolność do zaadoptowania nowych wymagań pracowników do możliwości firmy będzie jednym z kluczowych czynników przetrwania i sukcesu dla przedsiębiorstw. Muszą zmienić się style zarządzania, ale przede wszystkim – co moim zdaniem jest najbardziej pozytywną zmianą – musi zwiększyć się zaangażowanie pracodawców w podnoszenie produktywności pracowników. Dla dużych firm to chleb codzienny, ale dla mniejszych może być to rewolucyjna zmiana.

Dla gospodarki jest to szansa na wyższy wzrost wydajności pracy. Niekoniecznie wyższy niż w przeszłości, bo przez pierwsze lata transformacji zbieraliśmy nisko wiszące owoce – szybka restrukturyzacja gospodarki sama w sobie generowała wysoki wzrost wydajności. Ale szybszy niż byśmy osiągnęli, gdybyśmy utrzymali model gospodarki oparty tylko na konkurencji niskimi płacami.

Pobierz raport POKOLENIE Z w finansach i na rynku pracy. Jak pokolenia Z, X i Y różnią się w świetle danych i badań.: LINK

Odwiedź stronę promocyjną raportu: LINK

Autorzy: Alicja Defratyka, Jan Konczewski, Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski