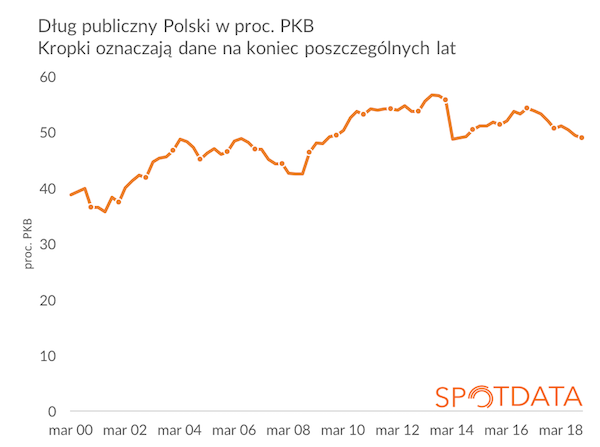

Mamy w Polsce ewidentny problem z odpowiednim podejściem do zjawiska długu publicznego. Zresztą nie tylko my, w Polsce, bo jest to problem światowy. Swoisty koncepcyjny kac pokryzysowy, związany z zachwianiem mainstreamowych paradygmatów ekonomicznych. Problem polega na tym, że trudno jest odpowiedzieć na pytanie, gdzie leży punkt równowagi między odpowiednim wykorzystaniem długu publicznego do celów społecznych, a naruszaniem stabilności finansowej gospodarki? W mediach dominują skrajne opinie: z jednej strony, że dług to zło, a Polska jest jak Grecja (sic!), z drugiej strony, że długiem nie należy przejmować się wcale. Oto moja odpowiedź: nie, nie idziemy drogą Grecji, ani Grecji sprzed dekady, ani Grecji sprzed trzydziestu lat. Ale nie trzeba odwoływać się do panicznych scenariuszy by wykazać nieroztropność polityki zwiększania konsumpcji na kredyt w dobrych czasach. Powód do podjęcia tematu jest znaczący. Pierwszy raz w tej dekadzie dług publiczny Polski spadł w ujęciu na koniec roku poniżej 50 proc. PKB. Tak wynika z ostatnich szacunków GUS, wykonanych wg metodologii unijnej. Pokazuję to na wykresie poniżej. Z drugiej strony, bardzo hojne obietnice socjalne rządu prawdopodobnie ponownie pchną Polskę na ścieżkę wzrostu długu publicznego. Co więcej, po raz pierwszy w historii najnowszej kraju tak silna ekspansja fiskalna ma miejsce w okresie szczytowej koniunktury. Rozkręcamy konsumpcję na kredyt, co z intuicyjnego punktu widzenia nie jest działaniem roztropnym. Co rusz przeczytać można opinie ekonomistów, którzy ostrzegają, że Polska prowadzi nieostrożną politykę fiskalną, a wprowadzenie tzw. piątki Kaczyńskiego wiedzie wprost do scenariusza greckiego. Jak połączyć te punkty, jak je zinterpretować? Z góry uprzedzam, że w tym tekście nie zajmuję się w ogóle kompozycją wydatków publicznych (czy mają iść na czołgi czy leczenie chorób), a tylko aspektem makroekonomicznym – długiem, deficytem i wiarygodnością.

Porównanie Polski do Grecji – dlaczego jest niesłuszne

Porównywanie Polski do Grecji uznaję wyłącznie za chwyt publicystyczny, w istocie rzeczy niesłuszny. Grecja to archetyp Wszystkich Błędów Jakie Można Popełnić w Polityce Gospodarczej i Wszystkich Losowych Nieszczęść Jakich Można Doświadczyć. Uważam, że Polski dziś z Grecją z 2005-2010 r. nie ma sensu porównywać w ogóle, byłoby to czyste szaleństwo. Ale jest też kilka bardzo istotnych różnic między Polską dziś a Grecją sprzed trzydziestu lat.

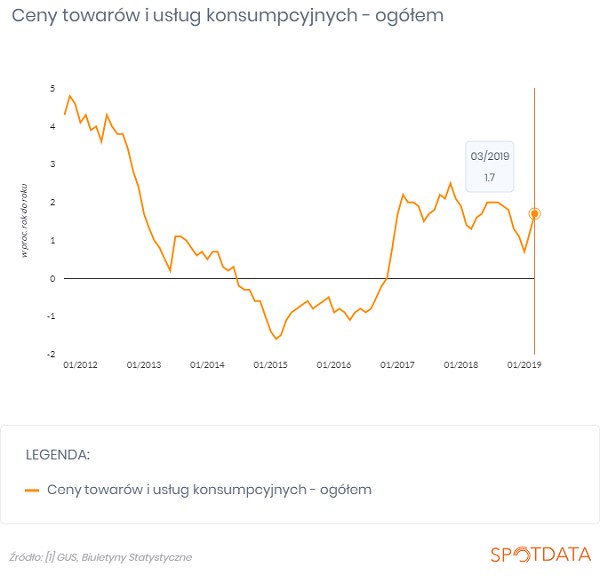

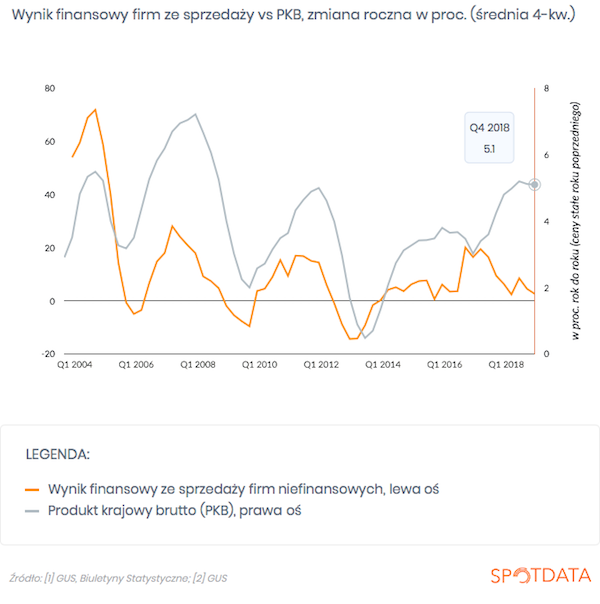

Po pierwsze, Grecja zwiększyła wskaźnik długu do PKB z 20 do 100 proc. w ciągu zaledwie 13 lat od 1980 do 1993 r., nie doświadczając w tym czasie ani jednego epizodu redukcji wskaźnika długu. Tymczasem w Polsce wskaźnik długu od 25 lat nie zmienił się, a konstytucyjny limit zadłużenia na poziomie 60 proc. PKB praktycznie uniemożliwia trwałe powiększanie długu. Po drugie, Grecja nigdy w latach 80. i 90. nie rozwijała się w takim tempie jak dzisiejsza Polska, mimo że była w ujęciu PKB per capita uboższa niż dzisiejsza Polska. Jak wiadomo, tempo rozwoju ma ogromne znaczenie dla stabilności zadłużenia. Po trzecie, Grecja ani razu nie zanotowała nadwyżki na rachunku bieżącym, a w latach 80. i 90. standardem były deficyty rzędu 3-5 proc. PKB. Polska ma dziś niemal zrównoważone saldo obrotów bieżących. Po czwarte, Grecja ani razu w latach 80. i 90. (i ani razu do wielkiego kryzysu finansowego) nie miała inflacji niższej niż Niemcy. Tymczasem Polsce epizody inflacji poniżej poziomu Niemiec zdarzają się, a średni poziom inflacji jest bardzo zbliżony do niemieckiego. Podsumowując tę krótką wyliczankę, Polska jest krajem znacznie bardziej stabilnym niż Grecja w którymkolwiek momencie od 1980 r. Fakt, że nie podążamy ścieżką Grecji, nie oznacza jednak, że wszystko w polityce fiskalnej należy ocenić pozytywnie. Finansowanie konsumpcji na kredyt w czasach dobrej koniunktury generuje słabości systemowe, które w pewnych warunkach mogą okazać się bardzo kosztowne. Te warunki mogą wystąpić lub nie, ale to jest tak jak z polisą OC – trzeba ją mieć, bo w razie poważniejszych wypadków koszty mogą być bardzo bolesne. Tak samo warto dbać o długookresową stabilność finansów publicznych.

Przykład Czech i Węgier – dwa sposoby zarządzania deficytem

Podam przykład. W poprzedniej dekadzie dwa kraje naszego regionu – Czechy i Węgry – doświadczyły wstrząsu gospodarczego, który na dekadę wepchnął je w niemal całkowitą stagnację. Co istotne, oba kraje na początku poprzedniej dekady miały mniej więcej podobny rating. Jednak Węgry prowadziły politykę wysokich deficytów (nawet bardzo wysokich), a Czechy po wejściu do UE ograniczały deficyt fiskalny. Gdy nadeszła stagnacja, Węgry doświadczyły ucieczki inwestorów, wzrostu stóp procentowych i istotnego wzrostu bezrobocia. Towarzyszyły temu silne wstrząsy polityczne. Czechy natomiast utrzymały bardzo wysoką stabilność, w miarę niskie bezrobocie i były traktowane przez inwestorów jako bezpieczna przystań. Jeżeli jakaś analogia jest słusznym ostrzeżeniem dla Polski, to nie grecka, ale właśnie węgierska. Wprawdzie do scenariusza węgierskiego wciąż nam sporo brakuje, bo mamy znacznie niższy dług krajowy i zagraniczny niż Węgry w połowie poprzedniej dekady. Ale jeżeli w dekadę niższego wzrostu gospodarczego (z powodów demograficznych) i rosnących napięć w systemie opieki zdrowotnej (przyrost liczebności kosztownych dla systemu roczników 60+) wejdziemy ze strukturalnie niezrównoważonymi finansami publicznymi, to możemy ponieść wysokie koszty społeczne. Wiarygodność i stabilność są potrzebne na trudne czasy jako poduszka bezpieczeństwa. Trudne nie w sensie cyklicznych dołków, ale okresów, kiedy model rozwojowy będzie przechodził dłuższe dostosowanie. Dlatego tak istotne jest trzymanie się przewidywalnych reguł, które umożliwiają redukcję długu w dobrych czasach i jego powiększenie w złych czasach.  Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski