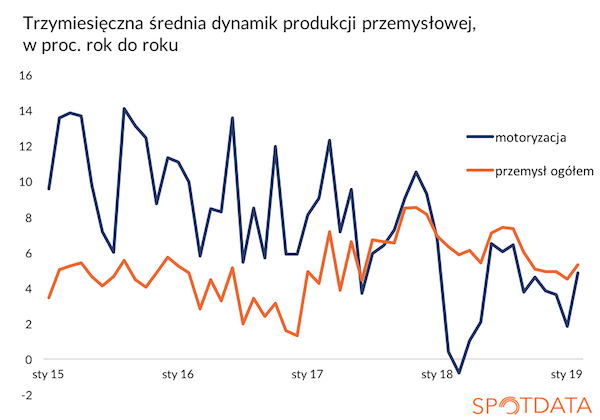

Jak wyjaśnić fakt, że produkcja w Polsce prawie w ogóle nie zareagowała na tąpnięcie koniunktury przemysłowej w Niemczech? Wczoraj to pytanie wróciło ze zdwojoną siłą, bo dane z polskiego przemysłu znów były bardzo dobre, a z niemieckiego – bardzo słabe. Rozbieżność między tymi trendami jest coraz bardziej intrygująca. Można przedstawić kilka wyjaśnień tego zjawiska, a dziś pokazuję dane, które wskazują, że wynika to m.in. z przesuwania produkcji z Niemiec (w innych krajów) do Europy Środkowej.

Czwartkowe dane pokazały, że produkcja przemysłowa w Polsce wzrosła w marcu o 5,6 proc., a w całym pierwszym kwartale o 6,1 proc., wobec 5,5 kwartał wcześniej. Czyli w pierwszych miesiącach roku produkcja przyspieszyła. Stało się tak pomimo tąpnięcia koniunktury przemysłowej w Niemczech, o którym pisałem już wielokrotnie. Wprawdzie w Niemczech widać odbijanie od dna, ale jest to proces bardzo powolny i jak na wcześniejszą skalę załamania – mizerny. W czwartek indeks PMI dla przemysłu pokazał wzrost w marcu do 44,5 pkt, z 44,1 pkt w lutym. Odczyty poniżej 50 pkt pokazują recesję.

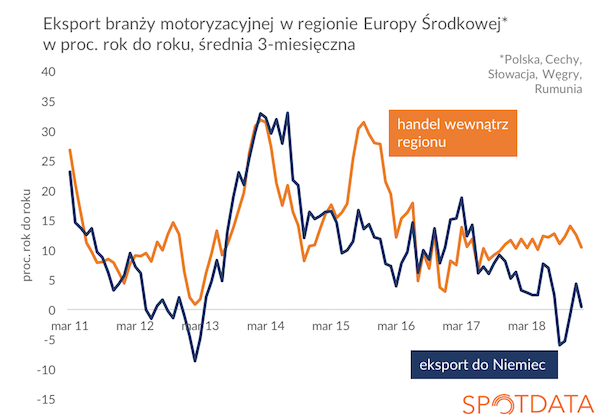

Odporność na dekoniunkturę w Niemczech wykazuje cały region Europy Środkowej. Jedną z przyczyn tego zjawiska dobrze widać po danych handlowych z branży motoryzacyjnej, która jest filarem regionalnego i europejskiego przemysłu. O ile eksport pojazdów i części z regionu do Niemiec wyraźnie zwalniał od początku 2018 r., o tyle wymiana handlowa w ramach samego regionu rosła bardzo szybko. Pokazuję to na wykresie poniżej. Wymiana handlowa wewnątrz regionu w branży automotive rośnie w stabilnym tempie ponad 10 proc. rok do roku. Wprawdzie ostatnie dane pochodzą za styczeń, ale trend pokazuje zjawisko strukturalne. W regionie otwarto niedawno kilka dużych fabryk, m.in. Land Rovera na Słowacji. Fabryki Renault i Forda w Rumunii mocno zwiększają produkcję, mimo mizernej dynamiki sprzedaży tych marek w UE. A BMW ogłosiło otwarcie nowej fabryki na Węgrzech. Udział regionu w europejskiej produkcji szybko rośnie.

Regionalny przemysł działa zatem na wysokich obrotach i to jest jedna z przyczyn, które pomogły polskiemu przemysłowi w ostatnich miesiącach. To nie jest jednak tak, że my sobie, a świat sobie. Żeby gospodarki regionu utrzymały dobrą kondycję, potrzebne jest odbicie w światowej koniunkturze przemysłowej. Wątpliwe jest, by regionalna produkcja aut i części, a także cała produkcja przemysłowa, mogła rosnąć w zupełnym oderwaniu od trendów w innych regionach Europy i świata.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Baza danych o zatrudnieniu: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski