Restrykcje handlowe związane z epidemią wirusa w Chinach przybierają bardzo wysokie rozmiary, ewidentnie wpływające na bieżącą aktywność gospodarczą. Jednocześnie różne aktywa finansowe bardzo odmiennie reagują na ryzyko z tym związane i jest to zjawisko warte uwagi. Sądzę, że z cen różnych aktywów/towarów można wysnuć wniosek, że rynki wyceniają wyraźny wstrząs gospodarczy w krótkim okresie i brak większego wpływu tego wstrząsu na gospodarkę w średnim i długim okresie.

Światowe łańcuchy dostaw przemysłowych doznały ewidentnego wstrząsu. Hyundai ogłosił, że przerywa produkcję samochodów w Korei. BP wskazuje, że dynamika popytu na ropę w tym roku będzie o połowę niższa. W Polsce LPP zasygnalizowało, że dostawy z Chin będą opóźnione. Od jednej z firm budowlanych usłyszałem wczoraj, że dostawy elementów stalowych z Chin mogą być opóźnione o kilka miesięcy.

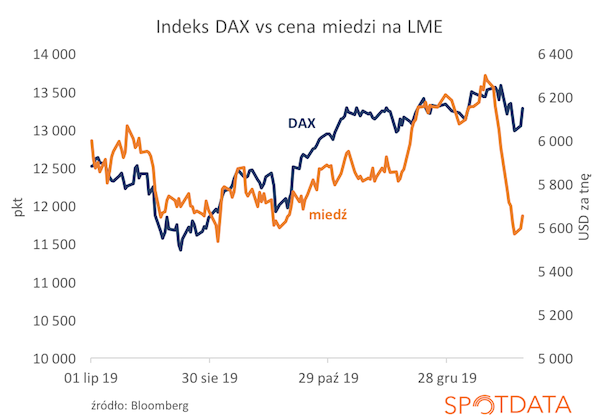

Ten wstrząs jest widoczny w cenach metali, które są papierkiem lakmusowym koniunktury przemysłowej. Ceny miedzi w ciągu 10 dni spadły o 15 proc. i są na najniższym poziomie od końca grudnia 2018 r. Widać też odwrót od aktywów rynków wschodzących. Ale jednocześnie akcje na dużych płynnych rynkach są relatywnie stabilne. W ciągu 10 dni niemiecki DAX stracił zaledwie 2 proc. Porównanie tego indeksu z cenami miedzi widać na załączonym wykresie.

Ta dywergencja mówi nam wiele o tym, jak postrzegane są obecnie gospodarcze efekty restrykcji w transporcie i handlu.

Krótkookresowy wstrząs może być odczuwalny i widoczny w danych o PKB. Dlatego reagują ceny metali – one są wrażliwe na zmiany popytu i zapasów. Nikt nie gromadzi przecież miedzi po to, by sprzedaż ją za kilka lat lub wykorzystać jako zabezpieczenie emerytalne. Na tym rynku krótki okres liczy się znacznie bardziej niż długi.

Ceny akcji zaś bardziej reagują na długookresowe perspektywy. Dla nich krótkookresowy wstrząs makroekonomiczny, który ma ewidentnie przejściowy charakter, nie powinien mieć teoretycznie znaczenia. Ludzie trzymają akcje, by zapewnić sobie dochód w dłuższym okresie (pomijam spekulację). Zrobię na moment dygresję, by pokazać, jak to działa. Gdy polska firma CD Projekt ogłosiła przełożenie o pół roku premiery gry Cyberpunk, na którą gracze czekają na całym świecie, ceny akcji początkowo spadły, by później szybko wrócić do trendu wzrostowego (nie podejmuję się tutaj oceny, czy ten trend jest uzasadniony). Przełożenie premiery oznacza niższe dochody w krótkim okresie, ale nie przekłada się na całą oczekiwaną ścieżkę dochodów. Podobnie jest z epidemią wirusa – dopóki nie przyjmie ona formy niszczycielskiej pandemii, to jej średnio i długookresowy wpływ na PKB, zyski spółek, modele biznesowe powinien być bliski zera. Zyski firm mogą spaść przez kilka miesięcy, a później wrócą do trendu.

Krótkookresowy wstrząs jest groźny wtedy, gdy zaczyna mieć długookresowe konsekwencje. W ekonomii nazywa się to efektem histerezy – kiedy szok przekłada się na potencjał rozwojowy. Firmy tracą płynność, upadają, zwalniają ludzi, obniżona zostaje jakość kapitału ludzkiego i innych miękkich zasobów gospodarki.

Na razie jednak inwestorzy ewidentnie oceniają, że epidemia nie ma w sobie potencjału by zaburzyć średnio i długookresowe perspektywy światowej gospodarki. Zobaczymy, co będzie dalej.

Źródło danych ekonomicznych: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski