Premier i prezes Narodowego Banku Polskiego zapowiedzieli przeznaczenie 100 mld zł na szybką i bardzo łatwo procesowaną pomoc dla firm. To jest równowartość ok. 5 proc. w relacji do PKB i ok. 2 proc. w relacji przychodów przedsiębiorstw w Polsce. Ten program uzupełnia większość słabości pierwszej Tarczy Antykryzysowej – jest odpowiednio duży (choć może trzeba będzie więcej) i zawiera proste procedury. Jest też wielkim eksperymentem, zakłada bowiem pierwsze tak szerokie zaangażowanie banku centralnego w politykę fiskalną. Bank centralny schodzi też powoli ze stopami procentowymi w kierunku zera.

Program będzie działał w ten sposób, że Polski Fundusz Rozwoju wyemituje obligacje, które finalnie może kupić Narodowy Bank Polski (w międzyczasie może trafią one do innego banku). Fundusze pozyskane z emisji PFR przeznaczy na subwencje dla firm, wypłacane za pośrednictwem banków. Zabezpieczeniem ma być jedynie weksel, a warunkiem oświadczenie dotyczące sytuacji finansowej firmy. Prawdziwość oświadczenia będzie weryfikowana ex post. Firmy mikro mogą dostać łącznie 25 mld zł, firmy średnie 50 mld zł, a firmy duże 25 mld zł. Część subwencji będzie bezzwrotna – wielkość tej części będzie zależała m.in. od tego, czy firma utrzyma zatrudnienie. Jeżeli PFR nie odzyska udzielonej pomocy, zostanie ona w kolejnych latach pokryta przez budżet. Szczegóły programu dobrze wyjaśnia PFR na swoich stronach internetowych.

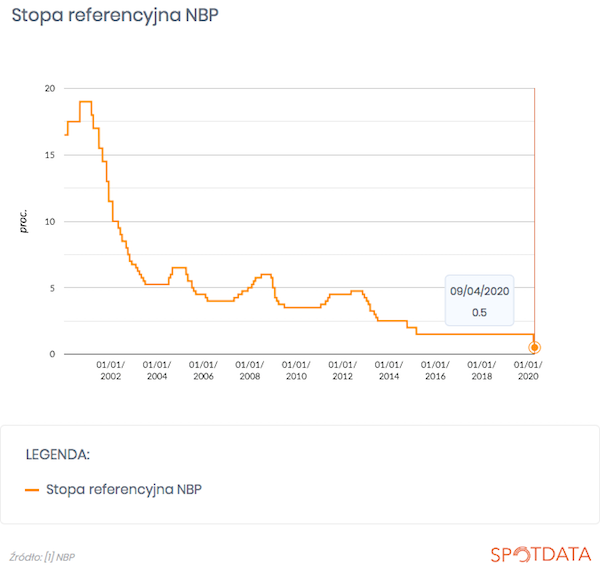

Trzeba też przypomnieć, że NBP wsparł działania rządu również poprzez głęboką obniżkę stóp procentowych – aż o 0,5 pkt proc. (stopa referencyjna wynosi 0,5 proc.). Ponadto, NBP udostępni bankom kolejne instrumenty pozwalające utrzymać finansowanie przedsiębiorstw. Wczoraj padła decyzja o udostępnieniu kredytu wekslowego.

Jest kilka elementów, na które warto zwrócić szczególną uwagę.

-

Po pierwsze, łatwość procesowania sprawia, że duża pomoc może trafić do firm bardzo szybko – to jest kluczowa zaleta programu.

-

Po drugie, 100 mld zł to kwota bardzo duża, która w połączeniu z pierwszą i drugą Tarczą Antykryzysową powinna zabezpieczyć setki tysięcy, a może ponad milion miejsc pracy. Jednak wątpliwe, by program mógł mieć taką siłę jak programy niemieckie, gdzie rząd otwarcie mówi, że nie pozwoli na upadek żadnej zdrowej firmy. Polskie władze na razie wstrzymują się przed zapewnieniem nielimitowanego finansowania w obawie o wiarygodność kredytową kraju.

-

Po trzecie, sposób konstrukcji programu pokazuje też pewne słabości polskiego państwa – jest on ewidentnie stworzony tak, by ominąć procedury parlamentarne, w obawie konfliktem politycznym i długim procesowaniem. Program wprowadziły właściwie trzy osoby w państwie – premier, prezes NBP i prezes PFR. Z perspektywy krótkookresowej efektywności to jest bardzo korzystne, ale z perspektywy oceny sprawności państwa nie za bardzo.

-

Po czwarte, program stanowi wejście NBP do polityki fiskalnej i bezpośredniego finansowania budżetu. Granicą rozdzielającą politykę pieniężną od fiskalnej jest cel skupu obligacji. Jeżeli bank centralny skupuje papier wartościowe by zapewnić obniżenie kosztów finansowania przez sektor prywatny lub nawet publiczny, wówczas mamy do czynienia z polityką pieniężną. Gdy robi to w celu finansowania konkretnego programu rządowego, który będzie miał w końcu charakter redystrybucji, to jest to polityka fiskalna. Nawet jeżeli jest przeprowadzona przez tylne drzwi. Sądzę, że nie było wyboru i działanie NBP jest uzasadnione, rozgraniczenie polityki pieniężnej i fiskalnej nie ma dziś dużego znaczenia – wszystko jest polityką fiskalną, bo wszystko polega na braniu dużego ryzyka na barki podatników. Ale pod względem instytucjonalnym wpływamy na zupełnie nowe i nieznane wody.

-

Po piąte, program teoretycznie ma pozwolić na odsunięcie powiększenia długu publicznego na kolejne lata (gdy okaże się, jaka część subwencji nie jest spłacana). To na pewno uwalnia większość parlamentarną od konieczności zmiany konstytucji w celu zniesienia limitów zadłużenia (co byłoby trudne). Ale pod względem fundamentalnej oceny stanu finansów państwa niewiele to zmienia – dług zostanie powiększony w nadchodzących latach. Przy czym dziś bym się tym nie przejmował aż tak bardzo, nie mamy wielkiego wyboru.

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|