To może być dla światowej gospodarki przełomowy moment. Przynajmniej w obecnym cyklu. Dwa najważniejsze banki centralne świata – Fed i Europejski Bank Centralny – szykują się do luzowania polityki pieniężnej. Fed sygnalizuje to od dłuższego czasu i może obciąć stopy dziś lub w lipcu, a prezes EBC Mario Draghi wczoraj zapowiedział podjęcie takich działań. Jego zdaniem bank może obniżyć stopy procentowe, podjąć skup dodatkowych aktywów (np. obligacji rządowych) i postarać się o podniesienie przejściowo inflacji powyżej celu inflacyjnego. Rynki zareagowały na te zapowiedzi bardzo pozytywnie – ceny akcji i obligacji wyraźnie wzrosły.

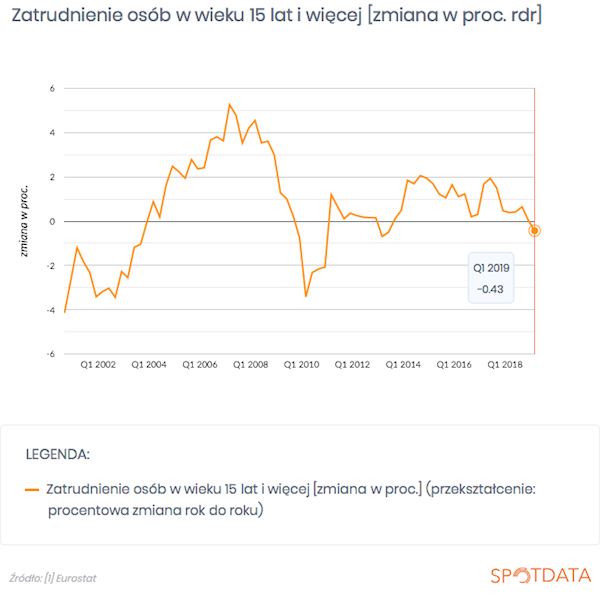

A czy Polska dołączy do tej monetarnej imprezy? Czy Narodowy Bank Polski, kierowany przez Adama Glapińskiego, może obniżyć stopy procentowe? Rynek kontraktów terminowych na WIBOR zaczął wyceniać taką możliwość. Ale sądzę, że jesteśmy od takiego scenariusza jeszcze daleko. Musiałoby dojść do istotnego obniżenia wzrostu gospodarczego lub bardzo znaczącego umocnienia złotego.

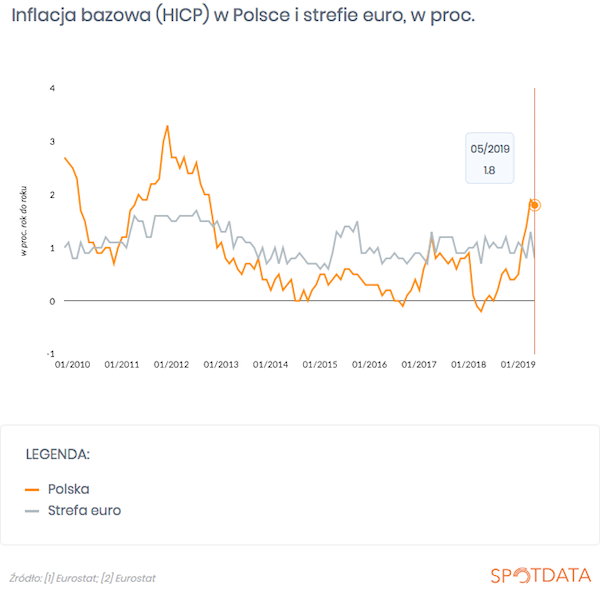

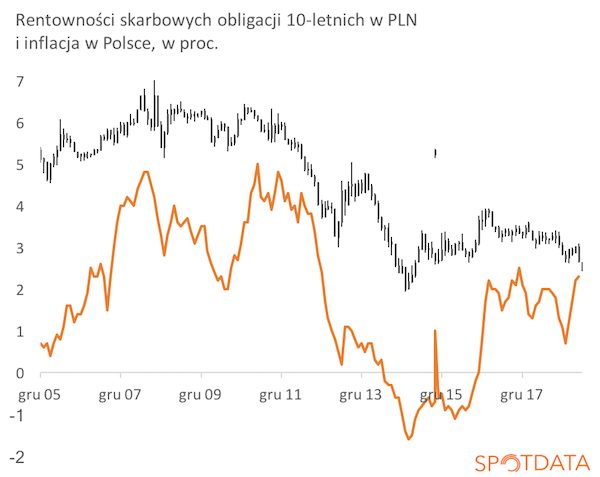

Warto spojrzeć na wczorajsze dane o inflacji w UE, by zrozumieć, dlaczego NBP może być dalej od decyzji o luzowaniu polityki pieniężnej niż EBC. Eurostat podał wczoraj szczegółowe dane o inflacji w maju. Jak widać na wykresie poniżej, po raz pierwszy od sześciu lat inflacja w Polsce jest w tym roku wyraźnie wyższa niż inflacja w strefie euro. Widać to od stycznia, ale na wiosnę ta różnica pogłębiła się. Inflacja bazowa w Polsce wyniosła 1,8 proc., a w strefie euro 0,8 proc. (są to dane HICP – wg metodologii Eurostatu). Ostatni raz taka różnica wystąpiła w 2012 r.

Różnica w inflacji odzwierciedla w pewnym stopniu różnice w sile cyklu koniunktury. Strefa euro zwolniła ostatnio, a polska gospodarka trzyma się solidnie. Co więcej, w Polsce będziemy mieli do czynienia ze stymulacją fiskalną – dodatkowymi transferami społecznymi w wysokości ok. 1,5 proc. PKB. Część z nich zostanie sfinansowana wyższym deficytem. Polska zatem aż tak rychłego luzowania polityki pieniężnej jak strefa euro nie potrzebuje.

Luzowanie polityki pieniężnej w strefie euro i utrzymanie jej bez zmian w Polsce może oczywiście oznaczać napływ kapitału portfelowego do Polski i umocnienie złotego. Gdyby to umocnienie było bardzo znaczące, wtedy w Radzie Polityki Pieniężnej na pewno pojawią się wnioski o obniżki stóp. Ale na razie jest to gdybanie. Twarde dane są takie, jak na wykresie.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o inflacji HICP : LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski