Znów produkcja przemysłowa w Polsce zaskoczyła na plus, a to istotne dla całej gospodarki, bo przemysł jest mocno skorelowany ze wzrostem PKB. Wniknięcie w strukturę danych pozwala lepiej zrozumieć, co się dzieje w polskim przetwórstwie i dlaczego jest ono tak odporne na spowolnienie w Niemczech. W skrócie: chodzi o autobusy i lodówki.

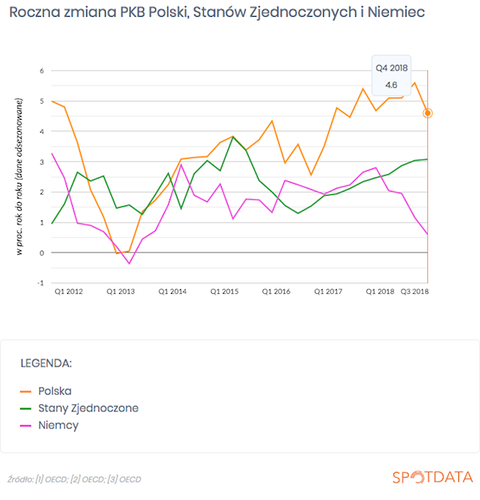

W kwietniu produkcja przemysłowa wzrosła o 9,2 proc. rok do roku, wobec 5,6 proc. wzrostu w marcu. Dane były wyraźnie wyższe od oczekiwań rynkowych, podobnie zresztą jak dane marcowe. Rynek prognostyków ewidentnie nie docenił siły produkcji w Polsce na przełomie zimy i wiosny tego roku. Wydawało się, że polski przemysł podąży w dół za niemieckim, a tymczasem okazał się odporny.

Dlaczego tak się stało? Jest wiele powodów, o części już pisałem – np. o rosnącej wymianie handlowej między krajami Europy Środkowej w branży automotive (więcej). Ale tym razem warto zwrócić uwagę na dwa inne czynniki, reprezentowane przez dwie branże.

Liderami wzrostu produkcji są tzw. pozostałe urządzenia transportowe oraz urządzenia elektryczne. W tym pierwszym przypadku chodzi m.in. o autobusy czy pociągi, których produkujemy w Polsce sporo. Nie ma jeszcze szczegółowych danych za kwiecień, ale w samym marcu roczny wzrost produkcji pojazdów transportu publicznego wyniósł niemal 40 proc. A do tego dochodzi wysoki wzrost produkcji samochodów ciężarowych. Jest to m.in. efekt ożywienia inwestycji publicznych w Europie, a szczególnie w naszym regionie, wywołanego finansowaniem z Unii Europejskiej.

W drugim przypadku, czyli urządzeń elektrycznych, chodzi w dużej mierze o sprzęt AGD. W ostatnich miesiącach znacząco przyspieszyła produkcja m.in. chłodziarek i zamrażarek, co sugeruje, że jakiś producent otworzył nową linię produkcyjną (szczegółowe dane na ten temat mamy tylko do marca). Polska jest zagłębiem produkcji tego typu towarów już od wielu lat i wciąż umacnia w tym obszarze swoją pozycję.

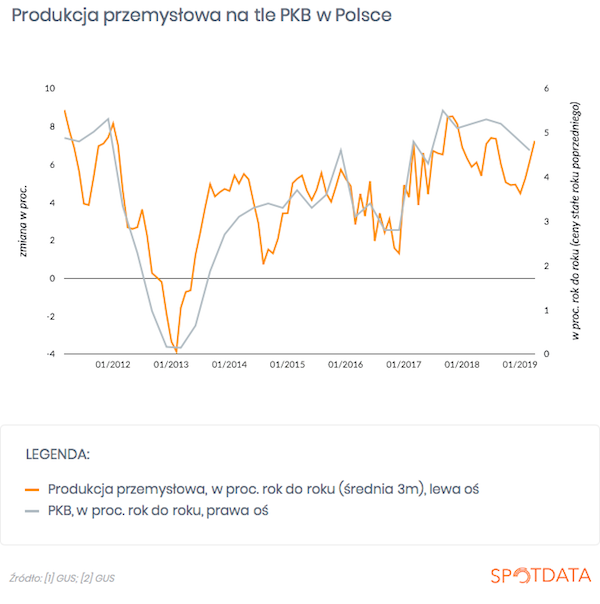

Jak widać na wykresie poniżej, obecne tempo wzrostu produkcji przemysłowej sugeruje, że cała gospodarka wciąż utrzymuje wysoką dynamikę rozwoju. Autor: Ignacy Morawski

Autor: Ignacy Morawski

Źródło danych o produkcji przemysłowej: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski