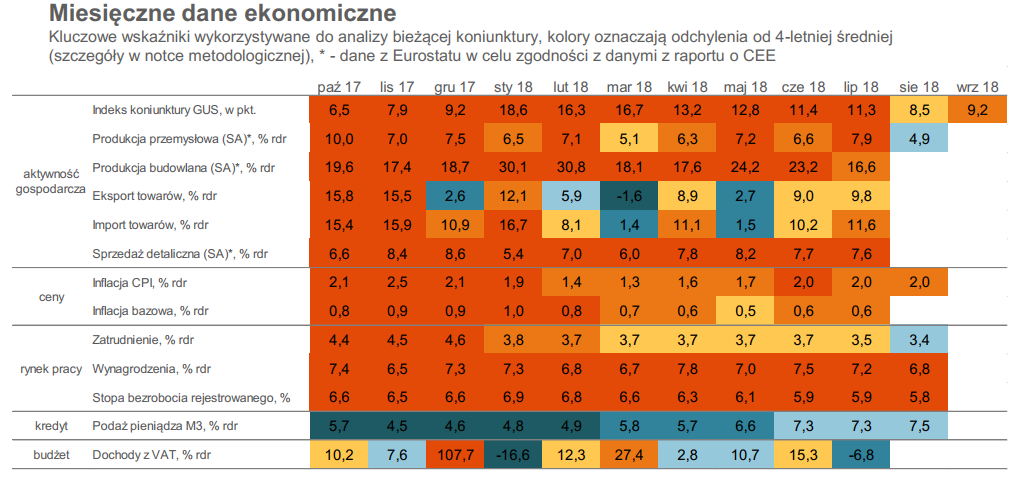

Rynek powoli rozpoczyna rewizję prognoz gospodarczych. Po bardzo słabych danych o koniunkturze w przemyśle (indeks PMI) oraz wyraźnie słabszych informacjach płynących z rynku pracy, panuje powszechna zgoda, że nadchodzi spowolnienie PKB. Pytanie, jakiej skali?

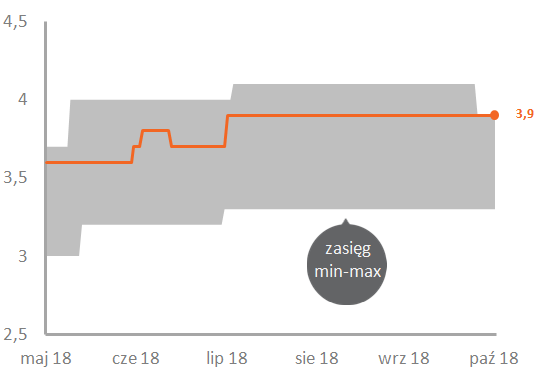

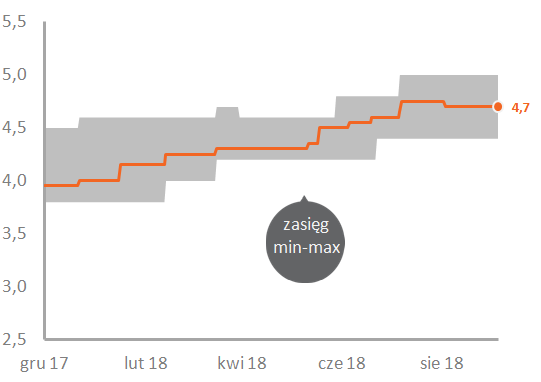

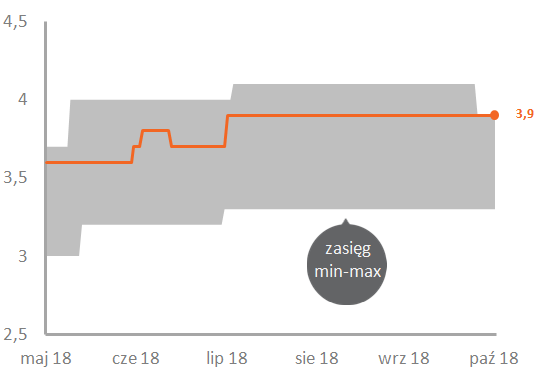

Spośród prognoz największych instytucji finansowych, które regularnie śledzi SpotData, przeciętna prognoza wzrostu PKB na 2019 r. wciąż utrzymuje się na poziomie 3,9 proc. Ale obniżyła się prognoza maksymalna – już żaden z największych banków nie prognozuje, że wzrost może przekroczyć 4 proc. Możliwe, że to pierwszy krok w cyklu redukcji przewidywań. Historia pokazuje, że w czasie spowolnienia rynek redukuje prognozy wraz z obniżającym się tempem wzrostu.

Wykres: Konsensus prognoz PKB największych banków na 2019 rok., w proc.

Źródło: SpotData na podstawie materiałów banków

Dalsze utrzymanie tego wysokiego poziomu zależy od odporności polskiej gospodarki na spowolnienie w Europie. Jednym z pierwszych papierków lakmusowych będą dane o wzroście PKB za trzeci kwartał 2018. Pojawią się w połowie listopada i wtedy banki mogą bardziej rewidować swoje prognozy. Ostatni duży polski bank – mBank, który oczekiwał w 2019 roku wzrostu gospodarczego powyżej 4 proc. wycofał się z tej prognozy pod koniec października. Dopóki jednak nie ma twardych danych o PKB, nikt nie wychyla się z opiniami odległymi od konsensusu.

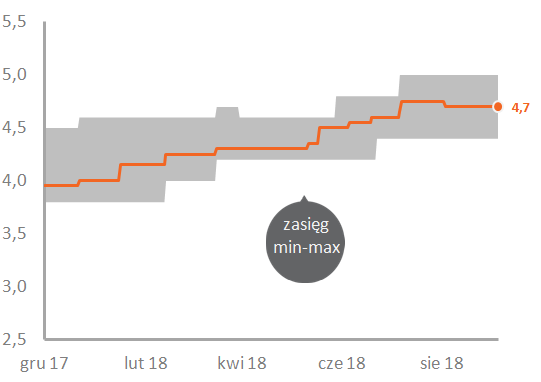

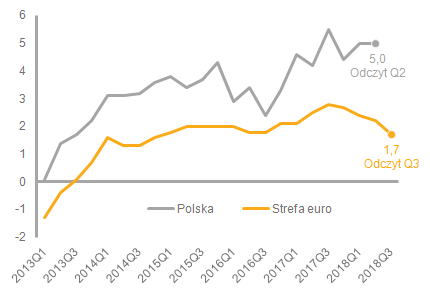

Przesłanki za obniżką prognoz na przyszły rok jednak istnieją. Dane za trzeci kwartał ze strefy euro wskazują, że PKB wzrosło tam tylko o 1,7 proc., zamiast oczekiwanych 1,9 proc. Wzrost wrócił zatem do poziomów sprzed doskonałego 2017 roku. W Polsce też tak może się wydarzyć – to by znaczyło, że dynamika PKB wraca do okolic 3-3,5 proc. Wczoraj NBP opublikował projekcję, w której prognozuje wzrost PKB w 2019 roku na 3,6 proc. wobec 3,8 proc. przewidywanych w lipcu.

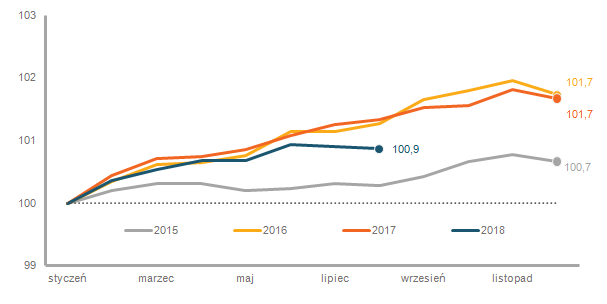

Wzrost PKB w strefie euro i Polsce, kwartały, r/r, w proc., dane odsezonowane

Źródło: Spotdata, Eurostat

Chociaż sytuacja wewnątrz kraju pozostaje bardzo dobra, wspierana przez silną konsumpcję, boom w budownictwie, to największe zagrożenie płynie ze strony niższego eksportu z krajów UE. Z wielu branż, m.in. meblarskiej czy motoryzacyjnej, płyną sygnały, że trzeci kwartał był gorszy niż poprzednie, głównie ze względu na gorszą sprzedaż na eksport. Wspomniany indeks PMI i słabsze dane o zatrudnieniu w przemyśle mogą potwierdzać, że firmy dostrzegają nadchodzące spowolnienie popytu.

Jednocześnie tempo rozwoju przekraczające 3 proc. wciąż będzie można uznać za solidne. Komisja Europejska czy Międzynarodowy Fundusz Walutowy szacują potencjał rozwojowy Polski na nieznacznie powyżej 3 proc.

Autorzy: Kamil Pastor, Ignacy Morawski