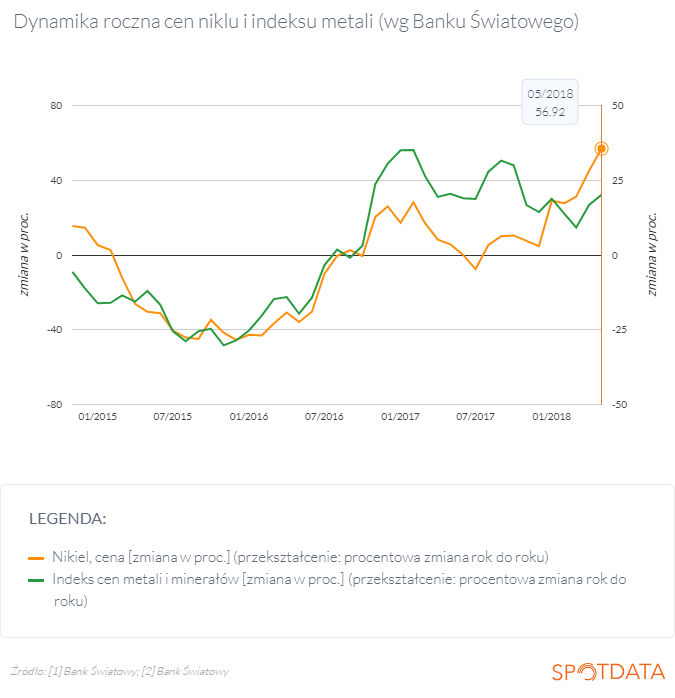

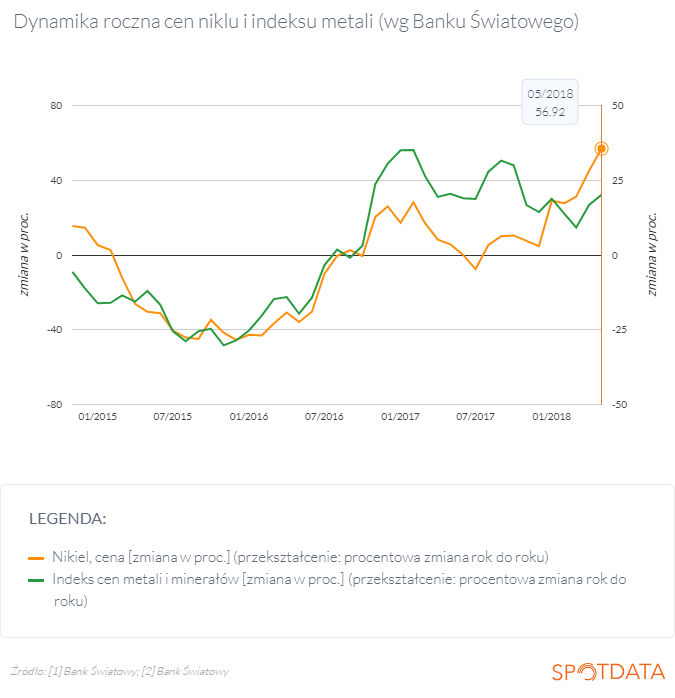

Od końca poprzedniego roku ceny niklu wzrosły o około 50 proc. Rosną również ceny pozostałych metali, ale nikiel wyróżnia się na ich tle. O ile w 2017 roku ceny niklu praktycznie w ogóle nie doświadczyły hossy, która miała miejsce na pozostałych metalach, to srebrzysty metal w obecnym roku z nawiązką nadrabia zaległości. Za główne powody obecnych wzrostów można uznać światowe ożywienie w budownictwie (wyższy popyt na stal nierdzewną, której nikiel jest ważnym komponentem), czynniki polityczne (cła, embarga, zakazy) oraz niską podaż. Wysoka cena wraz z niską dostępnością surowca mogą być istotnym ograniczeniem w rozwoju polskiego projektu samochodu elektrycznego.

Mało znany, ale ważny surowiec

Na początku warto jednak poznać kilka istotnych szczegółów dotyczących tego metalu. Nikiel jest wykorzystywany przede wszystkim do produkcji stali nierdzewnych. Na ten cel przeznaczane jest około 70 proc. światowej produkcji. Ze stali nierdzewnej korzysta się na szeroką skalę w budownictwie oraz w branży samochodowej, czyli wszędzie tam gdzie wymagana jest trwałość materiału i odporność na korozję. Drugim obszarem jest produkcja stopów niklu, które są wykorzystywane np. przy produkcji lamp elektronowych czy generatorów parowych w reaktorach (około 15 proc. produkcji). Pozostałe 15 proc. wydobycia przeznaczane jest m. in. do produkcji akumulatorów (baterii) w laptopach i w samochodach elektrycznych.

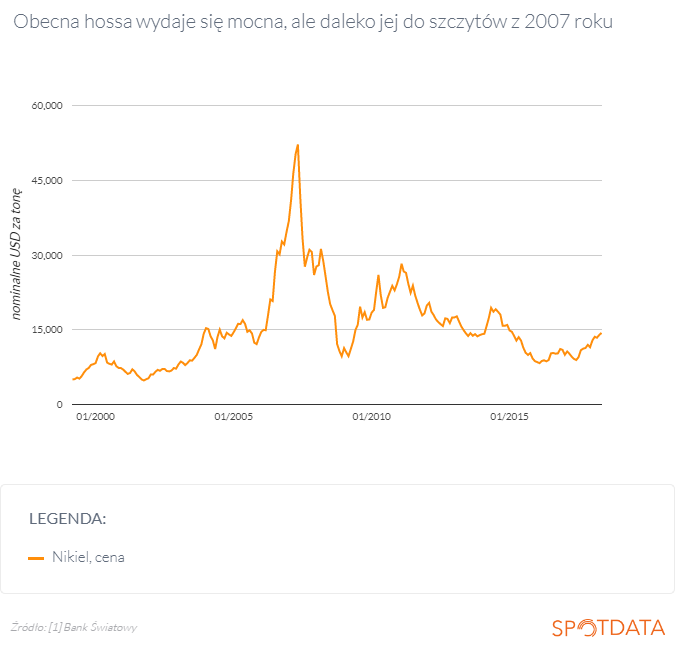

Obecne 50 proc. wzrosty cen bledną jednak przy hossie z roku 2007 kiedy wartość tony tego metalu wzrosła z poziomów około 15 tys. dolarów na początku 2006 roku do 50 tys. Powodem tak znaczącej zwyżki cen był z jednej strony globalny boom na surowce, dynamiczny wzrost popytu jak i obawy przed strajkami w największych kopalniach. Ostatecznie światowy kryzys finansowy „rozwiązał” kwestię wysokich cen.

Popyt i podaż odpowiedzią na wszystko

Krótkie wytłumaczenie dlaczego obecne ceny niklu rosną mogłoby zakończyć się na stwierdzeniu, że popyt rośnie bardzo szybko, a podaż relatywnie wolno. Obecny wzrost cen w znacznej mierze wynika z trzech procesów po stronie popytu: silnej globalnej koniunktury, rosnącego zapotrzebowania ze strony budownictwa i rewolucji elektromobilnej oraz trzech procesów po stronie podaży: polityki handlowej i przemysłowej oraz niewielu rozpoczętych projektach inwestycyjnych w poprzednich latach.

Według International Nickel Study Group w roku 2018 popyt na nikiel wyniesie 2,34 mln ton przy produkcji równej tylko 2,23 tys. ton. Oznacza to prawie 5 proc. niedobór w stosunku do zapotrzebowania, co rzecz jasna ma silny wpływ na ceny. Zgromadzone zapasy szybko spadają i nie wystarczają na pokrycie zapotrzebowania – z prawie 400 tys. ton rok temu spadły do poziomu 280 tys. ton (link). Według Martina Turenne, prezesa kanadyjskiej firmy FPX Nickel Corp. można oczekiwać, że podaż będzie niższa niż popyt jeszcze na początku przyszłej dekady (link). Będzie to powodować silną presję na wzrost cen – być może nawet do poziomów obserwowanych przed wielkim kryzysem. W ujęciu długoterminowym popyt na nikiel ma istotnie wzrosnąć ze względu na rosnące zapotrzebowanie ze strony branży samochodów elektrycznych. Obecnie sektor baterii do samochodów elektrycznych pozostaje niszą (około 3 proc. światowego popytu na nikiel). Jednak jego potencjał jest ogromny. W najbliższych latach znacznie odmieni branżę wydobywczą i metalurgiczną. Bank UBS szacuje, że spowoduje to wzrost popytu na nikiel od około 10 do 40 proc. w 2025 roku. Zmieni się też struktura wydobycia ze względu na wzrost zapotrzebowania na nikiel najlepszej jakości. Do produkcji samochodów elektrycznych (baterii) wykorzystywać można jak na razie tylko taki rodzaj niklu. Spowoduje to, że kopalnie sprzedające surowiec niższych klas będą zmuszone albo dokonać kosztownych inwestycji albo w ogóle nie skorzystają na elektromobilnej rewolucji. Najbardziej zagrożone z tego powodu są kopalnie w Kolumbii (2 proc. światowego wydobycia) i Nowej Kaledonii (10 proc. światowego wydobycia).

Światowowe wydobycie niklu w tonach oraz rezerwy (zasoby). (link)

| Kraj | Produkcja w 2016 | Produkcja w 2017 | Rezerwy (zasoby) |

|---|---|---|---|

| Indonezja | 199 000 | 400 000 | 4 500 000 |

| Kanada | 236 000 | 210 000 | 2 700 000 |

| Nowa Kaledonia | 207 000 | 210 000 | – |

| Australia | 204 000 | 190 000 | 19 000 000 |

| Rosja | 222 000 | 180 000 | 7 600 000 |

| Brazylia | 160 000 | 140 000 | 12 000 000 |

| Chiny | 98 000 | 98 000 | 2 900 000 |

| Gwatemala | 54 000 | 68 000 | 1 800 000 |

| Kuba | 51 600 | 51 000 | 5 500 000 |

| Kolumbia | 41 600 | 49 000 | 1 100 000 |

| RPA | 49 000 | 49 000 | 3 700 000 |

| Madagaskar | 49 000 | 45 000 | 1 600 000 |

| USA | 24 100 | 23 000 | 130 000 |

| Filipiny | 347 000 | 23 000 | 4 800 000 |

| Pozostałe kraje | 150 000 | 150 000 | 6 500 000 |

| Suma | 2 092 300 | 1 886 000 | 73 830 000 |

Główną przyczyną wzrostu popytu jest bezapelacyjnie globalna koniunktura – jeżeli świat się rozwija, rozpoczyna się dużo nowych projektów budowlanych. Rośnie wtedy zapotrzebowanie na środki produkcji. Ostatnim etapem jest silny wzrost cen surowców, jako, że popyt rośnie coraz szybciej, a fizyczna podaż w tempie bardzo powolnym. W momencie kiedy nadchodzi spowolnienie, na rynku pozostaje ogromna ilość nikomu niepotrzebnego surowca. Ceny nurkują, a cały proces rozpoczyna się od początku.

Polityka mocno wpływa na ceny

Drugim ważnym czynnikiem pozostaje polityka, zarówno handlowa, przemysłowa jak i środowiskowa. Polityka ma istotne znaczenie dla niklu również ze względu na to, że największymi producentami są kraje rozwijające się o relatywnie niestabilnych rządach. W 2014 roku Indonezja, jeden z największych producentów niklu na świecie, zdecydowała zakazać eksportu nieobrobionej rudy niklu aby wymusić niejako rozbudowę krajowego przemysłu. Zmniejszenie podaży na rynku wykorzystały Filipiny, również potentat niklowy, które zwiększyły produkcję przede wszystkim na potrzeby gospodarki chińskiej. Przy spadającym w tym czasie globalnym popycie i osłabieniu w budownictwie (przede wszystkim chińskim) oznaczało to nadpodaż surowca i niskie ceny. Dwuletni okres niskich cen oznaczał z kolei, że nie rozpoczynano zbyt wiele projektów inwestycyjnych nie mówiąc już o poszukiwaniach nowych złóż. Nie powinno to dziwić biorąc pod uwagę, że ceny na poziomie 10 tys. dolarów za tonę oznaczały, że około 25 proc. producentów notowało straty operacyjne (link). Obecnie, kiedy popyt istotnie wzrósł, nie ma możliwości szybkiego zwiększenia podaży – rozpoczęcie wydobycia w nowych kopalniach potrwa średnio od 5 do 8 lat. I tutaj znowu wchodzi polityka. Na początku 2017 roku Indonezja złagodziła zakaz eksportu nieobrobionej rudy co umożliwiło wzrost produkcji w tym kraju. Jednak efekt ten został praktycznie całkowicie zniwelowany przez zamknięcie 23 kopalni w Filipinach z powodów środowiskowych.

W obecnym roku ceny niklu poszybowały ze względu na ryzyko nałożenia sankcji na rosyjskiego potentata Norilsk Nickel (ok. 10 proc. światowej produkcji) przez Stany Zjednoczone. Ze względu na mocno skoncentrowany rynek (pięć największych firm ma prawie 50 proc. udział w rynku) ryzyko nałożenia sankcji bądź embarga na którąkolwiek z tych firm ma znaczący wpływ na cały rynek.

Jaki ma to wpływ na Polskę?

To wszystko oznacza, że polskie plany dotyczące rozwoju elektromobilności muszą uwzględniać nie tylko kwestie związane z projektem samochodu, jego funkcjonalnościami, ale również zakontraktowaniem odpowiedniej ilości surowców. O ile wykorzystywana do produkcji tego typu surowców stal nierdzewna jest już w Polsce produkowana to kwestią problematyczną może być zabezpieczenie dostaw metali ziem rzadkich. Do produkcji baterii wykorzystywane są też takie metale jak np. kobalt czy lit. W przypadku tych surowców również mamy do czynienia z podobnymi procesami: największe złoża leżą w krajach rozwijających się (np. największe złoża kobaltu znajdują się w Demokratycznej Republice Konga), popyt znacznie przewyższa podaż, a możliwość zwiększenia wydobycia pozostaje ograniczona (link). Wydobycie tych surowców wiąże się też ze znacznymi kosztami dla środowiska naturalnego. Pewnym rozwiązaniem byłoby efektywniejsze wykorzystanie już wydobytych i przetworzonych surowców – tutaj jednakże widoczny jest brak systemowych (i korzystnych kosztowo dla wprowadzających je firm) rozwiązań dotyczących recyclingu baterii i akumulatorów.