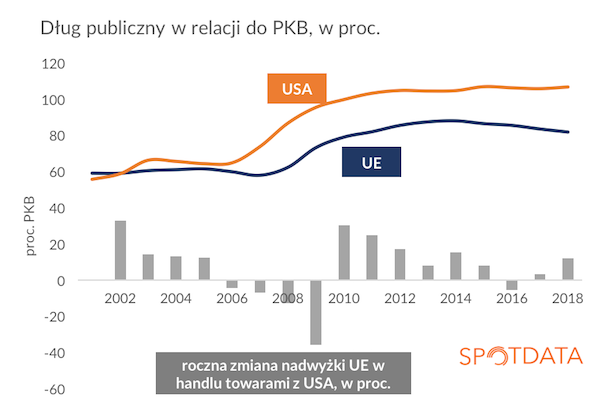

Ścieżki Europy i Stanów Zjednoczonych w ostatnich latach trochę się rozjechały. Dotyczy to głównie podejścia do handlu i globalizacji, ale zwrócę dziś uwagę na jeden aspekt tego rozejścia, który jest bardzo istotny, choć rzadko znajduje się w centrum uwagi opinii publicznej – zadłużenie publiczne. Myślę, że gdyby wykres, który przedstawiam poniżej, pokazać w Białym Domu, mógłby wywołać furię (zresztą na pewno taki wykres sobie pokazywali).

Wczoraj Eurostat podał, że kraje Unii Europejskiej zredukowały dług publiczny w 2018 r. do 80 proc. PKB. Redukcja wskaźnika długu trwa już od czterech lat i wynika z restrykcyjnej polityki fiskalnej prowadzonej przez największe kraje i narzucanej przez reguły UE. W tym samym czasie Stany Zjednoczone powiększały swój wskaźnik długu do niemal 110 proc. PKB. Według porównywalnych danych, w ciągu czterech lat USA powiększyły wskaźnik długu o 2 pkt proc., a UE zredukowała go o 6 pkt proc. Wynika to z faktu, że rząd federalny w Waszyngtonie prowadzi znacznie luźniejszą politykę fiskalną – utrzymuje wysoki deficyt, a za kadencji Donalda Trumpa nawet ten deficyt powiększył (w wyniku cięć podatków).

Kto lepiej wychodzi na odmiennym podejściu do polityki fiskalnej? Stany Zjednoczone notują wyższy wzrost gospodarczy i mają niższą stopę bezrobocia niż Unia Europejska, więc można argumentować, że na innym podejściu do polityki makroekonomicznej wypadły lepiej. Choć napięcia społeczne uwidocznione przez wybór Donalda Trumpa na prezydenta ukazały wiele problemów, których w kluczowych wskaźnikach makroekonomicznych nie widać. Na przykład, w USA relatywnie duży jest odsetek osób, które w ogóle nie są aktywne zawodowo – wypadły z rynku pracy. Europa znacznie lepiej radzi sobie z tym problemem. W Europie znacznie niższe są też nierówności społeczne, a antyglobalizm nie zyskał tak silnego miejsca na scenie politycznej.

Ale ważne jest, by zrozumieć, że Unia Europejska nie mogłaby obniżać swoich wskaźników długu, gdyby… nie powiększały ich Stany Zjednoczone. To jest właśnie ten wniosek, który mocno rezonuje w Białym Domu – zwracał na to uwagę już prezydent Barack Obama, a dla Donalda Trumpa jest to wręcz oczko w głowie. Unia Europejska utrzymała w ostatnich latach dodatni wzrost gospodarczy dzięki bardzo wysokiemu saldu handlowemu z resztą świata. Aż jedna piąta całkowitego wzrostu gospodarczego UE w latach 2010-2018 została wygenerowana przez popyt zagraniczny (netto). W dużej mierze jest to możliwe dzięki popytowi na europejskie towary pochodzącemu ze Stanów Zjednoczonych. W uproszczeniu, USA stymulują popyt wewnętrzny luźną polityką fiskalną i dzięki temu zwiększają popyt na europejskie towary i usługi, pomagając Unii Europejskiej uniknąć recesji i umożliwiając jej prowadzenie takiej a nie innej polityki fiskalnej. W USA popyt zagraniczny netto nie dołożył niemal nic do całkowitego wzrostu PKB w latach 2010-2018.

Trump chce zareagować cłami na europejskie towary, co koniec końców zaszkodzi obu stronom. Ale UE powinna sobie zdawać sprawę, że taką reakcję USA częściowo sprowokowała. Sytuacja przypomina finansowanie wydatków wojskowych – Europa korzysta wysokich wydatków w USA, sama nie chcąc spełniać wymogów NATO odnośnie wydatków militarnych.

Wniosek? Biorąc pod uwagę skalę wstrząsów gospodarczych w ostatniej dekadzie, polityka fiskalna w UE jest prawdopodobnie zbyt restrykcyjna. Ten błąd był łagodzony przez solidny popyt ze świata, do czego przyczyniła się zbyt luźna polityka fiskalna w USA. Optymalna sytuacja byłaby taka, gdyby ścieżka długu w UE była wyższa niż w USA – a jest odwrotnie. Czas pokaże, czy z taką metodą wychodzenia Europy z kryzysu są związane jakieś ukryte koszty.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Baza danych SpotData: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski