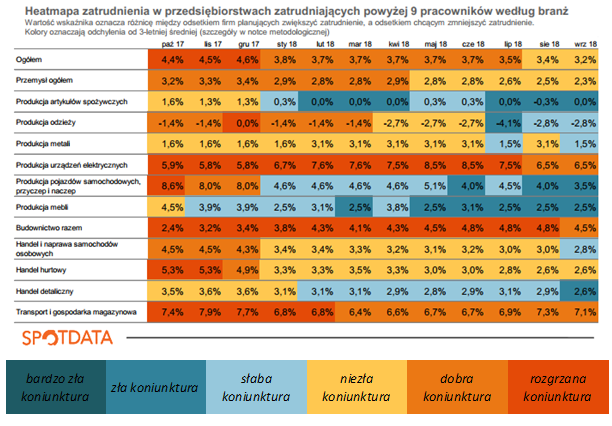

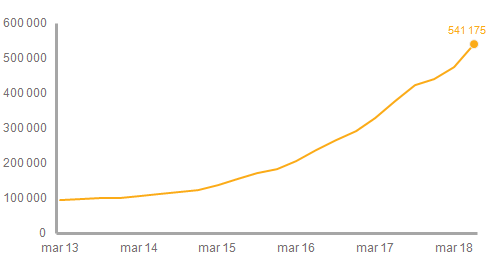

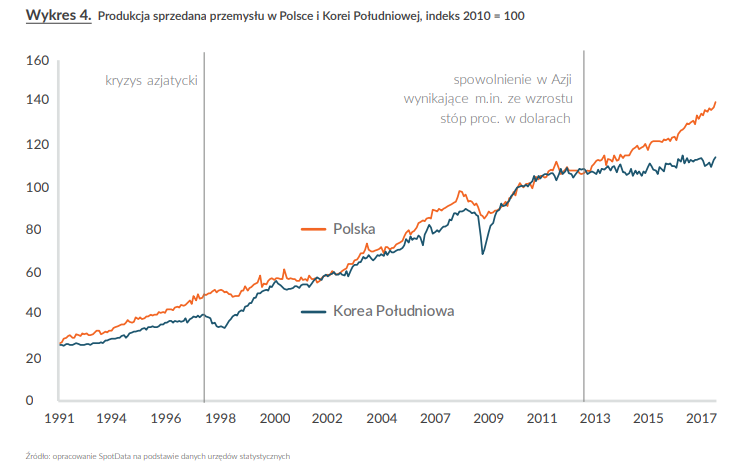

Żaden kraj w Europie nie doświadczył w ostatniej dekadzie takiej industrializacji jak Polska.

Polska jest jedynym krajem Unii Europejskiej, który po kryzysie finansowym oparł się dezindustrializacji. To oznacza, że tylko w Polsce udział przemysłu w gospodarce (liczony jako udział w zatrudnieniu) wzrósł. To jeden z wniosków z raportu „Wielki awans przemysłowy. Jak rośnie rola przemysłu w polskiej gospodarce i globalnych łańcuchach dostaw”, który opublikowała SpotData, centrum analityczne należące do Bonnier Business Polska. Partnerami raportu są AXA, Velux i KGHM. Prezentacja raportu miała miejsce podczas debaty w Pulsie Biznesu z udziałem ekspertów i przedstawicieli agencji rządowych.

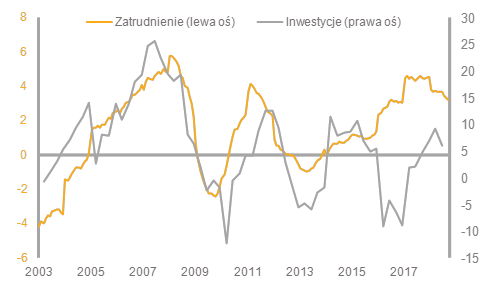

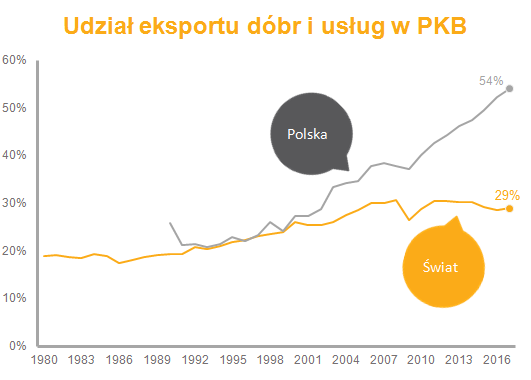

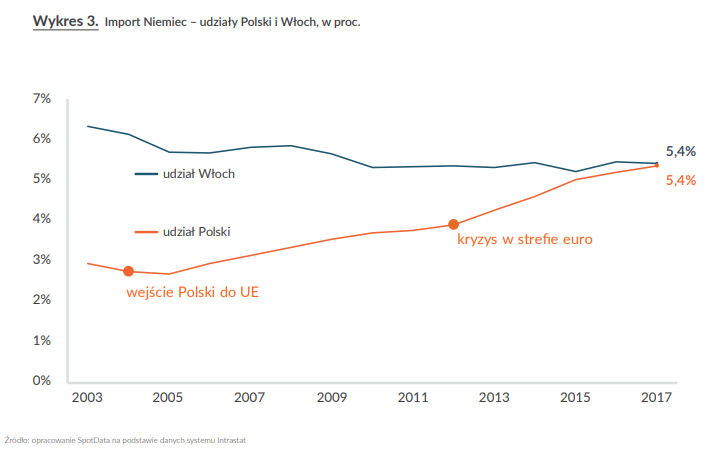

To wyjątkowe na tle Europy zjawisko wzrostu roli przemysłu w gospodarce ma kilka źródeł. Przede wszystkim, przemysł w Polsce korzystał na rozwoju łańcuchów dostaw przez producentów zachodnioeuropejskich, szczególnie niemieckich. Widać to m.in. we wzroście udziału Niemiec w polskim eksporcie – tuż przed kryzysem finansowym udział ten wynosił 25 proc., dziś sięga 28 proc. Polska w niektórych branżach jest zapleczem produkcyjnym Niemiec. Rolę tę od dawna odgrywa cały region Europy Środkowej, ale skala wzrostu produkcji w Polsce w ostatniej dekadzie była zdecydowanie najwyższa, a więzi polsko-niemieckie nabrały wyjątkowo wysokiej dynamiki. Doskonale widać to porównując wzrost udziału niemieckiego importu z Polski i Włoch. Włochy, pomimo, że są gospodarką nominalnie cztery razy większą mają obecnie niższy udział w niemieckim imporcie niż Polska.

Często podkreśla się jako negatywny element krajobrazu gospodarczego fakt, że w Polsce dużo produkuje się towarów relatywnie mało przetworzonych – śrub, folii, rur, pudełek, torebek, blach, prostych elementów plastikowych czy metalowych itd. Ma to być przejaw niskiego zaawansowania technologicznego gospodarki i niskiej innowacyjności. Trzeba jednak podkreślić, że choć pewne elementy tej oceny są prawdziwe, to takie przedstawienie pozycji przemysłu w Polsce zupełnie pomija mechanizmy rozwojowe, które dobrze działają i jeżeli będą dalej działały to pozwolą utrzymać wysoki wzrost gospodarczy. To prawda, że w Polsce produkuje się towary relatywnie mniej przetworzone niż w Niemczech, a nawet mniej niż w Czechach czy na Węgrzech. Widać to po najprostszym wskaźniku – wartość dodana w przetwórstwie w Polsce jest niższa niż w tych krajach: o ok. 70 proc. niższa niż w Niemczech i ok. 15 proc. niższa niż w Czechach i na Węgrzech. Jest to spadek historyczny – Polska jeszcze w XIX wieku później weszła w rewolucję przemysłową, a w XX wieku wiele było epizodów, kiedy rozwój był przerywany dewastującymi wojnami czy nieefektywnym planowaniem. Jednak pejoratywna ocena stanu przemysłu w Polsce pomija zmiany, jakie nastąpiły w ostatnich kilkunastu latach. Marzenie o gwałtownym skoku rozwojowym pomija często znaczenie gradualnych zmian, które w długim okresie dają skokowy efekt.

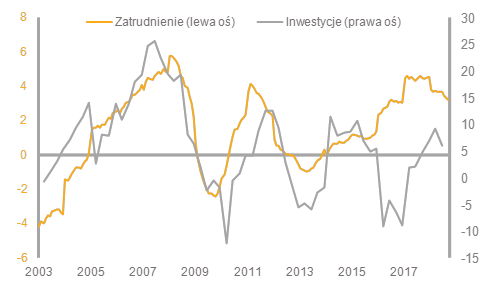

Czy w przyszłości przemysł w Polsce może dalej rozwijać się w tak szybkim tempie jak do tej pory? Fundamenty do tego są bardzo solidne, ale jednocześnie na horyzoncie pojawia się coraz więcej wyzwań. Pierwsze wyzwanie, relatywnie łatwiejsze, to zwiększenie automatyzacji i wejście w trend rewolucji cyfrowej. Drugi krok, już trudniejszy, to inwestycja w wiedzę, markę i rozwój własnych sieci sprzedaży.

Sektor przemysłowy oczami ekspertów

Piotr Wójcik

dyrektor departamentu OC w AXA

Jednym z kluczowych czynników, które decydują o sukcesie firmy przemysłowej w środowisku międzynarodowym, jest perfekcyjne zarządzanie całym procesem biznesowym, od dostaw, przez produkcję, po sprzedaż. Pracując z różnymi klientami przez wiele lat,obserwujemy jak duży postęp nastąpił w jakości zarządzania tym procesem w polskich firmach. To jest głęboka transformacja. Polskie firmy zbudowały nowe kompetencje,częściowo ucząc się od firm zagranicznych obecnych w kraju. To pozwoliło im na skuteczną ekspansję międzynarodową i przyczyniło się do sukcesu sektora przemysłowego.

Jacek Siwiński

prezes VELUX POLSKA

W Polsce jest odpowiedni ekosystem do rozwoju sektora przemysłowego. Składają się na niego duża liczba wyspecjalizowanych firm, które mogą dostarczać towary wysokiej jakości,oraz wykwalifikowana kadra pracownicza, która cechuje się wysoką relacją wydajności do wynagrodzeń. Nasza firma nie tylko produkuje w Polsce, ale też zamawia towary u ok. 100 dostawców, którzy są certyfikowani i dzięki tym certyfikacją mogą też łatwiej sprzedawać zagranicę. To w taki sposób tworzą się sieci dostaw, złożone z firm zagranicznych i krajowych,które odpowiadają za rozwój przemysłu w kraju.

Andrzej Krzyszczak

dyrektor departamentu modeli ekonomicznych ciągu produkcyjnego w KGHM Polska Miedź

Duży wpływ na rozwój sektora przemysłowego w Polsce mają czynniki demograficzne – w Polsce rosła liczba osób z odpowiednimi kwalifikacjami do pracy w przemyśle. W tym kontekście na awans w światowym systemie przemysłowym można spojrzeć przez pryzmat rozwoju społecznego. Jesteśmy społeczeństwem coraz dojrzalszym, lepiej wyedukowanym, a to przekłada się na większą dostępność profesjonalistów i wykwalifikowanej kadry menedżerskiej.

Krzysztof Senger

wiceprezes Polskiej Agencji Inwestycji i Handlu

Wśród projektów inwestycji zagranicznych, które prowadzimy, połowa to są inwestycje przemysłowe, a pod względem deklarowanych nakładów inwestycyjnych przemysł stanowi aż 90 proc. Bardzo ważną rolę w rozwoju inwestycji przemysłowych w Polsce pełni krajowa kadra menedżerska, która doskonale rodzi sobie w środowisku biznesu międzynarodowego. To są często ludzie odpowiedzialni za to, by przekonać centralę, że warto rozwijać kolejne projekty w Polsce. Rosnąca rola lokalnej kadry w procesie decyzyjnym o reinwestycjach jest dobrym prognostykiem dla rozwoju polskiego przemysłu.

Raport „Wielki awans przemysłowy. Jak rośnie rola przemysłu w polskiej gospodarce i globalnych łańcuchach dostaw” został przygotowany przez analityków SpotData, centrum danych i analiz należące do Bonnier Business Polska.

Partnerami raportu są AXA, VELUX i KGHM.

Raport zawiera analizy kluczowych zjawisk związanych z rozwojem przemysłu w Polsce, mechanizmów wpływających na wzrost roli tego sektora w gospodarce oraz wyzwań na przyszłość.