Rząd PO-PSL zbudował trumnę, a rząd PiS wsadza do niej otwarte fundusze emerytalne (OFE), zabija gwoździami i zakopuje. Premier ogłosił wczoraj plan likwidacji systemu OFE. Tym samym zaczynamy budować kapitałowy filar systemu emerytalnego od nowa. Dla jednych jest to przejaw niedojrzałości polskiej klasy politycznej, dla innych – złej konstrukcji systemu emerytur kapitałowych od samego początku. Można by na ten temat napisać książkę, ja ograniczę się dziś w Danych Dnia do przedstawienia Państwu sześciu krótkich obserwacji dotyczących zmian w systemie emerytalnym. Obserwacji, które mają pomóc dokonać skrótowej oceny zmian.

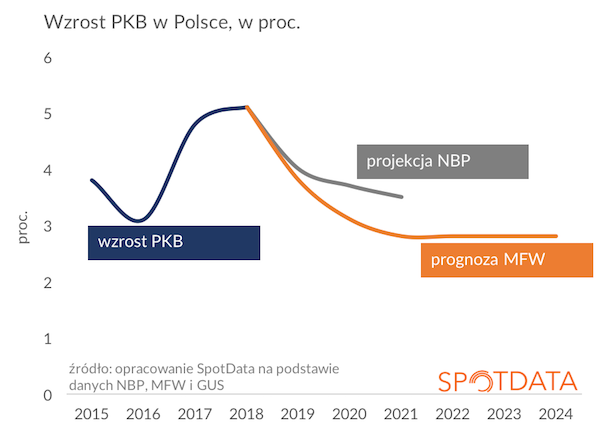

Najpierw bardzo krótki opis tego, co ogłosił premier Mateusz Morawiecki. Aktywa w OFE (czyli ok. 160 mld zł) zostaną sprywatyzowane, czyli przekazane na indywidualne konta emerytalne (IKE) każdego uczestnika systemu. Nie będzie można ich wypłacać do osiągnięcia wieku emerytalnego. Od transferu każdy uczestnik zapłaci 15 proc. podatek, ale jednocześnie w przyszłości nie będzie płacił podatku dochodowego od emerytury wypłacanej z tej źródła. Uczestnik może zgłosić sprzeciw wobec transferu, a wtedy jego aktywa zostaną przekazane do ZUS i w przyszłości to państwo wypłaci emeryturę. W pierwszym przypadku wysokość emerytury będzie zależała od sprawności inwestycyjnej towarzystwa zarządzającego funduszem, w drugim przypadku od wzrostu gospodarczego (pominę ryzyko zmian prawnych).

Nowy, kapitałowy system emerytalny będzie oparty na IKE (i IKZE – nie będę tu tłumaczył różnicy) i Pracowniczych Planach Kapitałowych, które będą wchodziły w życie stopniowo od połowy tego roku (więcej na ten temat w artykule na blogu: link oraz w naszym raporcie o PPK – Kapitał dla rozwoju).

Teraz kilka moich obserwacji.

Obserwacja numer 1.

Następuje ostateczne rozdzielenie dwóch strumieni dochodów w systemie emerytalnym – przymusowego/państwowego i dobrowolnego/prywatnego – i to rozdzielenie jest dobre. Składka przymusowa finansuje bieżące emerytury, dając jednocześnie pracownikom prawo do państwowej emerytury w przyszłości, a składka dobrowolna i dodatkowa jest kierowana na rynek finansowy, wspierając inwestycje przedsiębiorstw i dając dodatkowe uprawnienia emerytalne. OFE łączyło te dwa systemy i to połączenie okazało się dysfunkcjonalne. Składka przymusowa częściowo finansowała bieżące emerytury, a częściowo była kierowana na rynek finansowy, co powodowało, że system emerytalny finansowo się nie domykał i był mało logiczny. Twórcy systemu, którzy działali w dobrej wierze, byli przekonani, że lukę w systemie uda się zasypać oszczędnościami w innych częściach finansów publicznych. Ale w kraju o relatywnie niskich, jak na Unię Europejską, wydatkach publicznych i dużych potrzebach inwestycji infrastrukturalnych, znalezienie takich oszczędności okazało się politycznie niewykonalne.

Obserwacja numer 2.

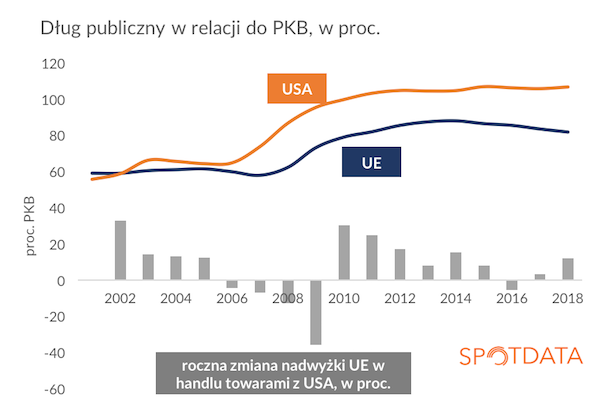

Sposób likwidacji OFE przez obecny i poprzedni rząd jest i był zły z punktu widzenia długookresowej stabilności systemu. Oba rządy dokonały reform w systemie pod presją bieżących wymogów budżetowych, wykorzystując zmiany do złagodzenia presji na ograniczanie deficytu budżetowego. Rząd PO-PSL dokonał kontrowersyjnej zamiany obligacji skarbowych na zobowiązania ZUS, aby uniknąć zderzenia z konstytucyjnym i unijnym limitem długu, a jednocześnie przeprowadził szeroką kampanię podważania zaufania do rynku kapitałowego. Rząd PiS dokonuje kontrowersyjnego opodatkowania transferu aktywów z OFE do IKE, które de facto zamienia przyszłe strumienie podatkowe z tytułu wypłat emerytur na jeden bieżący i duży strumień służący do sfinansowania części tzw. piątki Kaczyńskiego. Sposób przeprowadzenia zmian wywołuje u obywateli słuszne obawy, że system emerytalny jest wykorzystywany do bieżących potrzeb politycznych.

Obserwacja numer 3.

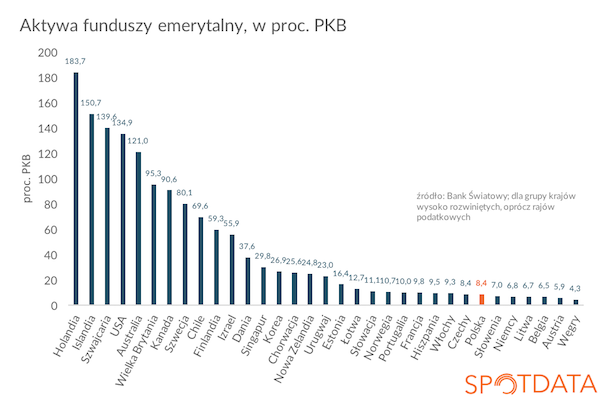

Zaczynamy budować filar kapitałowy od początku i przed nami bardzo długa droga. Połączenie strumieni dochodu pracowników kierowanych przez system emerytalny na rynek kapitałowy z potrzebami inwestycyjnymi przedsiębiorstw może umocnić polską gospodarkę. Ale to będzie wymagało splotu wielu korzystnych okoliczności, przede wszystkim większej odpowiedzialności po stronie rządzących, ale też po stronie podmiotów sektora prywatnego.

Obserwacja numer 4.

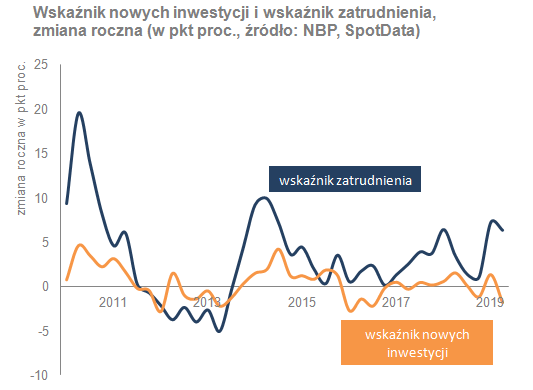

Polski rynek kapitałowy w ostatnich latach cofnął się w czasie, pieniądze przyszłych emerytów w kapitałowej części systemu będą kierowane w obszar mocno podwyższonego ryzyka. Spadła aktywność inwestorów, wzrosła nieufność do rynku, zaczęły wybuchać skandale finansowe odkrywające fatalne praktyki w niektórych instytucjach sektora prywatnego, rząd bardzo poważnie naruszał interesy akcjonariuszy mniejszościowych w spółkach skarbu państwa. Jeżeli system kapitałowy ma wypalić, to wiele instytucji na rynku musi funkcjonować inaczej niż do tej pory. To będzie wymagało ogromnej determinacji i niemałej dozy szczęścia. Ale ta droga ma sens.

Obserwacja numer 5.

Choć kapitałowa część systemu emerytalnego ma być w założeniu prywatna, to ogromna jej większość będzie zarządzana przez instytucje znajdujące się pod kontrolą skarbu państwa. To nie będzie ułatwiało budowania zaufania do systemu. Największe instytucje finansowe zarządzające majątkiem emerytalnym Polaków będą w większości spółkami skarbu państwa. Największe spółki na giełdzie będą w części spółkami skarbu państwa. W teorii to nie musi być zjawisko szkodliwe, wiele instytucji należących do skarbu państwa funkcjonuje bardzo dobrze (np. niektóre banki). Ale przy częstym wykorzystywaniu spółek skarbu państwa do celów politycznych, mamy prawo jako obywatele wyrażać swoje obawy o wiarygodność całego systemu.

Obserwacja numer 6.

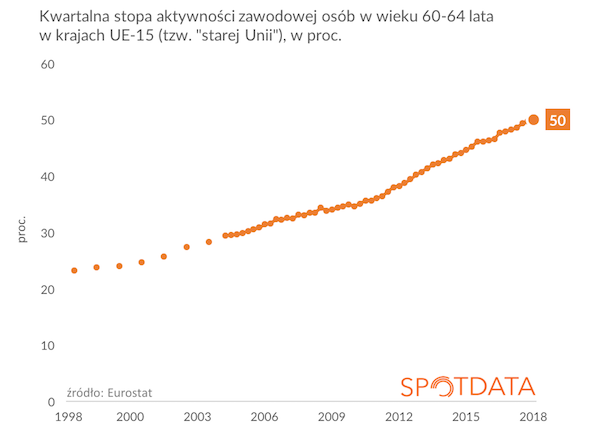

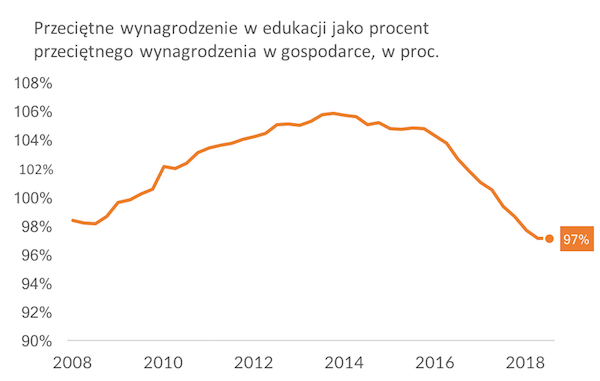

Wbrew strachom rozpowszechnianym w mediach, nie jesteśmy w Polsce skazani na niskie i głodowe emerytury. Recesja demograficzna i spadek relacji osób pracujących do niepracujących będą wywoływały presję na spadek relacji przeciętnej emerytury do przeciętnego wynagrodzenia – dotyczy to zarówno emerytury z ZUS, jak i emerytury z części kapitałowej systemu. Jednak wyższy efektywny wiek emerytalny i przynajmniej umiarkowany sukces systemu emerytur kapitałowych mogą spokojnie zapewnić przyszłym pokoleniom Polaków godne emerytury, na poziomie ok. 50-60 proc. ostatniej pensji. Nie są to cele niemożliwe do osiągnięcia.

Zmiany w systemie emerytalnym generują szanse i ryzyka. Od jakości naszych wyborów w sferze publicznej i prywatnej będzie zależało, które przeważą.

Autor: Ignacy Morawski

Baza danych Banku Światowego: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

wtorek, 16 kwietnia 2019

CZYTAJ WIĘCEJ

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski