Program ratowania firm przy pomocy banku centralnego wzbudza w Polsce bardzo dużo emocji i kontrowersji. Niektórzy ekonomiści uważają, że zaangażowanie Narodowego Banku Polskiego w pomoc rządowi i gospodarce skończy się niepotrzebną inflacją i destabilizacją gospodarki. Profesor Andrzej Rzońca, doradca Koalicji Obywatelskiej, napisał wręcz, że wracamy do PRL-u (tutaj tekst źródłowy). Problem jest na tyle istotny, że chciałbym odpowiedzieć na najważniejsze wątpliwości związane z makroekonomicznymi aspektami wprowadzanych programów ratunkowych i pokazać mój punkt widzenia.

Moje spojrzenie da się ująć w kilku prostych punktach. Po pierwsze, rząd i NBP prowadzą słuszne działania i nie cofają nas do PRL-u. Po drugie, z tymi działaniami wiążą się duże ryzyka, ale dziś nie ma rozwiązań nie niosących ryzyk – destabilizacja gospodarki grozi nam bez względu na wybrany scenariusz. Do PRL-u nie wracamy, ale pewne ostrzeżenia Andrzeja Rzońcy są uzasadnione i warto na nie zwrócić uwagę.

Przejdę przez kilka prostych argumentów, które prowadzą mnie do takich wniosków i odpowiadają na największe wątpliwości.

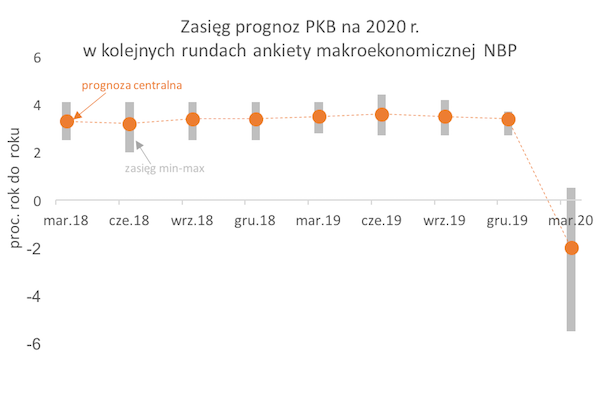

Przede wszystkim, absolutnie kluczowym problemem dla rządu jest pytanie o optymalną wielkość emisji długu publicznego koniecznego do ratowania gospodarki. Inne problemy są tylko wtórne i znacznie mniej istotne, w tym problem korzystania lub niekorzystania ze wsparcia banku centralnego. Wstrząs związany z pandemią grozi wysokim bezrobociem, zubożeniem części społeczeństwa, gigantycznymi zatorami płatniczymi i destrukcją struktur organizacyjnych firm na dużą skalę. Można znacząco złagodzić wiele z tych zjawisk dzięki istotnemu zwiększeniu wydatków publicznych i gwarancji kredytowych rządu, ale koszt takiej pomocy będzie gigantyczny – żeby była ona jakkolwiek efektywna może sięgać ok. 200-500 mld zł, czyli 10-25 proc. PKB. A to z kolei niesie ryzyko pogorszenia wiarygodności kredytowej kraju i wyższej inflacji w przyszłości, czyli zjawisk, które też będą miały negatywne konsekwencje. Na szali stoją zatem ryzyka różnego rodzaju. Jestem przekonany, że lepiej zaryzykować wysoki dług publiczny niż chaos gospodarczy – z tym pierwszym problemem będzie można jakoś sobie poradzić w przyszłości. Co ciekawe, sam profesor Rzońca też prawdopodobnie się z tym zgadza, ponieważ jest współautorem Alertu Gospodarczego, w którym grupa ekonomistów szacuje konieczną emisję obligacji na programy ratunkowe na ok. 150 mld zł w tym roku (tutaj źródło).

OK. Gdy już uznamy, że powinniśmy zaryzykować zwiększenie długu publicznego, mierzymy się z pytaniem, jak sfinansować rosnący deficyt w finansach publicznych. Czy może zrobić to bank centralny, czy nie? Wbrew pozorom, w prawie każdym przypadku dojdzie do zwiększenia ilości pieniądza w gospodarce. Banki kupią obligacje płacąc rządowi wytworzonymi rachunkami. A rachunki bankowe są pieniądzem (pieniądz to gotówka, rachunki bankowe i lokaty – 90 proc. stanowią te ostatnie dwa elementy). Jeżeli zaś dojdzie do interwencji banku centralnego, który kupi od banków obligacje, to ilość pieniądza w gospodarce się nie zmieni*, tylko banki zamiast obligacji będą posiadały rezerwy w banku centralnym. Zmieni się struktura aktywów banków komercyjnych, ale nie ilość pieniądza w gospodarce. Ta struktura aktywów sektora bankowego może mieć znaczenie m.in. dla kursu złotego, ale na razie ten problem pomijam, uznając, że nie należy do clou argumentacji.

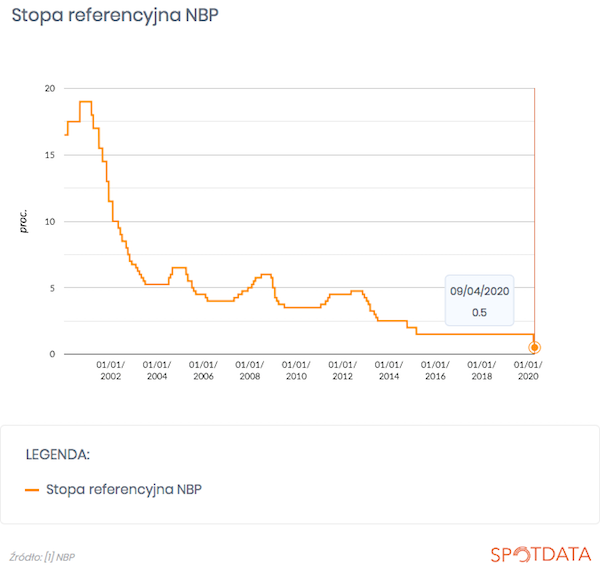

Dobrze, czy zatem nie ma żadnej różnicy, czy obligacje kupią tylko banki, czy też zrobi to ostatecznie Narodowy Bank Polski? Ma to nieduże znaczenie dla ilości pieniądza, ale ma duże znaczenie dla kosztu pieniądza i tym samym obciążenia budżetu kosztami zadłużenia. O całym problemie należy myśleć bardziej w kategoriach stóp procentowych niż w kategoriach ilości pieniądza, to drugie zjawisko możemy sobie z rozważań w ogóle wyeliminować. W ostatnich 10 latach podaż pieniądza w Polsce wzrosła o 120 proc., podczas gdy nominalny PKB wzrósł o 60 proc., a mimo to mieliśmy w tym czasie problem ze zbyt niską a nie zbyt wysoką inflacją (znajdowała się ona średnio poniżej celu NBP).

Sprzedaż 150 mld zł obligacji polskim bankom w okresie paru miesięcy byłaby trudna – musiałyby one podnieść swoje inwestycje w papiery skarbowe o ponad 50 proc., czyli w skali niewidzianej w tak krótkim czasie nawet w szczycie kryzysu finansowego w 2008/2009 r. (nawet w relacji do kapitałów banków byłoby to więcej niż wtedy). Część obligacji trzebaby sprzedać inwestorom zagranicznym, ale ci w obecnej sytuacji żądaliby prawdopodobnie wysokiej premii za ryzyko i relatywnie wysokich odsetek. Koszt tych odsetek obciążałby polski budżet na długie lata. W takiej sytuacji interwencja banku centralnego pozwala znacząco obniżyć koszt zadłużenia. Bank centralny biorąc na siebie część emisji obligacji (bezpośrednio, albo pośrednio – od banków komercyjnych) zmniejsza ryzyko i tym samym oprocentowanie. Innymi słowy, bank centralny robi to, do czego jest powołany: obniża faktyczny koszt pieniądza w gospodarce w sytuacji, gdy jest to potrzebne dla utrzymania stabilności gospodarczej kraju. Działa zgodnie ze swoim mandatem.

A co z ryzykiem inflacji? Każde wspieranie gospodarki przez zwiększanie deficytu budżetowego niesie takie ryzyko, ale w tym momencie ryzyko inflacji jest dużo mniej istotne niż ryzyko deflacji. W ostrych kryzysach lepiej jest przereagować niż czekać zbyt długo. Natomiast w przyszłości bilans ryzyk inflacyjnych może się zmienić. Ale nie przez mityczny „pusty pieniądz”, bo ta kategoria nie pozwala nam wyjaśnić absolutnie niczego. Ryzyko polega raczej na tym, że ewentualny wzrost zadłużenia publicznego może być tak wysoki, że bank centralny nie będzie mógł podnieść stóp procentowych, gdy będzie tego wymagało ryzyko inflacyjne. Teoretycznie możemy znaleźć się w sytuacji, gdy po kryzysie trzeba będzie podnosić stopy procentowe – gospodarka będzie już się kręcić na wysokich obrotach i nie będzie potrzebowała niskich stóp procentowych – ale wysokość długu publicznego będzie to uniemożliwiać. Jak prawdopodobny jest taki scenariusz? Wszystko zależy od głębokości recesji. Jeżeli pandemia zacznie mijać od czerwca to sądzę, że nie jest to bardzo prawdopodobny scenariusz, bo dług publiczny nie wzrośnie drastycznie. Jeżeli recesja będzie trwała długo i wywoła duży i trwały spadek PKB oraz skokowy wzrost długu, wtedy ryzyko podwyższonej inflacji w przyszłości stanie się wyższe. Czy to źle? Sądzę, że może to być najmniejsze zło. Podwyższona inflacja byłaby mimo wszystko mniej kosztowna dla ludności niż gigantyczne bezrobocie i rozpad struktur organizacyjnych firm dzisiaj. W sytuacji głębokiej i długiej recesji wszystkie scenariusze polityki gospodarczej będą bardzo bolesne. Ale powtarzam: podwyższona inflacja to scenariusz naprawdę czarny.

Czy zatem do interwencji NBP należy podejść bezkrytycznie? Główne ryzyko związane z działaniami banku centralnego nie polega na tym, że jego dzisiejsze, konkretne działania wywołają niepotrzebną inflację, ale na tym, że dojdzie do trwałego przejęcia kontroli rządu nad decyzjami banku. Dziś bank centralny finansuje pakiet ratunkowy, za rok sfinansuje pakiet inwestycyjny, za dwa lata pakiet socjalny, za trzy lata zieloną transformację, za cztery lata coś tam jeszcze. Ograniczenie budżetowe rządu zostanie trwale zniesione, co mogłoby się przełożyć na trwały wzrost inflacji. Powszechny w krajach rozwiniętych zakaz finansowania budżetu przez bank centralny nie wynika z faktu, że jest to zawsze złe dla gospodarki – większość ekonomistów zgodzi się na pewno, że z czysto ekonomicznego punktu widzenia takie działanie może być czasami uzasadnione. Sens zakazu polega na tym, że gdy raz udostępni się rządowi takie narzędzie, to najprawdopodobniej zechce on korzystać z niego często. Tak ustawione są bodźce w systemie politycznym.

Instytucje polityczne w krajach rozwniętych są mocniej zakorzenione niż w Polsce, więc ich zmiana w okresie stanu pandemii nie jest tak ryzykowna. W Polsce znajdujemy się w sytuacji, gdy ochrona konstytucyjna jest bardzo osłabiona i wiele decyzji może być podejmowanych na zasadzie precedensów. Z wypowiedzi premiera wynika, że stabilność makroekonomiczna jest traktowana przez rząd jako bardzo wysoki priorytet, ale przecież nie wiemy, kto będzie premierem za dwa-trzy lata. W sytuacji bardzo głębokich podziałów społecznych bank centralny może być łatwo wykorzystywany do realizacji bieżących celów politycznych. Jak drzwi do interwencji NBP na rynku obligacji skarbowych zostały wyłamane, może być je ciężko zamknąć. W tym sensie ostrzeżenia profesora Rzońcy są warte wysłuchania.

Ale czy hipotetyczne ryzyko dotyczące przyszłości powinno zapobiegać walce z bieżącymi, poważnymi zagrożeniami? Nie sądzę. Na szali mamy same słabe rozwiązania. Nie sądzę, aby czekanie na wzrost bezrobocia do dwucyfrowych poziomów miało w tym momencie więcej zalet niż podjęcie ryzyka niekonwencjonalnej interwencji banku centralnego. Z ryzykami związanymi z tą interwencją będziemy mogli sobie w przyszłości potencjalnie poradzić, a negatywne skutki skokowego wzrostu bezrobocia odczulibyśmy już dziś.

Do tematu interwencji banków centralnych będę wracał wielokrotnie, bo będą one współzcześnie częste, duże wywołujące wiele kontrowersji.

* Temat wpływu emisji na podaż pieniądza jest oczywiście bardziej złożony niż tutaj opisałem. Na przykład, emisja obligacji dla ludności nie zwiększyłaby podaży pieniądza. Podobnie z emisjami dla inwestorów zagranicznych. Uznałem jednak, że te różnice nie wpływają na istotę przedstawianych tu argumentów.

***

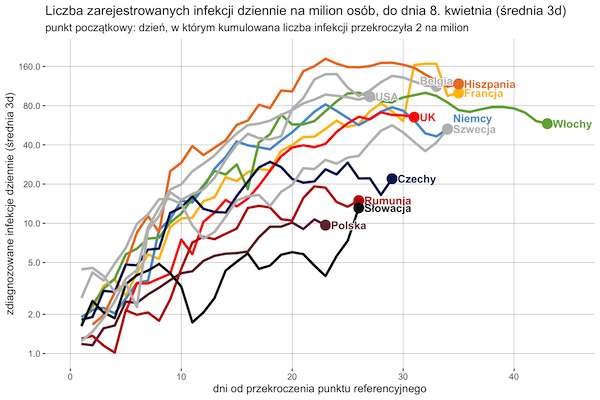

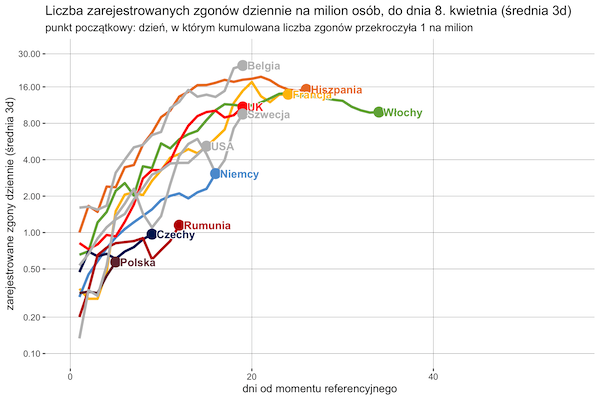

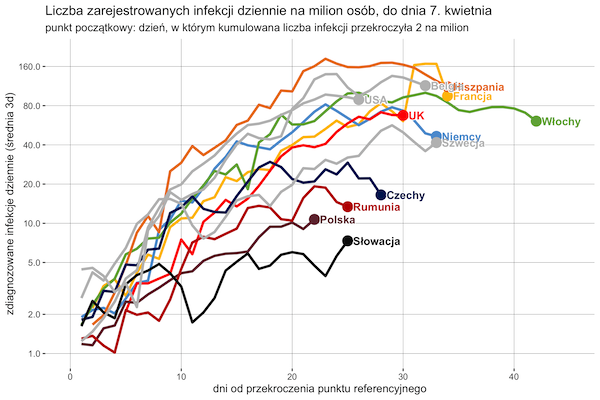

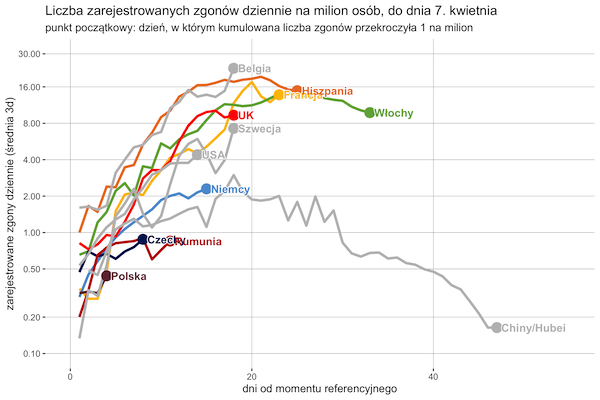

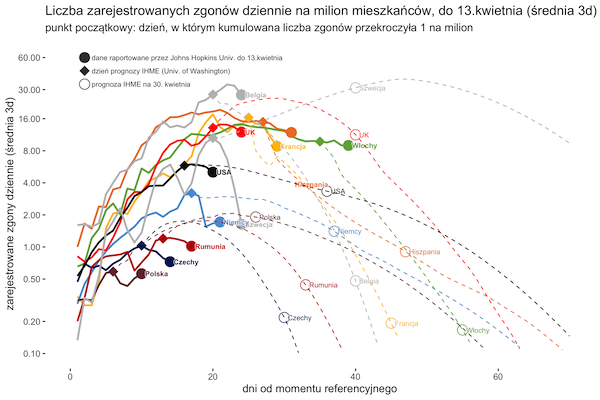

Jak codziennie, pokazuję poniżej krzywą epidemii w wybranych krajach Europy oraz w USA. Do prezentowanych zwykle ścieżek dodałem czwartkową projekcję Instytutu Pomiarów i Ewaluacji Zdrowia Uniwersytetu Waszyngtońskiego (Institute of Health Metrics and Evaluation).

Na krzywych widać, że w wielu krajach epidemia zaczyna być ograniczana. Natomiast wciąż idzie to bardzo powoli w najbardziej dotkniętych krajach, czyli we Włoszech i Hiszpanii. Możliwość zniesienia społecznej kwarantanny w Europie od drugiej połowy maja jest wciąż aktualna, chociaż proces ten będzie bardzo powolny.

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|