Pod koniec minionego tygodnia w Jackson Hole w Stanach Zjednoczonych odbyła się prestiżowa konferencja na temat polityki pieniężnej. Nie zanudzałbym państwa jej tematem, gdyby nie fakt, że pojawił się na niej wątek, który od dawna chciałem w newsletterze poruszyć. Chodzi o pytanie, czy kryzys 2020 roku pozostawi trwałe ślady w psychice przedsiębiorców i konsumentów, obniżając na długo nakłady inwestycyjne? Niektórzy ekonomiści przekonują, że tak się stanie. Ja mam pewne wątpliwości.

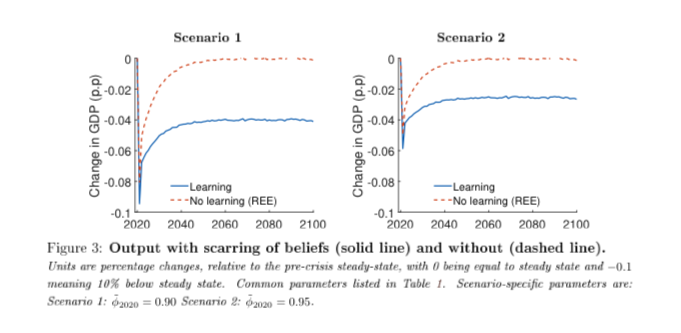

Podczas konferencji w Jackson Hole zaprezentowane zostało badanie Laury Veldkamp, Juliana Kozlowskiego i Venky’ego Venkateswarana, którego autorzy przekonują, że trwały element strachu po kryzysie epidemicznym wywoła wielokrotnie większe straty PKB (sumując wszystkie lata) niż spadek w samym 2020 roku. Ze względu na przeżyty wstrząs związany z epidemią, w głowach decydentów powiększa się zasięg możliwych scenariuszy gospodarczych – planując swoje działania biorą już oni pod uwagę nie tylko możliwość standardowych recesji, ale również zaczynają kalkulować możliwość katastrofy na miarę COVID-19. Mówiąc językiem statystycznym, wariancja rozkładu prawdopodobieństwa wyników gospodarczych kraju zwiększa się – na lewym końcu rozkładu pojawia się mała, nowa górka związana z obawami o wstrząs takiego typu jak w 2020 r.

Dlatego nawet kiedy COVID-19 przestanie być problemem społecznym, to blizny po nim pozostawione będą ograniczać inwestycje. Tak działa ryzyko skrajne – nawet jeżeli jest niskie, to dotyczy wydarzenia o ogromnej sile rażenia, więc wpływa na decyzje. Autorzy przekonują, że to może wywołać trwały ubytek PKB i dochodów o ok. 4 proc. rocznie. Czyli bardzo dużo w skali całej gospodarki.

Czy rzeczywiście tak będzie? Argumentacja wydaje się bardzo przekonująca. Wiemy z badań psychologicznych, że istnieje coś takiego jak heurystyka dostępności – ludzie myślą o świecie przez pryzmat wydarzeń, które niedawno miały miejsce. To mogło sprawić, że po kryzysie finansowym inwestycje były niskie: firmy bały się powtórki kryzysu, który był największym wstrząsem gospodarczym od lat 30. XX wieku (nie licząc okresu wojny). Teraz może być podobnie.

Ale jednocześnie wiemy z historii, że gospodarki rozwinięte posiadają wysoką zdolność adaptacji. Dynamicznie odbudowywały się po obu wojnach światowych, rosły bardzo szybko w warunkach dużo większych niż dziś napięć geopolitycznych. Na przykład, pierwsza połowa XX wieku stała pod znakiem bardzo dynamicznego postępu technologicznego i też dość szybkiego rozwoju (choć oczywiście nie tak szybkiego jak druga połowa XX wieku). Są kraje, jak Izrael czy Korea Południowa, które funkcjonują w stanie permanentnego zagrożenia, co nie przeszkodziło im osiągnąć wysokiego poziomu dochodu. To wszystko nie oznacza, że niepewność nie ma znaczenia, ale że człowiek ma zdolność adaptacji do tej niepewności.

Widzę więc ryzyko trwałych strat w wyniku kryzysu epidemicznego, ale pokładam nadzieję w zdolności ludzi do adaptacji.

Nie wykluczone jest natomiast, że ta adaptacja będzie wymagała głębszych zmian systemowych. Na przykład, w warunkach przytłumionych inwestycji prywatnych rosnąć może znaczenie inwestycji publicznych. Inną możliwą zmianą jest znacznie większa niż dotychczas kontrola nad sektorem finansowym. Generalnie jeżeli sektor prywatny nie zwiększy znacząco inwestycji w najbliższych latach, to wzrośnie znaczenie sektora publicznego. Z całym dobrodziejstwem inwentarza, ze wszystkimi konsekwencjami pozytywnymi i negatywnymi.

Jak pokryzysowy strach może wpłynąć na ścieżkę PKB (linia niebieska vs czerwona). Wykres z cytowanej pracy Veldkamp, Kozlowskiego i Venkateswarana

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|