Plan podniesienia składek na ubezpieczenia społeczne dla najlepiej zarabiających osób stał się tematem mocno dzielącym rząd. Jest to też problem, w którym ogniskują się dwa sprzeczne cele polityki gospodarczej. Część ministrów chce zatrzymać podwyżkę składek, obawiając się uderzenia w sektor nowoczesnych usług biznesowych. Inni chcą przeprowadzić podwyżkę w celu utrzymania stabilności finansów publicznych.

Oba cele są szczytne, ale przy bardzo hojnej polityce społecznej nie da się zapewne pogodzić ich obu.

W poniedziałek minister finansów Jerzy Kwieciński dał do zrozumienia, że chciałby podwyżki składek dla najlepiej zarabiających, mimo oporu kilku ważnych polityków koalicji. Przypomnę, że chodzi o likwidację tzw. limitu 30-krotności: obecnie od dochodów powyżej 30-krotności średniej płacy nie odprowadza się składek na ubezpieczenia społeczne, ale rząd w ustawie budżetowej na przyszły rok zawarł plan zniesienia tego limitu. – Jeżeli tego nie wprowadzimy, to w finansach państwa zrobi się dziura w wysokości przynajmniej 5 miliardów złotych, a to oznacza większy deficyt – mówił Jerzy Kwieciński, cytowany przez portal TVN.

Temat jest bardzo wrażliwy, bo chodzi o poważną podwyżkę klina podatkowego, m.in. dla wysoko opłacanych specjalistów. Ok. 300 tys. osób zapłaciłoby łącznie ok. 5,5 mld zł rocznie, co daje średnio ok. 20 tys. zł rocznie dodatkowych kosztów pracy – rozłożonych między pracownika i pracodawcę. Organizacje pracodawców bardzo mocno lobbowały przeciwko temu rozwiązaniu, swoją niechęć do niego wyrażała też część ministrów (m.in. Jarosław Gowin czy Jadwiga Emiliewicz) oraz prezydent Andrzej Duda. Istnieje jakieś ryzyko, że podwyżka składki, wraz z kosztami opłat na pracownicze plany kapitałowe, uderzyłaby w rentowność firm i osłabiła inwestycje – szczególnie inwestycje zagraniczne, generujące popyt na wysoko wykwalifikowaną siłę roboczą.

Problem w tym, że bez podwyżki składek dla najlepiej zarabiających bardzo trudno będzie ułożyć przyszłoroczny budżet, nie mówiąc już o budżetach na kolejne lata.

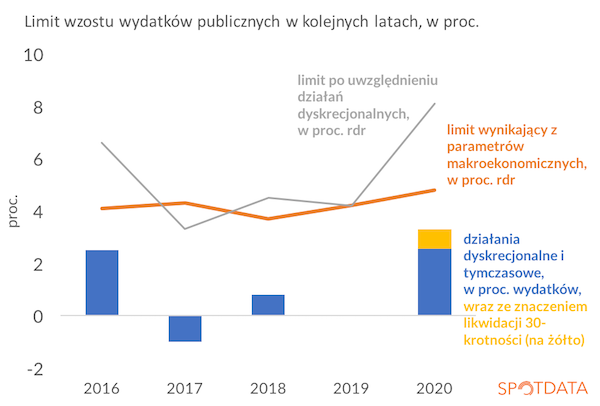

Zaszyta w ustawie o finansach publicznych bardzo restrykcyjna reguła wydatkowa zakłada, że wydatki publiczne rządu i instytucji znajdujących się pod jego kontrolą nie mogą rosnąć szybciej niż historyczne tempo wzrostu PKB powiększone o cel inflacyjny. Żeby było trudniej, od tego limitu odejmuje się jeszcze 1,5 pkt proc. dopóki dług publiczny nie spadnie poniżej 43 proc. Taka konstrukcja reguły sprawia, że rząd jest zmuszany do obniżania relacji wydatków publicznych do PKB dopóki nie sprowadzi długu poniżej wspomnianego poziomu. Jednocześnie rząd może powiększyć sobie ten limit wydatkowy jeżeli znajdzie dodatkowe źródła dochodów w nowych podatkach, składkach lub innych daninach, trwałych lub jednorazowych. Ten dodatkowy element to tzw. działania dyskrecjonalne. I do nich należy podwyżka składek na ZUS – to m.in. ona ma umożliwić wzrost wydatków w przyszłym roku ponad tempo wzrostu PKB i inflacji.

Generalnie, w 2020 r. uzasadnione makroekonomicznie tempo wzrostu wydatków, czyli nieuwzględniające ewentualnych nowych źródeł dochodów, nie może przekroczyć ok. 4,8 proc. Tymczasem rząd założył wzrost limitu wydatków znajdujących się pod jego kontrolą aż o … 8,1 proc. Czyli różnicę między 4,8 a 8,1 proc. musi uzupełnić dodatkowymi dochodami. Nigdy wcześniej różnica nie była tak duża. To pokazuje, jak napięty jest przyszłoroczny budżet.

W tych dodatkowych dochodach podniesienie składek na ZUS odgrywa ogromną rolę. Bez tego rząd będzie miał do wyboru tylko trzy rozwiązania: a) cięcie wydatków i wprowadzenie nowych podatków, b) kreatywną księgowość, c) modyfikację reguły wydatkowej. Pierwsza opcja jest praktycznie wykluczona ze względów politycznych. Trzecia opcja będzie bardzo ryzykowna, bo agencje ratingowe sygnalizowały, że do istnienia i trwałości reguły wydatkowej przywiązują dużą rolę. Zostaje więc druga opcja, czyli takie księgowanie niektórych dochodów, by utrzymać budżet w ryzach. Ale to jest rozwiązanie, które może zadziałać tylko w krótkim okresie.

Budżet jest zrównoważony, ale szwy w nim trzeszczą.

Źródło danych w platformie SpotData: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

Autor: Ignacy Morawski

Autor: Ignacy Morawski