Po trzech latach fali wzrostowej, liczba niewypłacalności firm w Polsce stabilizuje się na poziomie ok. 90 miesięcznie. Co istotne, szybko rośnie udział firm usługowych w niewypłacalnościach. Są dwa możliwe wyjaśnienia tego zjawiska. Po pierwsze, szybki wzrost płac mocniej uderza w firmy w branżach opartych na pracy człowieka. Po drugie, coraz więcej małych firm, spółek cywilnych i działalności gospodarczych, orientuje się w korzyściach oferowanych przez prawo restrukturyzacyjne i ucieka przed wierzycielami.

W SpotData co miesiąc publikujemy analizę trendów w niewypłacalnościach firm w rozbiciu na branże. Ta analiza oferuje wgląd w ewolucję ryzyk w gospodarce. Pokazujemy jaka jest dynamika takich przypadków oraz ich natężenie (analiza dostępna tutaj, w ramach subskrypcji SpotData Research – zapraszam).

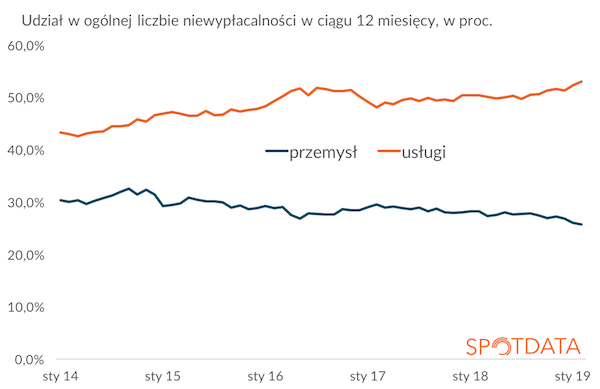

W samym lutym ogłoszono 91 nowych postępowań, a w ciągu 12 miesięcy – 1102. Roczna suma jest o 17 proc. wyższa niż rok temu, ale dane za ostatnie miesiące wskazują na stabilizację. Widać natomiast zróżnicowania branżowe. Mocno rośnie liczba niewypłacalnych firm w usługach, m.in. transporcie, hotelarstwie, gastronomii, usługach profesjonalnych (m.in. architektonicznych). Łącznie udział usług w niewypłacalnościach sięgnął 53 proc., czyli o 3,5 pkt proc. więcej niż przed rokiem, a przemysłu spadł do 26 proc., czyli o 2 pkt proc. w ciągu roku.

Możliwe, że jest to efekt wzrostu płac i niemożności dostosowania się do nowych warunków na rynku pracy. W usługach udział płac w kosztach jest wyższy niż w przemyśle i presja na ten element kosztów jest bardziej odczuwalna. Ale możliwe jest też inne wyjaśnienie. Duża jest fala niewypłacalności podmiotów niedziałających w formie spółek prawa handlowego, czyli głównie działalności gospodarczych, a takich firm jest dużo więcej w usługach. Roczny wzrost otwieranych postępowań w tej grupie jest zbliżony do 40 proc. Czyżby coraz większa liczba małych podmiotów, niewytrzymujących konkurencji na rynku, musiała chronić się przed wierzycielami? A może po prostu coraz więcej osób prowadzących indywidualną działalność dostrzega zalety prawa restrukturyzacyjnego?

W przemyśle trend w niewypłacalnościach jest bardziej stabilny niż w usługach, choć wzrosty widać m.in. w meblarstwie, produkcji maszyn, a nawet produkcji sprzętu transportowego, czyli jednej z najbezpieczniejszych branż (choć niewypłacalności jest tu na tyle mało, że wzrosty mogą być wywołane przez przypadkowe sprawy). Możliwe, że jest to efekt pogorszenia koniunktury na rynkach eksportowych. Z drugiej strony, w bardzo mocno nastawionej na eksport branży tworzyw sztucznych widać wyraźny spadek otwieranych postępowań. Nie ma więc w sektorze przemysłowym jednoznacznego trendu.

Wniosek? Na razie wśród firm nie dochodzi do wstrząsów wywołanych powolnym spowolnieniem gospodarki. Dla mniejszych przedsiębiorstw kluczowym zagrożeniem jest zmiana układu sił na rynku pracy i zanegowanie sensowności modeli biznesowych opartych na bardzo taniej sile roboczej.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Cykl 10 miesięcznych analiz ekonomicznych SpotData Research dających wgląd w bieżące trendy: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Autor: Ignacy Morawski