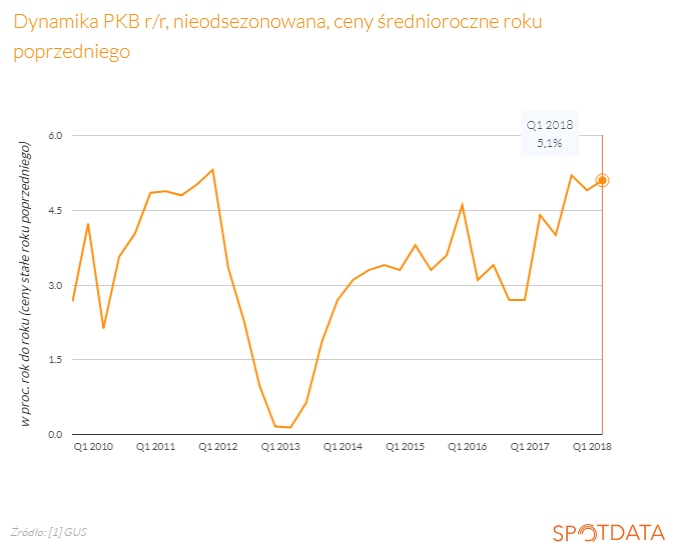

Biorąc pod uwagę, że od trzech kwartałów polska gospodarka rośnie w tempie około 5 procent r/r wydawać by się mogło, że koniunktura wśród przedsiębiorstw również powinna być znakomita. Wydaje się jednak, że ożywienie w mniejszym stopniu dotknęło przedsiębiorstwa. Według ostatnich danych GUS dotyczących wyników przedsiębiorstw niefinansowych w pierwszym kwartale 2018 roku po raz pierwszy od końca 2015 roku zyski firm były niższe niż przed rokiem. Spadły z poziomu 29,9 do 27,2 mld zł.

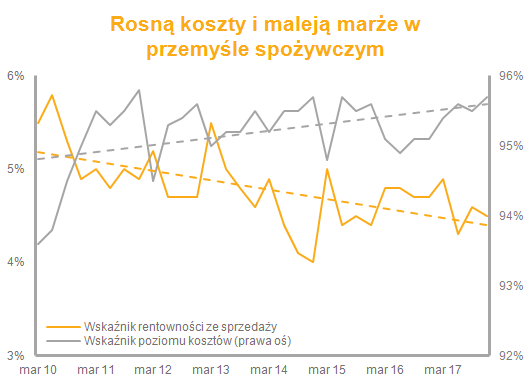

Pojawia się więc pytanie czy ten spadek to tylko wypadek przy pracy czy zmiana dotychczas pozytywnego trendu. Przyglądając się bardziej szczegółowym danym można zauważyć, że w ogólnej strukturze kosztów wzrósł przede wszystkim udział wydatków na wynagrodzenia (aż o 0,5 proc.). O wiele niższy, bo aż o 2,7 mld był za to wynik finansowy – można uznać, że to ta pozycja była głównym winowajcą gorszego odczytu. Na spadek z tego tytułu mogły wpłynąć rosnące koszty związane z obsługą nowo zaciąganego długu na realizację rozpoczętych inwestycji.

Istnieje kilka fundamentalnych przyczyn, które mogły spowodować, że zagregowany wynik spadł. Z jednej strony firmy zmagają się z rosnącymi kosztami pracowniczymi przy braku możliwości istotnych podwyżek cen ze względu na zażartą konkurencję na rynku a z drugiej strony w pierwszym kwartale mieliśmy do czynienia z istotnym osłabieniem polskiego eksportu. A to właśnie duże firmy są tymi, które w największym stopniu opierają swoją działalność o eksport – pochodzi z niego aż 25 proc. ich łącznych przychodów.

Próbując wyciągać wnioski o koniunkturze powinno się patrzeć na wynik z działalności operacyjnej, który to w I kwartale był niższy tylko o 0,8 proc. Realnie nie ma więc powodów do niepokoju.

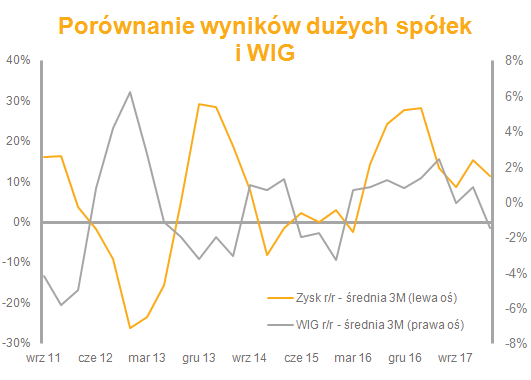

Stabilności i optymizmu nie widać jednak na indeksie WIG, który po osiągnięciu rekordowych poziomów w styczniu 2018 roku załamał się o 14 procent. Po dość dobrym roku 2017 pod względem osiąganego zysku, obecny rok nie zapowiada się już tak pozytywnie. Duże spółki z WIG20 rozczarowują, a u małych potencjał wzrostu zysków pozostaje niewielki m. in. ze względu na wysoką bazę. Polskie firmy, oparte najczęściej na modelu relatywnie taniej sile roboczej, są też bardzo wrażliwe na każde podwyżki kosztów, szczególnie tych pracowniczych. Dokładając do tego potrzebę poniesienia znacznych nakładów inwestycyjnych trudno oczekiwać, że zyski firm w obecnym roku pozostaną wysokie. Niższe oczekiwania odnośnie przyszłych zysków ciągną więc WIG w dół. Bardzo dobrze tę zależność widać na poniższym wykresie, na którym wzrosty zysku dużych przedsiębiorstw były zazwyczaj poprzedzane wzrostami WIGu. Jak na razie nic nie zapowiada by coś się miało w tej kwestii zmienić.

Z drugiej jednak strony największy wpływ na kształtowanie się WIGu mają zagraniczni inwestorzy, klimat wokół rynków wschodzących oraz aktywności funduszy inwestycyjnych. Stąd też przełożenie tego co się dzieje na GPW na realną gospodarkę może i jest, ale dość niewielkie. Z tego powodu osłabienie indeksów na GPW nie powinno od razu wzmagać obaw o koniunkturę w Polsce. Trwały spadek zysków dużych firm takim znakiem byłby jednak na pewno.

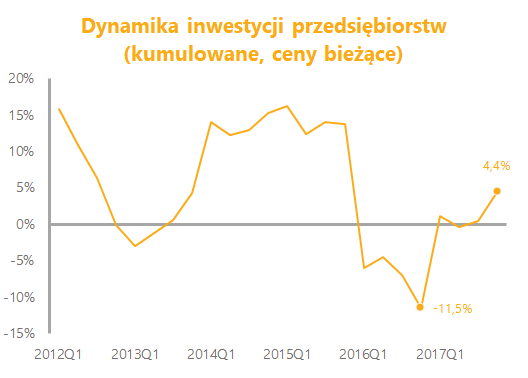

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.