Na przestrzeni ostatnich kilku miesięcy powstały dwie zagadki ekonomiczne, na które odpowiedź wcale nie jest trywialna. Od ponad dwóch lat ekonomiści szukają na nie odpowiedzi i gdy wydaje się, że już ją znaleźli okazuje się, że rozwiązania brak, a powstały tylko kolejne hipotezy.

- Dlaczego pomimo doskonałej koniunktury, granicznego wykorzystania mocy produkcyjnych i rosnącego popytu zza granicy firmy prywatne nie inwestują?

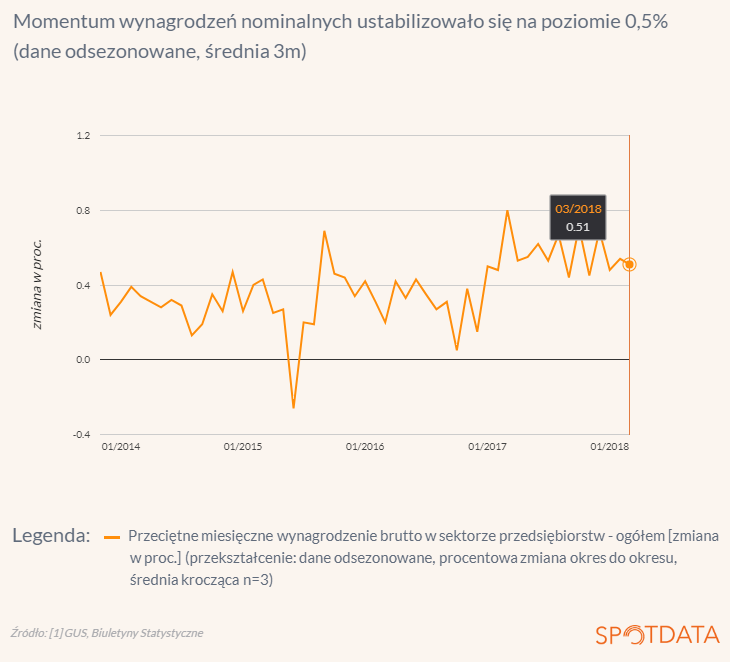

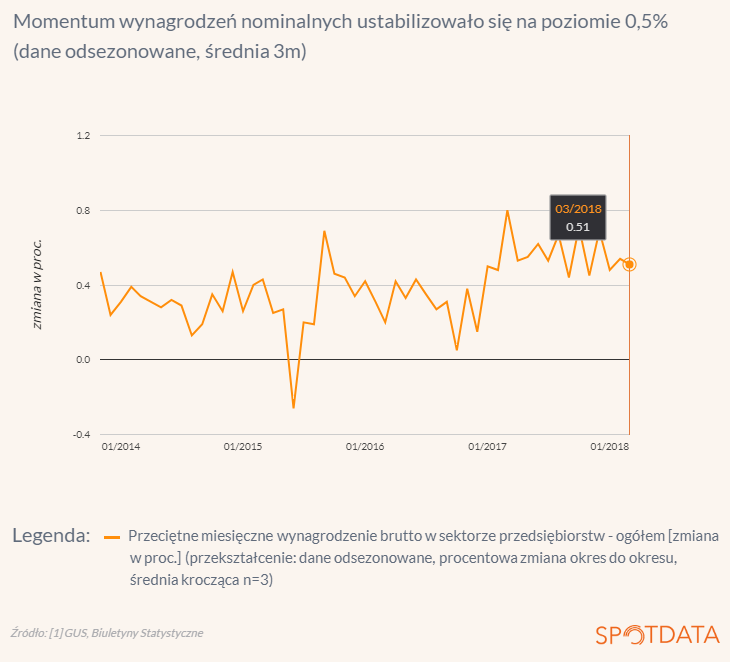

- Dlaczego pomimo szybko rosnących wynagrodzeń, niedoboru pracowników oraz rosnącej sprzedaży detalicznej inflacja pozostaje niska?

W tym artykule postaramy się odpowiedzieć na pierwsze z tych dwóch pytań.

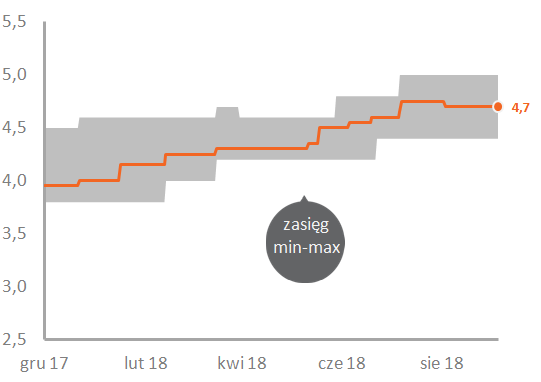

23 kwietnia 2018 roku Główny Urząd Statystyczny opublikował rewizję szacunków dotyczących PKB i jego składowych w ubiegłych latach. O ile średnie tempo wzrostu w 2017 roku nie pozostało bez zmian, to przyglądając się danym kwartalnym widoczne były pewne różnice. Zgodnie z najnowszymi danymi szczyt obecnego cyklu gospodarczego był już w III kwartale (dynamika równa 5,2% zamiast wcześniej raportowanych 4,9%), a w ostatnim kwartale dynamika r/r okazała się być niższa (4,9% zamiast 5,1%).

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.

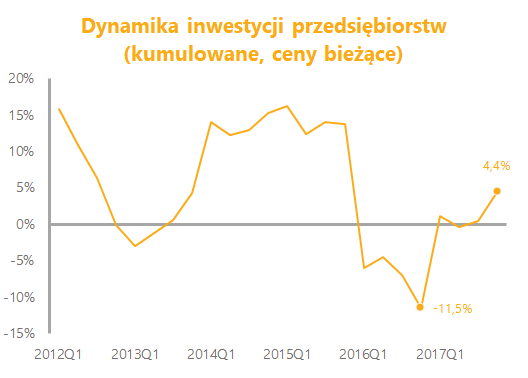

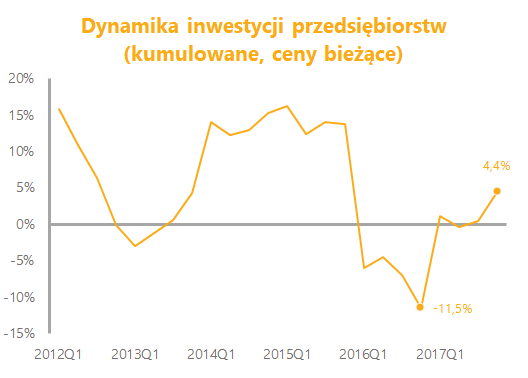

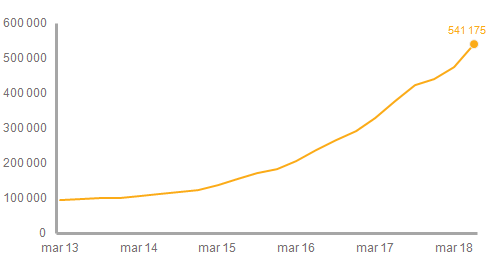

Ktoś bardziej dociekliwy mógłby zagłębić się w informację GUS na temat aktualizacji szacunków rachunków narodowych (link). Wyczytałby tam, że spadek inwestycji w IV kwartale wynikał głównie z przesunięć wydatków rządowych na uzbrojenie. Nie odpowiada to jednak na pytanie dlaczego zmieniane były dynamiki PKB nawet za 2016 rok. Wyjaśnienie tej kwestii można znaleźć w metodologii szacowania rachunków narodowych (link) – zmiany wynikają z zastąpienia wcześniejszych szacunków rzeczywistymi danymi. I tak, za najnowsze zmiany odpowiadają przede wszystkim nowe dane dotyczące wyników finansowych średnich i dużych firm. Ich aktywność w największym stopniu wpływa na dynamikę inwestycji przedsiębiorstw. W roku wzrosły one nominalnie tylko o 4,4%, a też wzrost ten wynika w dużej mierze z faktu, iż rok 2016 zakończył się spadkiem inwestycji o ponad 10%. Mieliśmy więc do czynienia z niską bazą. Jasne jest więc, że obecny „boom inwestycyjny” jest o wiele słabszy niż np. ten z lat 2014-2016.

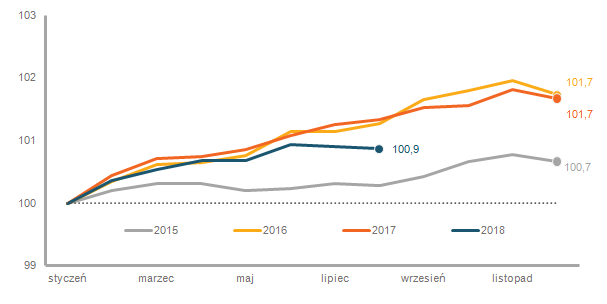

Jeszcze bliższe przyjrzenie się inwestycjom pozwala stwierdzić, że praktycznie za cały tegoroczny wzrost odpowiadają inwestycje publiczne związane z rozpoczęciem realizacji projektów infrastrukturalnych z perspektywy unijnej 2014-2020. Inwestycje te ruszyły pełną parą właśnie w czwartym kwartale 2017 roku. Istnieją solidne podstawy by sądzić, że w kolejnych kwartałach sektor publiczny utrzyma może nie aż tak wysoką, ale nadal zadowalającą dynamikę. Zagrożeniem pozostają tylko rosnące koszty materiałowe i pracownicze w budownictwie, które mogą spowodować, że powtórzy się scenariusz z roku 2012 – nastąpi fala upadłości firm budowlanych i co skończy się niepełną realizacją zaplanowanych projektów.

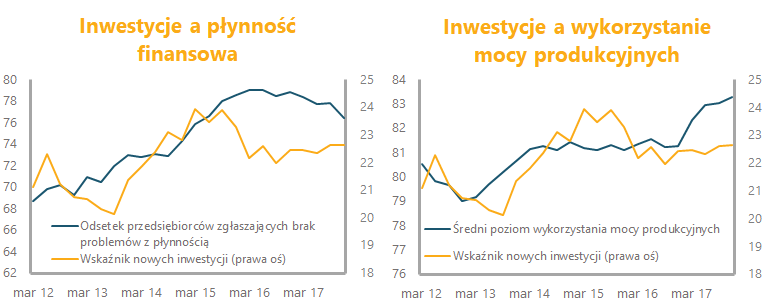

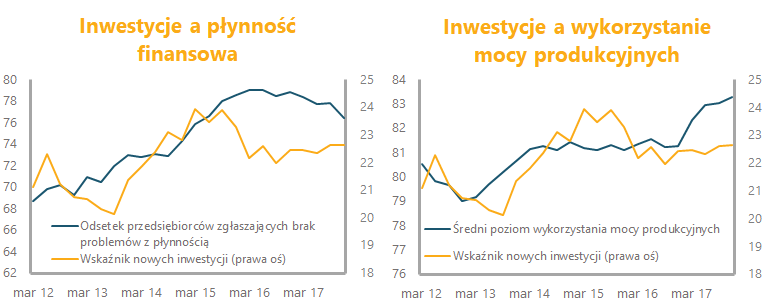

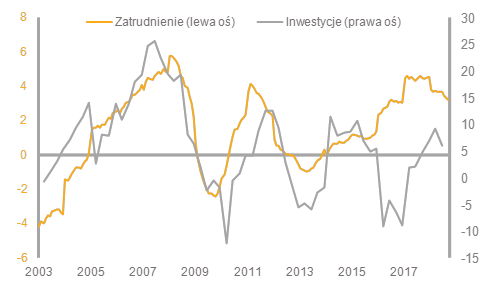

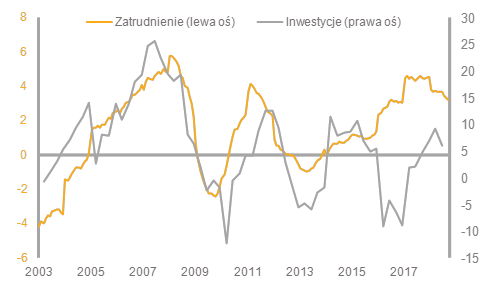

Wyłączając sektor publiczny, nakłady brutto na środki trwałe pozostają praktycznie na tym samym poziomie od początku 2016 roku. W 2017 wzrosły tylko o 1,6%. Jest to o tyle zaskakujące gdyż obecne ożywienie jest o wiele silniejsze niż w poprzednich latach. Niskie bezrobocie oraz wzrost płac skutkują wyższą konsumpcją prywatną. Obecne zakłady produkcyjne pracują już na pełnych obrotach i przydałoby się ich ulepszenie bądź rozbudowa. Nasz główny partner handlowy – strefa euro – również ma się o wiele lepiej niż wcześniej co pozwala nam więcej eksportować. Dlaczego więc, skoro powinno być tak dobrze, jest tak źle?

Poza pozytywnymi aspektami obecnego ożywienia gospodarczego warto zwrócić też uwagę na te mniej korzystne dla przedsiębiorstw. Wzrost wynagrodzeń i niskie bezrobocie oznaczają wyższe koszty oraz problemy z obsadzaniem wakatów. Niska inflacja oznacza, że nie można tych kosztów przerzucić na klientów. W wyniku tego spadają więc marże i zmniejsza się odsetek firm, które wypracowują zysk. Z powodów niskich marż coraz poważniejsze stają się problemy z płynnością finansową i zatorami płatniczymi. Dowodem na to może być rosnąca liczba restrukturyzacji i upadłości w ostatnich miesiącach. Gwoździem do trumny wydaje się być niestabilne środowisko regulacyjno-prawne. Bardziej restrykcyjne nastawienie fiskusa w stosunku do przedsiębiorstw (np. JPK, split-payment) powoduje, że zamrożenie środków w inwestycje wydaje się być dość ryzykowną decyzją.

Można wyróżnić trzy procesy, które najprawdopodobniej będą kształtować dynamikę inwestycji przedsiębiorstw w przyszłości:

- Ruszające inwestycje infrastrukturalne finansowane ze środków unijnych pociągną za sobą inwestycje firm prywatnych. Podobny efekt wystąpił w trakcie poprzedniej perspektywy unijnej i nie ma podstaw by sądzić, że nie wystąpi również i tym razem.

- Stabilizacja w sferze regulacyjnej może zmniejszyć niepewność w stosunku do przyszłości i wpłynąć na wzrost skłonności do inwestowania.

- Inwestycje w niektórych branżach (np. spożywczej) mogą okazać się niezbędne w celu dalszego przetrwania firm na rynku krajowym i europejskim. Odbywać się będzie więcej fuzji i przejęć, które będą miały na celu zoptymalizowanie ponoszonych kosztów jak i wyższe inwestycje na nowe zakłady produkcyjne i centra logistyczne.

Koniec końców, silnego wzrostu inwestycji przedsiębiorstw nie powinniśmy się spodziewać. Również dlatego, że faza ekspansji cyklu gospodarczego jest już za nami. W najbliższych kwartałach oczekiwać można w najlepszym wypadku spowolnienia tempa wzrostu, co nie sprzyja rozbudzaniu apetytów inwestycyjnych.

czwartek, 26 kwietnia 2018

CZYTAJ WIĘCEJ

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.

Za powstałe różnice praktycznie w całości odpowiadały inwestycje. Ich ścieżka w 2017 została spłaszczona, tzn. w I kwartale dynamika została podwyższona, a w IV obniżona. Spadek w ostatnim kwartale 2017 był znacząca – z 11,3% do nieco ponad 5%. Oznacza to, że nie mieliśmy jednak do czynienia z boomem inwestycyjnym pod koniec 2017 roku – zamiast raportowanym wcześniej 5,2% wzrostem skończyło się na 3,4%.