Wzrost bezrobocia i niepewność w gospodarce nie przeszkodziły cenom mieszkań w dynamicznym wzroście. Wygląda na to, że efekt niskich stóp procentowych, widoczny na giełdach, mocno oddziałuje też na ceny mieszkań. Pomaga też fakt, że bezrobocie okazało się znacznie niższe od obaw, co umocniło popyt na rynku.

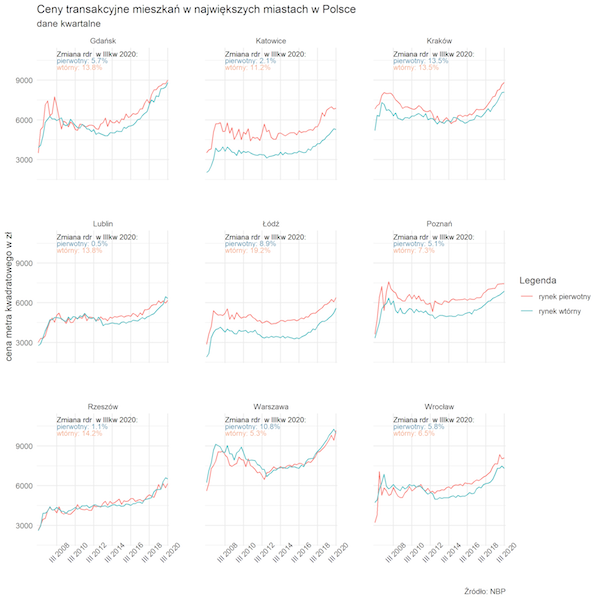

Z danych opublikowanych w środę przez Narodowy Bank Polski wynika, że w największych miastach kraju średnia cena transakcyjna mieszkania na rynku pierwotnym wyniosła w trzecim kwartale 8744 zł i wzrosła aż o 9,1 proc. rok do roku. Trend wzrostowy zatem nie został w ogóle zaburzony przez epidemię. Wprawdzie w drugim kwartale był widoczny dołek, ale w trzecim nie było już po nim śladu.

Sytuacja na rynku wtórnym jest podobna, choć tutaj widać pewien efekt epidemii. Średnia cena w największych miastach wyniosła w trzecim kwartale 8270, co również oznaczało wzrost o 9,1 proc. rok do roku. W tym przypadku jednak dynamika była nieco niższa niż w poprzednich kwartałach, kiedy przekraczała 11 proc. w ujęciu rocznym.

Szczególnie ważnym wskaźnikiem dla obserwacji rynku jest zmiana tzw. indeksu hedonicznego, która pokazuje, jaka jest dynamika cen po uwzględnieniu zmian cech sprzedawanych mieszkań. Jeżeli na przykład w jednym roku częściej sprzedają się mieszkania duże (ze średnio niższą ceną za metr), a w kolejnym roku małe (ze średnio wyższą ceną za metr), to sama zmiana przeciętnej ceny może zaburzać obraz rynku. Indeks hedoniczny koryguje ten efekt.

W trzecim kwartale indeks hedoniczny wzrósł o 10,8 proc. rok do roku, wobec wzrostu o 11,7 proc. w poprzednim kwartale. Jest to szósty z rzędu kwartał z dwucyfrowym wzrostem. Pod tym względem najwyższe wzrosty cen notowane są w Poznaniu (aż 17,3 proc rok do roku), Łodzi (15,4 proc.), Katowicach (13,4 proc.), czy Krakowie (12,3 proc.). Na największym rynku lokalnym, czyli w Warszawie, ceny liczone na podstawie indeksu hedonicznego wzrosły w trzecim kwartale o 6,9 proc. rok do roku, co oznacza obniżenie dynamiki w porównaniu z sytuacją w poprzednich kwartałach.

W czasie pierwszego uderzenia epidemii w 2020 roku pisałem o tym, że zmiany makroekonomiczne powinny sprzyjać stabilizacji lub spadkowi cen. Tak się jednak nie stało. Dlaczego? Wrócę do tamtej argumentacji, by pokazać, co się zmieniło.

Wedle mojego spojrzenia z wiosny do wyhamowania cen mieszkań miał przyczynić się wyraźny wzrost stopy bezrobocia, która jest istotnym wskaźnikiem dla kondycji rynku nieruchomości mieszkaniowych, oraz zwiększenie podaży mieszkań wynikające z ograniczenia ruchu turystycznego (duża część mieszkań była kupowana pod wynajem krótkookresowy dla turystów) i migracyjnego. Z tych dwóch czynników pierwszy okazał się znacznie, znacznie słabszy od oczekiwań, a drugi nieznacznie słabszy. Stopa bezrobocia wzrosła bardzo mało, ponieważ potężne transfery rządowe dla firm ograniczyły skalę zwolnień pracowników. Zaś uwolnienie podaży mieszkań mogło być mniejsze od oczekiwań ze względu na utrzymanie liczby imigrantów zarobkowych w kraju na wysokim poziomie i szybsze od oczekiwań ożywienie ruchu turystycznego.

Jednocześnie ewidentnie mocniej od oczekiwań oddziałuje czynnik pozytywny dla cen mieszkań – niskie stopy procentowe. W Polsce dziś jest dużo więcej osób o dużych zasobach finansowych niż 10 czy 15 lat temu. Dla dużej części z tych osób mieszkania stały się jedyną formą długookresowej lokaty kapitału. Nawet przy spadających stawkach najmu, mieszkania są postrzegane przez wielu Polaków jako inwestycja w miarę bezpieczna i dochodowa – a przynajmniej bardziej dochodowa niż lokaty bankowe czy obligacje skarbowe. Takie postrzeganie mogło być wzmocnione przez rozpowszechniające się na rynku prognozy, wedle których stopy procentowe pozostaną bardzo niskie przez wiele, wiele lat.

Jest jeszcze inny ważny czynnik, który mógł spowodować wzrost cen. Niektórzy ekonomiści uważają, że na rynku mieszkaniowym kształtuje się tzw. bańka cenowa, czyli sytuacja, w której wzrosty cen są napędzane głównie przez oczekiwania dotyczące … rosnących cen. Taki samonapędzający się mechanizm, który w pewnym momencie się zatrzymuje, co prowadzi do gwałtownego załamania cen. Na takie ryzyko wskazuje m.in. Adam Czerniak, ekonomista z SGH i Polityki Insight, zajmujący się zawodowo rynkiem mieszkaniowym. Ale ten pogląd nie jest jeszcze powszechnie podzielany. Inni ekonomiści wskazują, że ceny mieszkań w relacji do stawek najmu wciąż nie są w Polsce bardzo wysokie, a jednocześnie popyt jest finansowany w dużej mierze kapitałem własnym.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|