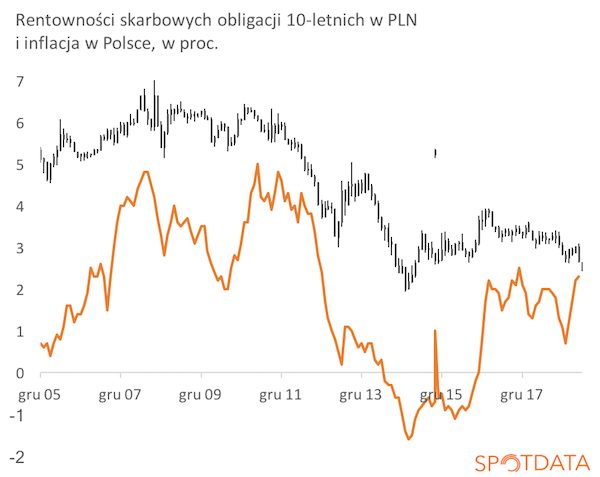

W piątek po południu rentowność 10-letnich obligacji skarbowych w złotych spadła do rekordowo niskiego poziomu 1,94 proc. Wcześniejszy rekord odnotowano w styczniu 2015 r., ale przypomnijmy, że wtedy inflacja w Polsce wynosiła -1,4 proc. (czyli mieliśmy deflację), a dziś wynosi niemal 3 proc. (czyli jest powyżej celu NBP). Skąd wziął się taki spadek rentowności? Albo może należałoby zapytać inaczej: co tak niskie rentowności mówią nam o współczesnej gospodarce?

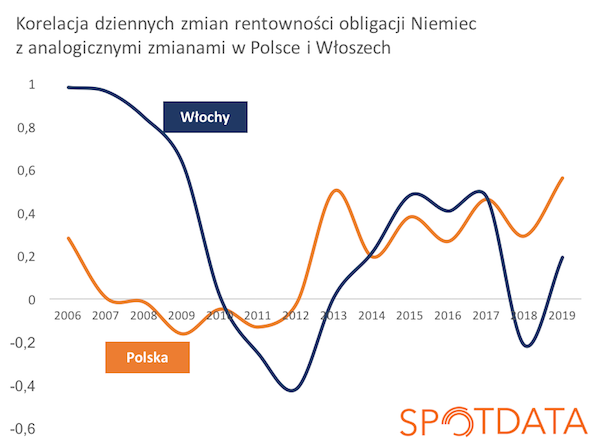

Przede wszystkim, trzeba zauważyć, że spadek rentowności polskich obligacji to prosta funkcja analogicznych spadków na całym świecie – głównie w Niemczech. Jak widać na wykresie poniżej, w ostatnich latach korelacja między zachowaniem polskich a niemieckich obligacji znacznie wzrosła. Dzieje się tak m.in. dlatego, że Polska i cały region Europy Środkowej zaczęły być traktowane jako bezpieczny region, trochę w zamian Włoch, które straciły na wiarygodności po kryzysie zadłużeniowym. Jak widać na wykresie poniżej, wrażliwość polskich obligacji na zmiany rentowności w Niemczech wzrosła wtedy, gdy Włochy traciły wiarygodność. I jest wyższa do dziś.

A dlaczego rentowności spadają na świecie, w krajach rozwiniętych? Najprostsza odpowiedź brzmiała by tak: rozkręca się wojna handlowa, banki centralne zaczynają luzować politykę pieniężną, więc rentowności automatycznie spadają. I moglibyśmy się z tym wygodnym wyjaśnieniem rozejść.

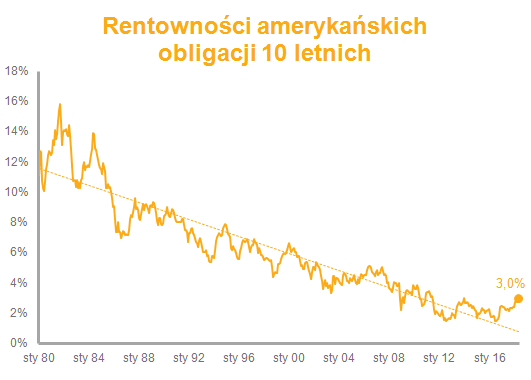

Ale warto zauważyć, że obecny spadek rentowności właściwie idealnie wpisuje się w trend trwający od 40 lat. Gdybyśmy narysowali trend liniowy od 1980 do 2010 r., to dzisiejsze rentowności, z 2019 r., byłyby bardzo blisko tego trendu. Nie możemy zatem wyjaśniać POZIOMU rentowności czynnikami ekonomicznymi, które obserwujemy od roku – jak wojna handlowa. Tym możemy wyjaśnić skalę spadku rentowności w ciągu paru miesięcy, ale nie to, dlaczego są one aż tak nisko. Dlaczego więc są tak nisko? Ekonomiści udzielają zwykle dwóch odpowiedzi, koncentrując się przy tym na realnych a nie nominalnych stopach procentowych.

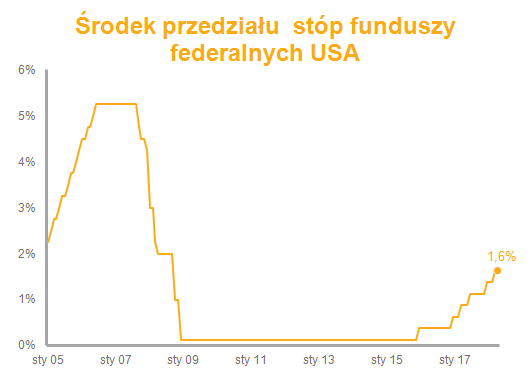

Pierwsza interpretacja jest taka, że głównymi odpowiedzialnymi są banki centralne – te największe. Każdy kolejny cykl luzowania polityki pieniężnej sprowadza stopy procentowe niżej niż dołek poprzedniego cyklu. A pozytywnych efektów w postaci wyraźnie wyższego wzrostu gospodarczego nie widać. Władze monetarne uczyniły zatem koniunkturę zupełnie zależną od siebie. Utrzymanie jako takiego wzrostu gospodarczego wymaga coraz większych dawek luzowania polityki pieniężnej. Ta interpretacja dominuje m.in. wśród ekonomistów związanych z Bankiem Rozliczeń Międzynarodowych (tutaj ciekawe badanie w tym duchu). Ale patrząc szerzej, są oni w mniejszości, bo większość ekonomistów uważa, że banki centralne mają bardzo mały wpływ na realne stopy w długim okresie.

Druga, dominująca, interpretacja źródeł spadających realnych stóp procentowych wskazuje na strukturalne zmiany w gospodarkach rozwiniętych. Banki centralne są tu tylko aktorem drugoplanowym, który koszt pieniądza dostosowuje do poziomu odpowiadającego strukturze gospodarki. Przede wszystkim, wzrost gospodarczy jest coraz niższy w skutek wolniejszego postępu technologicznego i niższego przyrostu siły roboczej. Na to nakłada się trwały wzrost popytu na bezpieczne aktywa, takie jak obligacje rządowe, wynikający m.in. z rosnącego majątku wśród najbogatszych ludzi świata lub z pokryzysowego wzrostu awersji do ryzyka (link do ciekawego badania w tym duchu). Banki centralne mogłyby oczywiście znacząco podnieść stopy procentowe, ale wtedy świat wpadłby w recesję i … musiałyby je znów obniżać.

Z praktycznego punktu widzenia mało istotne jest, kto ma rację. Ważne jest, jak myślą decydenci w bankach centralnych. A decydenci myślą wedle drugiej z przedstawionych linii interpretacyjnych. Dlatego gdy tylko widzą ślady osłabienia koniunktury, mocno luzują politykę pieniężną. Ponieważ na świecie nie ma śladów nadmiernej inflacji, takiego dociskania gazu zobaczymy jeszcze bardzo dużo.

Autor: Ignacy Morawski

Autor: Ignacy Morawski

Dane o rentownościach polskich obligacji skarbowych: LINK

Chcesz samodzielnie analizować dane ekonomiczne? Platforma SpotData to darmowy dostęp do ponad 40 tysięcy danych z polskiej i światowej gospodarki, które można analizować, przetwarzać i pobierać w formie wykresów i tabel do Excela.

Sprawdź na: www.spotdata.pl/ogolna

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

Autor: Ignacy Morawski

Autor: Ignacy Morawski