Co będzie działo się z cenami mieszkań w obliczu epidemii i spadku aktywności gospodarczej? Słyszałem to pytanie już wielokrotnie. Nie mam jednak na nie dobrej odpowiedzi, tym bardziej, że nie jestem analitykiem tego rynku. Mam natomiast kilka przemyśleń co do czynników makroekonomicznych, które będą w grze w najbliższych miesiącach i kwartałach. Sądzę, że powinien wystąpić spadek cen, aczkolwiek wiele czynników, które pchały ceny w górę, pozostanie w mocy.

Moje spojrzenie na ceny nieruchomości zawiera się w trzech punktach.

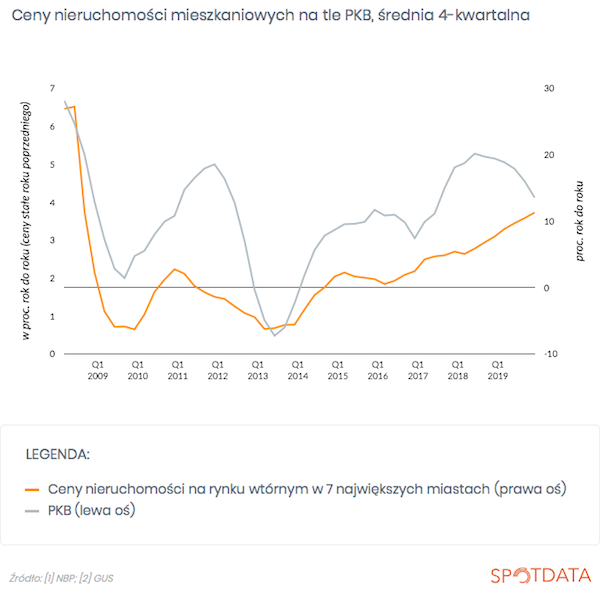

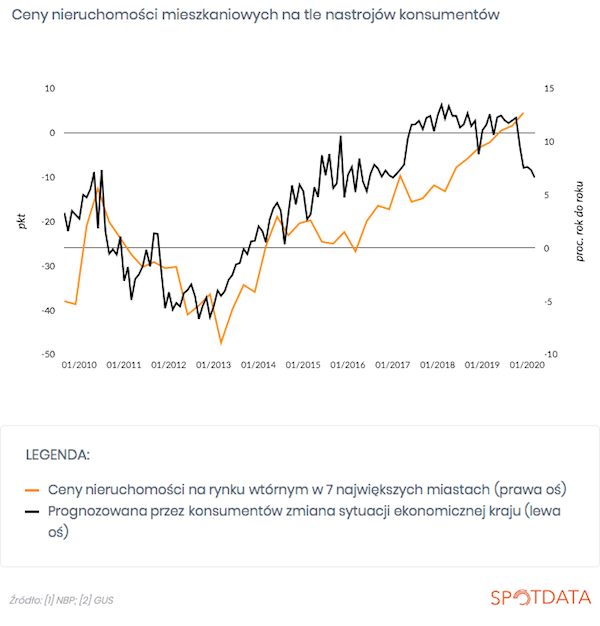

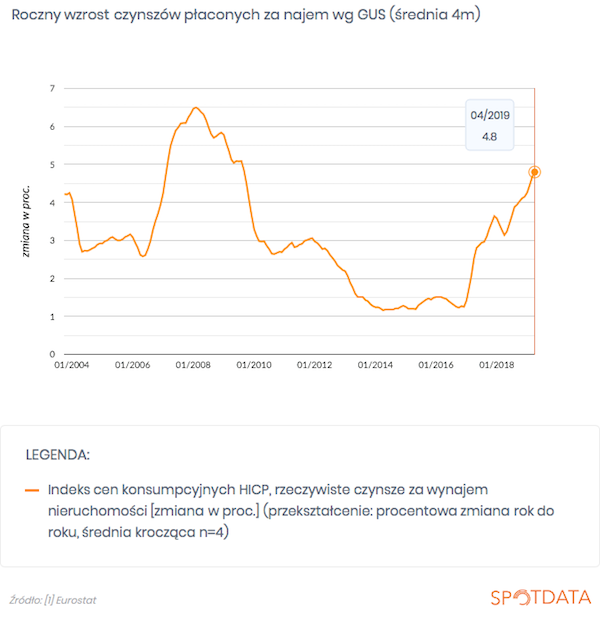

Po pierwsze, ceny mieszkań są dość cykliczne, czyli poruszają się w podobnym kierunku, co kluczowe zmienne makroekonomiczne, jak wzrost gospodarczy czy bezrobocie. Widać to na wykresach poniżej. Więc gwałtowny spadek PKB i później ewentualny brak V-kształtnego szybkiego odbicia powinien przełożyć się na spadek cen mieszkań. Wraz z rosnącym bezrobociem mniej będzie osób chętnych do kupienia nieruchomości do zamieszkania. Wraz ze spadkiem aktywności w turystyce mniej będzie chętnych do kupienia nieruchomości na wynajem krótkookresowy. Popyt więc się obniży, a jednocześnie podaż nie ma szans zareagować tak szybko.

Po drugie, mieszkania są traktowane jako lokata kapitału i ten czynnik może być wciąż w grze w warunkach spadających stóp procentowych. Inwestycja w mieszkanie dziś wiąże się oczywiście z dużo, dużo większym ryzykiem niż jeszcze kilkanaście tygodni temu, bo zwiększyło się ryzyko związane z najemcami. Ale jednocześnie spada zyskowność innych, alternatywnych klas aktywów – kto wie, czy po korekcie o ryzyko spadek atrakcyjności innych klas aktywów nie jest większy (mowa o polskim, nie globalnym rynku). Sądzę, że wychodzenie z kryzysu będzie wiązało się z bardzo niskimi realnymi stopami procentowymi ze względu na dużą niepewność, niski stopień wykorzystania mocy produkcyjnych i potrzebę utrzymania wyraźnie dodatniej inflacji. Lokaty bankowe będą przynosiły realne straty. Akcje i obligacje korporacyjne to na polskim rynku oferta tylko dla bardzo doświadczonych inwestorów. Fundusze inwestycyjne bywają dość drogie. Mieszkania więc przez część zamożniejszych osób będą wciąż traktowane jako atrakcyjna alternatywa. Aczkolwiek…

Po trzecie, w czasie spłacania zobowiązań fiskalnych po kryzysie dla rządzących bardzo atrakcyjną opcją będzie wprowadzenie wyższych podatków od nieruchomości. Wydaje się, że może to być istotny czynnik ryzyka dla inwestycji w nieruchomości. Koszty amortyzowania wstrząsu gospodarczego przez budżet państwa mogą być tak duże, że gdy kurz opadnie pojawi się wiele inicjatyw podatkowych. Będzie to zresztą pożądane. A podatki majątkowe są relatywnie najmniej szkodliwe dla aktywności gospodarczej i jednocześnie dość atrakcyjne politycznie (uderzają w najzamożniejszych).

Podsumowując, dwa czynniki będą oddziaływać negatywnie na ceny nieruchomości, a jeden – pozytywnie. Jeżeli mają Państwo ustrukturyzowane przemyślenia odnośnie tego problemu, zapraszam do kontaktu – ciekawe opinie mogę któregoś dnia przekazać wszystkim czytelnikom.

***

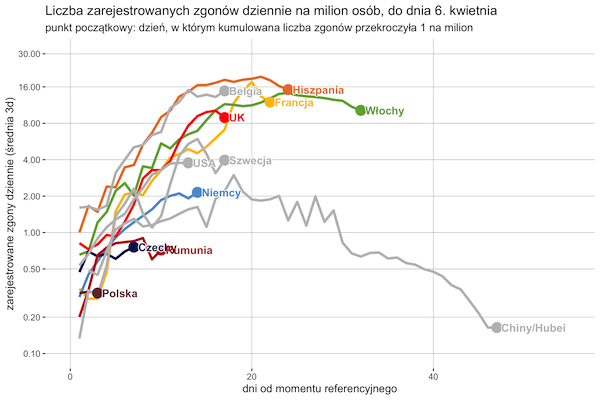

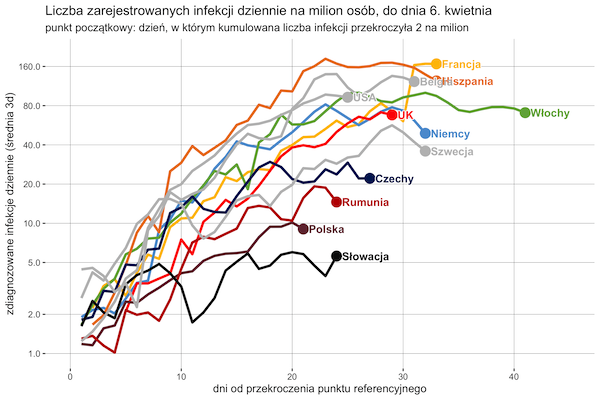

Jeszcze kilka słów o krzywej epidemii (dane poniżej). Prawie wszędzie widać wypłaszczenie. W najbardziej dotkniętych krajach spada liczba dziennych zgonów. Idziemy w lepszym kierunku. Teraz największe wyzwanie będzie polegało na takiej organizacji życia społecznego, by po wygaśnięciu tej fali nie pojawiła się szybko kolejna.

Poniższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|

Autor: Ignacy Morawski

Autor: Ignacy Morawski