Polityka niskich stóp procentowych sprawia, że zyskowność banków w Polsce spadła do poziomu, który według bankowców uniemożliwia rozwój sektora bankowego i nawet rozwój gospodarczy. Z badania przeprowadzonego przez Panel Ekonomistów wynika, że większość ekonomistów zgadza się, że niskie stopy generują ryzyko dla sektora finansowego. Ja sądzę, że bardzo niskie stopy są potrzebne gospodarce, a do opinii bankowców należy podchodzić tak jak do opinii pochodzących z każdej branży przechodzącej rewolucję – z ostrożnością. Ale jednocześnie uważam, że przytaczane argumenty zasługują na uwagę i debatę.

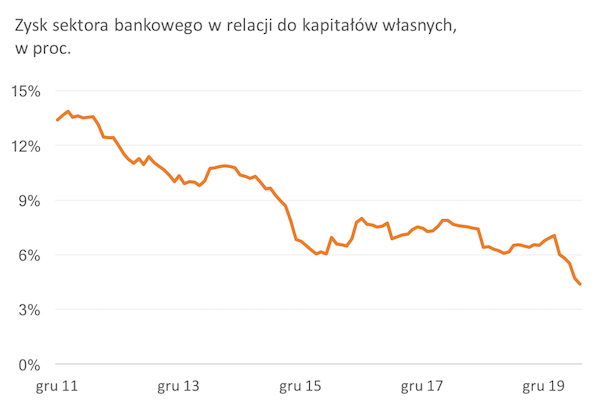

Kiedyś uznawano, że dobrze prowadzony bank powinien generować zysk na poziomie ponad 10 proc. swoich kapitałów. Kiedyś… Ostatnie dane pokazują, że zysk netto sektora bankowego w Polsce spadł do ledwie powyżej 4 proc. w relacji do kapitałów własnych. Widać to na poniższym wykresie. Co więcej, wskaźnik ten znajduje się wyraźnie w długoterminowym trendzie spadkowym.

Dlaczego zyskowność banków spada? Powodów jest kilka, ale najważniejszym jest zapewne spadek stóp procentowych. Jeszcze przed dekadą główna stopa Narodowego Banku Polskiego (która stanowi odniesienie dla całego rynku) wynosiła 3,5 proc., teraz wynosi 0,1 proc. Banki tracą na obniżkach stóp, ponieważ nie są w stanie obniżyć kosztów odsetkowych depozytów tak mocno jak spadają im przychody odsetkowe z posiadanych aktywów (chociażby dlatego, że oprocentowania depozytów praktycznie nie można obniżyć poniżej zera). Inne powody spadającej zyskowności to podatek bankowy, straty na kredytach związane z ostatnim kryzysem gospodarczym, rosnący koszt restrukturyzacji kredytów frankowych, czy rosnące składki na Bankowy Fundusz Gwarancyjny.

Bankowcy uważają, że przy niskim poziomie zyskowności banki nie są w stanie pełnić swojej funkcji kredytowania rozwojowych przedsięwzięć. Każdy nowy kredyt wymaga kapitału własnego (nie można całości kredytu sfinansować z zebranych z rynku depozytów), a kapitał własny powstaje m.in. dzięki zyskom. Co więcej, jeżeli średnia zyskowność sektora jest bardzo niska, to znaczy, że słabsze banki mogą znaleźć się „pod wodą”, co może zagrażać stabilności całego sektora. Wiadomo bowiem, że stabilność systemu bankowego jest funkcją stabilności jest słabszych elementów – jak w drużynowym wyścigu kolarskim, gdzie o wyniku decyduje najsłabszy zawodnik.

Z takimi argumentami zgadza się wielu ekonomistów. W Panelu Ekonomistów, który służy badaniu opinii eksperckich w sprawach ważnych dla polskiej gospodarki, ponad połowa ankietowanych zgodziła się z tezą, że niskie stopy procentowe zagrażają stabilności sektora finansowego (dokładne wyniki ankiety i odpowiedzi poszczególnych ekspertów można zobaczyć w panelu tutaj).

Ja mam w tej sprawie nieco inną opinię. Uważam, że sektor bankowy podlega takim zmianom jak sektor energetyczny – długookresowej presji na zmianę modelu biznesowego wynikającej ze strukturalnych przemian gospodarczych i społecznych, które znajdują się poza kontrolą polityki gospodarczej. O ile sektor energetyczny musi przechodzić transformację ze względu na zmiany klimatu i regulacje z tym związane, o tyle sektor bankowy musi przechodzić transformację ze względu na trwały strukturalny spadek stóp procentowych. Stopy są niskie nie dlatego, że banki centralne tak chcą, ale dlatego, że takie stopy są potrzebne do stabilizacji stopy inflacji oraz minimalizacji stopy bezrobocia. Wzrost gospodarczy dziś jest generalnie niższy niż w przeszłości, a jednocześnie awersja do ryzyka jest generalnie wyższa, co sprawia, że odnawianie majątku produkcyjnego, inwestycje w nowe moce produkcyjne i nowe rozwiązania technologiczne mogą następować tylko przy niskich stopach. To oczywiście szkodzi zyskowności banków, ale w takich warunkach muszą one robić to, co wszystkie sektory przechodzące strukturalną transformację – mocno ciąć koszty. Możliwe na przykład, że wynagrodzenia w sektorze bankowym będą musiały w najbliższych latach wyraźnie obniżyć się w relacji do innych sektorów gospodarki. Taką ścieżkę przeszło wiele sektorów, teraz czas na sektor finansowy.

Ale jednocześnie przyznaję otwarcie, że bilans argumentów w tej dyskusji wydaje mi się dość wyrównany. Nie jestem skłonny, by bronić mojego poglądu jak Rejtan – tym bardziej, że waga sprawy chyba na to nie zasługuje. Uważam, że problem wymaga szczegółowych analiz.

Powyższy tekst pochodzi z newslettera Dane Dnia prowadzonego przez Ignacego Morawskiego, dyrektora centrum analiz SpotData. Chcesz codziennie takie informacje na swoją skrzynkę? Zapisz się na newsletter SpotData.

O Autorze:

|

Ignacy Morawski, dyrektor centrum analiz SpotData Ignacy Morawski jest pomysłodawcą projektu i szefem zespołu SpotData. Przez wiele lat pracował w sektorze bankowym (WestLB, Polski Bank Przedsiębiorczości), gdzie pełnił rolę głównego ekonomisty. W latach 2012-16 zdobył wiele wyróżnień w licznych rankingach, zajmując m.in. dwukrotnie miejsce na podium konkursu na najlepszego analityka makroekonomicznego organizowanego przez „Rzeczpospolitą” i Narodowy Bank Polski. W 2017 roku znalazł się na liście New Europe 100, wyróżniającej najbardziej innowacyjne osoby Europy Środkowej, publikowanej przez „Financial Times”. Absolwent ekonomii na Uniwersytecie Bocconi w Mediolanie i nauk politycznych na Uniwersytecie Warszawskim.

|